每日經濟新聞 2024-02-04 23:09:47

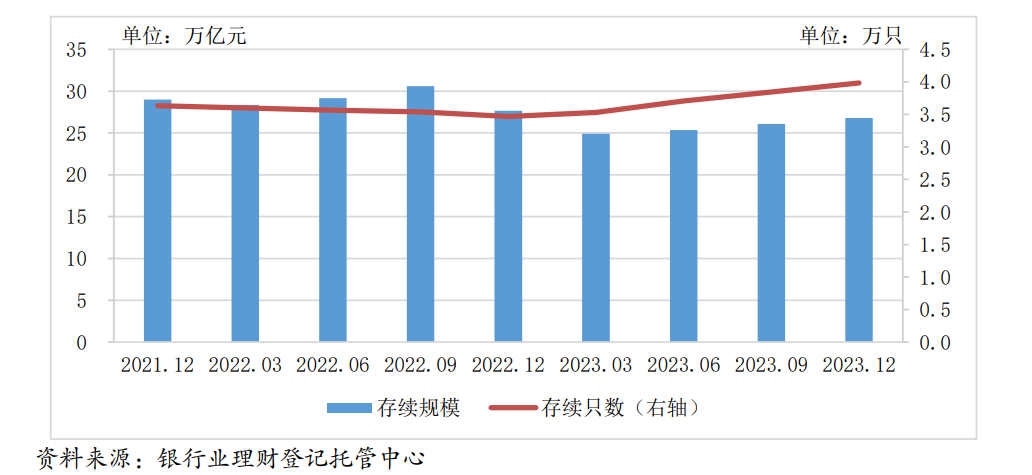

報告顯示,截至2023年末,銀行理財市場存續規模達26.80萬億元,全年累計新發理財產品3.11萬只,募集資金57.08萬億元,理財產品投資者數量增至1.14億個,為投資者創造收益6981億元。

每經記者 趙景致 每經編輯 廖丹

日前,銀行業理財登記托管中心發布《中國銀行業理財市場年度報告(2023年)》(以下簡稱“報告”),對2023年銀行業理財市場情況進行統計分析。

報告顯示,截至2023年末,銀行理財市場存續規模26.8萬億元。產品數量及收益方面,去年銀行機構和理財公司累計新發行理財產品3.11萬只,募集資金57.08萬億元,為投資者如創造收益6981億元。此外,2023年各月度理財產品平均收益率為2.94%,較2022年的2.09%大幅回升。

2023年是銀行理財邁入資管新規全面實施后的第二年,在全年債市表現較為穩健的環境下,銀行理財較2022年有著亮眼的表現。

日前,銀行業理財登記托管中心發布《中國銀行業理財市場年度報告(2023年)》。報告顯示,截至2023年末,銀行理財市場存續規模達26.80萬億元,全年累計新發理財產品3.11萬只,募集資金57.08萬億元,理財產品投資者數量增至1.14億個,為投資者創造收益6981億元。

其中銀行機構累計為投資者創造收益1739億元;理財公司累計為投資者創造收益5242億元,同比增長0.85%。2023年各月度,理財產品平均收益率為2.94%,理財產品整體收益穩健。

值得注意的是,相較于2023年,2022年銀行理財各月度平均收益僅為2.09%,屬于近年來偏低水平。資深金融政策專家周毅欽指出,主要是2022年末理財贖回潮一定程度上拉低了理財收益率將近1個百分點左右,“近年來,由于市場利率始終處于下行通道中,一定程度上也支撐理財產品處于相對較好的收益表現。從近5年的理財產品平均收益率來看,中樞水平大概在3%~3.5%。”

從銀行理財的存續規模來看,截至去年6月末,銀行理財存續規模為25.34萬億元。而同期,公募基金的存續資產凈值合計為27.69萬億元,彼時兩者相差2.35萬億元,銀行理財丟失“資管一哥”頗受關注。不過隨著下半年的銀行理財市場回暖,至年底兩者差距縮小至8000億元。

分季度來看,年初銀行理財市場存續規模為27.65萬億元,一季度曾大幅下滑,隨后逐季度回暖。

在理財產品凈值化方面,截至2023年底,凈值型理財產品存續規模25.97萬億元,占比為96.93%,較年初增加1.46個百分點。

分機構類型來看,截至2023年末,理財公司存續產品數量和金額均最多,存續產品只數1.94萬只,存續規模22.47萬億元,較年初上升1.01%,占全市場的比例達到83.85%。大型銀行、股份制銀行、城商行以及農村金融機構理財存續規模均同比下降。

此外,2023年6月法巴農銀理財開業,2023年12月浙銀理財獲批籌建,理財業務公司制改革取得積極進展,機構隊伍的專業化、特色化水平得到進一步提升。目前浙銀理財尚未開業,全市場目前共有31家已開業的銀行理財公司。

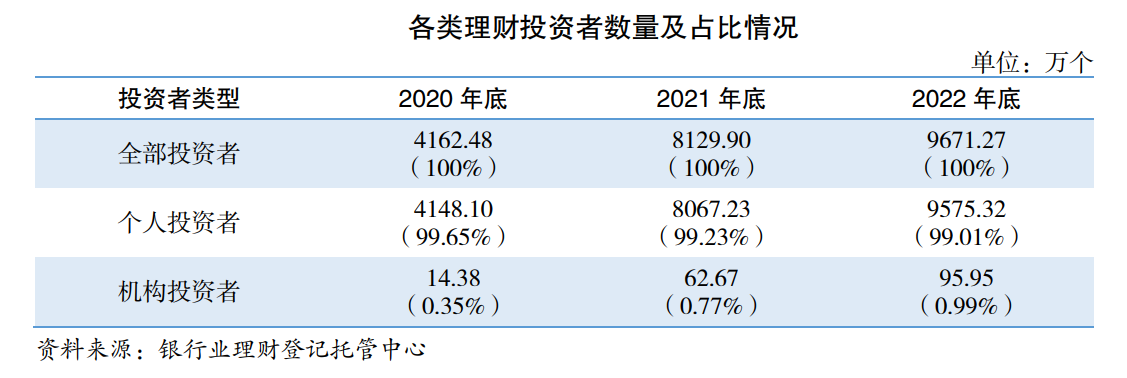

投資者方面,銀行理財一個顯著的變化是,理財產品的機構投資者數量顯著增加。

報告顯示,2023 年理財投資者數量維持增長態勢。截至 2023 年末,持有理財產品的投資者數量達 1.14 億個,同比增長17.84%。 其中,個人投資者數量新增1686.29萬個, 機構投資者數量新增 38.65 萬個,機構投資者數量較上年末增加超40%。

周毅欽指出,機構投資者主要來自于有理財需求的企業客戶,包括了部分央國企及上市公司,也包括了大量的中小微企業。

此前企業客戶的資金主要投向如同業理財或者具有剛性兌付性質的理財產品,但后來資管新規出爐后,銀行間的同業理財產品規模不斷壓降,一些不合規的理財產品也逐漸退出市場,這也導致機構投資者的規模有所流失。

“這次報告中機構投資者數量有明顯上升,也說明了銀行機構和理財公司當前也在重拾這塊理財市場,在個人理財業務穩健發展的基礎上努力挖掘對公業務的潛力,可以為銀行機構和理財公司的業務和規模帶來更多的增量。”周毅欽表示。

從存續產品的結構來看,截至2023年末,固定收益類產品存續規模為25.82萬億元,占全部理財產品存續規模的比例達96.34%,較年初增加1.84個百分點;混合類產品存續規模為0.86萬億元,占比為3.21%,較年初減少1.89個百分點;權益類產品和商品及金融衍生品類產品的存續規模相對較小,分別為0.08萬億元和0.04萬億元。

對比近年的理財產品數據可發現,銀行理財產品的風險偏好呈逐漸保守趨勢——在存款利率“一降再降”背景下,市場風險偏好持續下滑,銀行理財機構亦加大對低風險資產的配置。

報告顯示,截至2023年末,現金管理類理財產品存續規模為 8.54 萬億元, 占全部開放式理財產品存續規模的比例為40.32%,較年初上升2.02個百分點。

與此同時,在銀行資產配置的大類資產中,債券、現金及銀行存款成為配置中占比最大的前兩類資產。而相較于2022年末,債券類資產占比下降了5.1個百分點,而現金及銀行存款占比則上升了9.2個百分點。

數據顯示,截至2023年末,風險等級為二級(中低)及以下的理財產品存續規模為24.87萬億元,占比92.80%;風險等級為四級(中高)和五級(高)的理財產品存續規模為0.19萬億元,占比0.71%。而2022年底,風險等級為二級(中低)及以下的理財產品存續規模占比則為88.73%。

在2022年銀行理財產品凈值化的“元年”,銀行理財經歷了兩次波動,市場反映劇烈,甚至一度出現“贖回潮”。不過2023年,年初市場經歷了探底修復,隨后相對平穩。對于投資者擔心的贖回潮,未來是否還會出現?

周毅欽對記者指出,銀行理財的贖回潮并沒有完全消逝,可用12個字來形容,“長期存在”“效應遞減”和“市場修正”。“未來,銀行理財贖回潮仍有可能還會發生,但隨著投資者教育的不斷深入、投資者面對波動的不斷理性和理財公司應對的不斷成熟,這種市場效應將會逐步遞減。”

目前我國利率仍處于下行通道,周毅欽表示,展望2024年,商業銀行可能仍將繼續下調存款利率,對于存量資金或有擠壓作用,一定程度上利好銀行理財規模。

值得注意的是,業內對含權銀行理財的重視以及期待也在不斷上升。

普益標準指出,著眼未來,多元化資產配置和投研能力建設必然是理財公司全方位能力提升的關鍵。理財產品若始終為迎合投資者而大量布局低波產品,既無法充分發揮銀行理財多元資產配置這一優勢,難以應對未來國內外大資管市場上的激烈競爭;同時底層配置對于債券特別是短債的依賴度過高,如此集中的投資方向也或將對國內金融市場安全性帶來影響。

周毅欽表示,2024年,加強權益類產品的布局正當時,主要有兩方面原因,一是權益市場正處于低谷期,安全墊相對充足。從目前情況來看,股市震蕩回落,市場情緒寡淡,公募基金收益不佳,口碑下滑,乘權益市場低點介入,配合一定的固收打底策略,進可攻、退可守,相對更加靈活。第二是行業競爭的緊迫性。2023年年中,理財產品被公募基金首次超越規模已是事實。理財產品和公募基金的主要產品差距體現為結構嚴重失衡。和理財產品僅靠固收類產品“一條大腿走天下”不同,公募基金的產品體系非常完整,收益風險特征從低到高布局合理,在股債市場的輪漲環境下,可以形成有效的“內循環”。

“因此,對于理財公司來說,高風險高收益的產品線是一定要布局的,有其歷史必然性。但是,如何布局,投入多少資源需要各家理財公司根據自身的實際情況來進行規劃,關鍵看董事會乃至于母行高層對于全行大資管業務發展的定位和頂層設計。”周毅欽指出。

封面圖片來源:每日經濟新聞 劉國梅 攝

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP