每日經濟新聞 2024-02-23 15:23:16

市場表現——2024年以來,A股最大亮點正是高股息概念股,以及紅利ETF

核心邏輯——高股息策略的核心邏輯,就是在存款利率下行,同時資本市場風險偏好下降的環境下,高股息標的作為防御性資產,以其抗波動、高分紅、穩價值的“類債”效應,受到市場資金青睞

資金抱團高股息的本質——“預防式儲蓄”現象在資本市場的映射

高股息行情的本質——“稀缺資產”的壟斷優勢

行情持續時間展望——A股大級別牛市來臨之前,市場風格重新轉向成長之前,高股息策略將持續有效

如何布局——聚焦煤炭、銀行、石油石化、交通運輸等行業,以及紅利主題相關ETF

每經記者 曾子建 每經編輯 肖芮冬

2023年四季度以來,A股市場在大幅回撤之后迎來震蕩筑底行情。進入2024年,滬指一度跌至2600點附近,直到春節臨近前夕,市場終于止跌反彈。

而在這一過程中,紅利概念股突出重圍“一枝獨秀”,成為市場少有的避風港。2023年,中證紅利指數表現出良好的防御能力,逆勢上漲0.89%,跑贏一眾主流寬基指數。2024年以來,中證紅利指數更是一路向上。

當下,中國石油、農業銀行、中國神華、長江電力等重要紅利概念股不斷創出新高。此時,投資者面臨的困惑也隨之而來,這些“大塊頭”已有不小漲幅,那么短期看,高股息策略是否還將繼續有效?看得更長遠一些,高股息策略究竟還能活躍多久?

高股息概念股、紅利ETF成A股最大亮點?

2024年1月末2月初,A股市場不斷調整,滬指先后跌破2800點、2700點兩大整數關口。而此時,有一類股票的名稱,卻多次在一些股票投資交流群中出現:“高速公路”“高股息”“中國神華”“煤炭”“銀行”“中海油”“紅利”……

這些股票代表了一個重要的投資方向,即紅利概念股,或者說高股息策略。在彼時的市場背景下,也只有這類股票成為資金的“避風港”。

上述股票投資群中的L先生,是一位資深投資人士,年初以來一直積極布局紅利概念股。他告訴《每日經濟新聞》記者,“中國股市的投資風格正在發生歷史性的變化,這個變化就是從偏好成長到偏好價值;從關注相對價值到關注絕對價值;從關注公司未來的成長到關注股票現在的分紅回報。”

L先生補充道,盡管最近高股息股的熱度比較高,短線看存在波動風險;但從長期看,市場風格的轉變可能剛剛開始加速。這種轉變使得部分股票有下跌風險。資金向少數有絕對價值,有分紅回報的股票聚集。這次轉變的影響會十分深遠,不是說資金以后只投高股息股,即使對于成長股,市場也更加挑剔——偽成長股、短暫成長股,擊鼓傳花的游戲越來越難了。只有具有核心競爭力、可持續增長、目前估值合理、將來能回報投資者的成長股,才會受到資金青睞。

L先生的話,是2月初市場最低迷時說的。現在回過頭來看,當時看似漲得很高的紅利概念股,現在依然在不斷創新高。

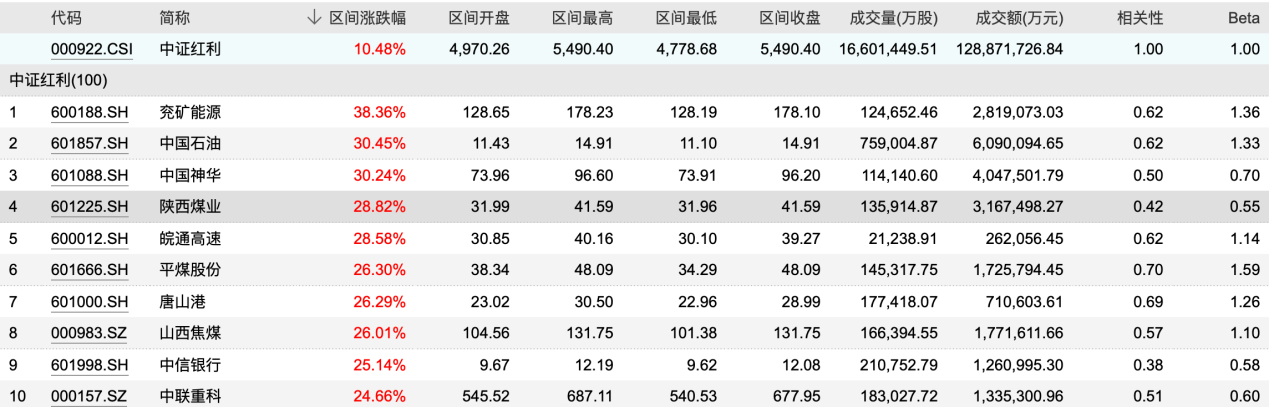

上圖是中證紅利指數以及中證紅利指數成分股今年初以來的表現。截至2月22日,中證紅利指數今年累計漲幅超過10%,而滬深300指數今年漲幅只有1.4%,上證指數年內漲幅剛剛翻紅,其他主要指數目前還處于下跌狀態。

再看紅利指數主要成分股的表現,兗礦能源、中國石油、中國神華等漲幅超30%;陜西煤業、皖通高速、中信銀行等,年內漲幅也都超過20%;農業銀行,去年逆勢大漲35%之后,今年又漲了超過17%,不斷創出上市以來的新高。

個股表現如此強勁,布局紅利概念股的基金同樣表現出色。

就主動權益產品而言,以萬家基金黃海管理的幾只產品為例,去年的業績多為20%+,在混合型產品中排名前列;今年以來,萬家宏觀擇時繼續取得了超過10%的收益。

黃海擅長布局高股息品種,回顧多年來其產品的布局,幾乎沒有任何變化,始終保持對煤炭股的高比例配置。黃海在去年基金四季報中坦言:“本基金仍保持較高的倉位,一方面堅守高分紅、高現金流、低估值和低負債的紅利資產,努力優化組合的風險收益比;同時隨著優質的消費、金融和科技股股價的深度調整,其長期投資的價值也凸顯出來,我們以審慎的態度穩步增倉,組合的集中度有所分散。”

除了黃海之外,今年表現出色的基金還有永贏基金旗下的永贏股息優選,該產品重倉電力股。德邦周期精選,重倉煤炭和石油。浙商匯金轉型升級,布局銀行、交運、白電、石油等,均為高股息品種。

再看今年以來ETF的表現情況,年內漲幅排名前二十的清一色為高股息策略品種,比如煤炭ETF、央企紅利ETF、銀行ETF、紅利低波ETF等。其中,華泰柏瑞紅利低波ETF今年以來份額增加了超過34億份,吸金效果明顯。

春節長假過后,市場再次發生變化,滬指重新向3000點進發,紅利概念股也在新高不斷。此時,擺在投資者面前的困擾又來了:究竟是順應趨勢,擁抱紅利概念股?還是死守跌入谷底的成長股,等待市場的反轉?

L先生說:“從投資的角度說,現在究竟是否是追高紅利股的好時機,確實很難下判斷。如果按照我自己的節奏,紅利概念股一旦出現陰線,或者盤中的調整,就可以適當介入。另外,紅利ETF的定投,也是不錯的選擇。但不管如何,投資思路的轉變勢在必行。”

高股息策略為何再次受寵?

1月下旬,任澤平發文表示,目前高股息受熱捧的邏輯是其他資產回報不及預期,凸顯高股息資產性價比足夠高,本質上是“另類預防式儲蓄”的體現。一方面,資本市場回報預期較弱,微觀主體傾向抱團安全系數更高、收益更加穩定的資產。另一方面,高股息資產估值較低、分紅較高,相比于銀行存款、理財或債券回報更高,相比于其他權益類資產風險更低,契合投資者追求穩定預期的需求,因此成為“另類預防式儲蓄”。

而資金抱團高股息,本質是“預防式儲蓄”現象在資本市場的映射。

說得再簡單一些,就是存款利率下行,同時資本市場風險偏好下降的背景下,高股息標的作為防御性資產,以其抗波動、高分紅、穩價值的“類債”效應,受到市場資金青睞。

實際上,對于高股息策略的核心邏輯,業內還有更為淺顯易懂的思考。

股票資產,大概分為成長風格和價值風格,而這兩者之間并沒有本質的區別。不論是成長股還是價值股,龍頭企業真正的價值在于其源源不斷創造現金流的能力。對于創造了大量現金流的龍頭企業,對其管理層的資本配置能力有了更高要求。企業創造的現金流,要么用于資本再投入,要么用于分紅、回購提升股東價值。

當經濟處于中高速增長階段(過去30年),投資機會很多,相對容易維持高增速和較高的ROE。

但是,當進入增速放緩階段,盲目的資本開支反而不利于提升股東價值。而此時,通過分紅和回購來提升股東價值是不錯的選擇。

正是在這樣的環境因素下,股票分紅也是企業創造現金流最直接的體現。

高股息行情的本質是什么?

2月6日,A股市場終于迎來筑底反彈,在春節來臨前迎來一波三連陽走勢。隨后,經歷史上最長春節假期,A股再接再厲,滬指實現一波7連陽行情,直逼3000點整數關,同時也抹平了2024年以來的跌幅。

指數漲回來了,但投資者賬戶的損失抹平了嗎?顯然,對于很多人來說,并沒有實現這一點。真正能夠在2024年持續盈利的,還是紅利概念股,即便是大盤強勁反彈,高股息策略依舊是最有效的。

那么,高股息行情的本質又是什么呢?

方正證券分析師曹柳龍表示,部分投資者擔心高股息行情的持續性。高股息股票的估值擴張會稀釋其股息率,漲幅過大反而使公司失去高股息的屬性。但實際上,高股息只是表象,其背后站著的是“稀缺資產”的壟斷優勢,能夠抵御經濟下行壓力。

這段話如何去理解?

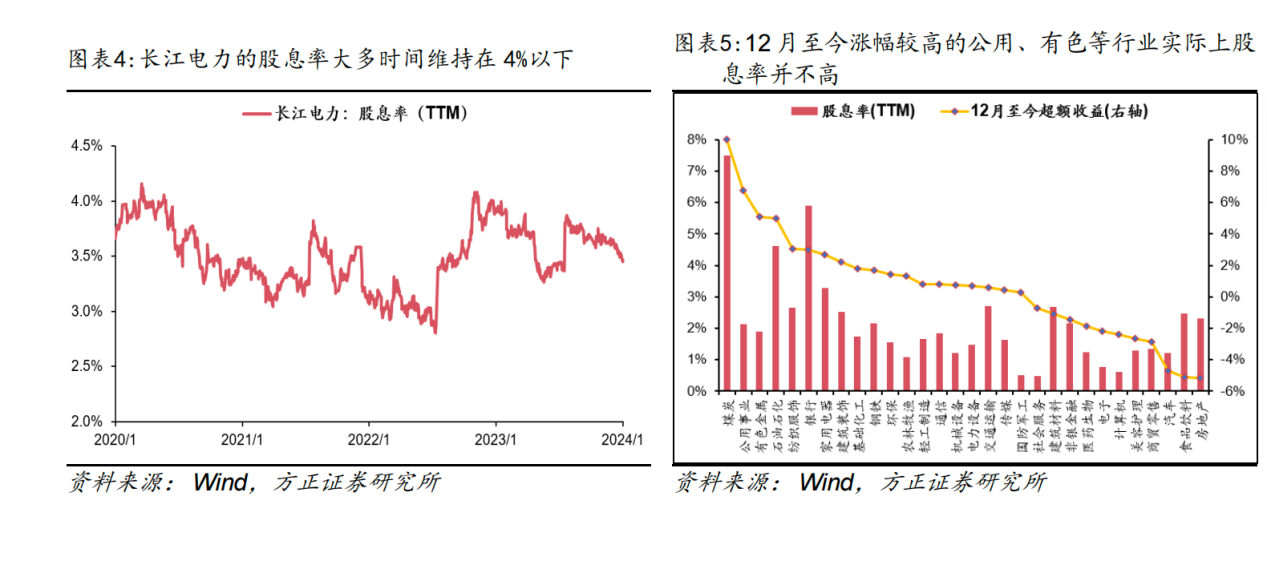

舉一個直觀的例子:盡管長江電力的股息率大多時間都保持在4%以下,但仍是最典型的優質高股息標的之一,并且能夠獲得長期超額收益。這說明投資者重視的并不是股息率的絕對值水平,而是能夠中長期維持高股息的壟斷優勢能力。

落地到行業上,去年12月以來,多數行業的超額收益并未和股息率水平明確掛鉤,比如公用事業和有色金屬等行業的股息率并不高,但這些行業屬于壟斷優勢的“稀缺資產”,所以也能獲得顯著的超額收益;反過來,雖然食品飲料和地產的股息率也并不低,但不屬于壟斷優勢的“稀缺資產”,漲幅排名也靠后。

曹柳龍的上述觀點,也解釋了為何當下能夠新高不斷的,基本集中在壟斷優勢明顯的行業和公司。比如,以中國神華、兗礦能源為代表的煤炭股,以長江電力為代表的電力股,以農業銀行為代表的銀行股,以山東高速、唐山港為代表的交通運輸股。

高股息行情還能持續嗎?

每當投資者都看到一類市場機會出現時,總害怕買在高點,然后又被市場割了韭菜。而現在,當越來越多的資金關注到紅利概念股的價值時,是否又會重蹈覆轍?這是很多人最關心的問題。

資深投資人士L先生告訴每經記者,雖然現在很多紅利概念股都處于階段高位,不少股票甚至在創歷史新高,但這里所謂的“高”,只是視覺層面讓大家感覺到的高。而高股息行情真正能否延續,還要看這些股票整體估值水平是否處于偏高的位置。

中證紅利指數(以下簡稱紅利指數),是高股息資產的代表性指數,該指數以滬深A股中現金股息率高、分紅比較穩定、具有一定規模及流動性的100只股票為成分股,采用股息率作為權重分布,以反映A股市場高紅利股票的整體表現。

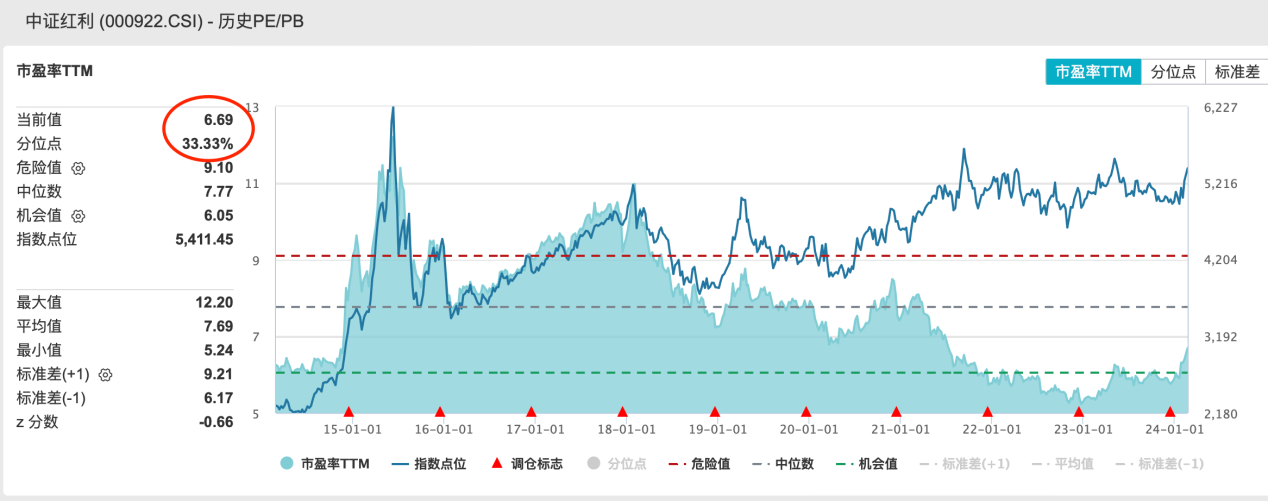

據Wind統計,截至2月21日,紅利指數的市盈率TTM為6.69。從近10年來看,該指標分位點為33.33%,處于相對偏低的水平。而在去年末,紅利指數市盈率TTM僅為5.88。

如果時間拉得更長,從紅利指數上市以來(2005年上市),目前市盈率TTM所處位置更低,分位點僅為22.42%。歷史上,紅利指數估值最高時出現在2009年,當時市盈率TTM達到80倍。此外,2014年—2015年的行情中,紅利指數市盈率TTM最高一度達到12.2倍。

除了紅利指數目前估值水平依舊處于偏低位置外,高股息行情能否進一步延續下去,還取決于宏觀經濟形勢的變化。

中信建投證券首席策略官陳果指出,“今年以來,越來越多的投資者開始關注高股息策略的后續機會。當前宏觀經濟和A股市場的背景與去年已經明顯不同,在短期避險的戰術機會之外,經濟增速降檔、長期利率下行的環境下,高股息策略正在展現出長期配置的戰略價值。”

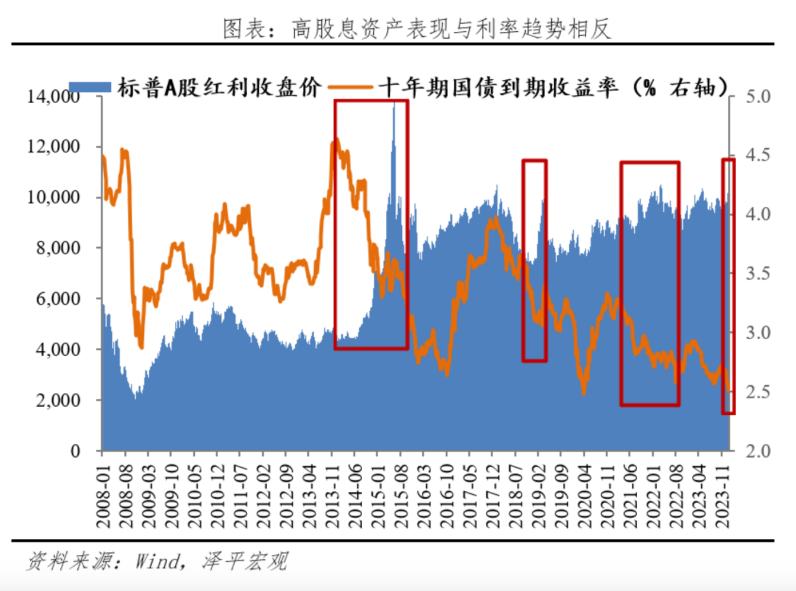

任澤平則指出,從歷史來看,高股息資產往往在市場調整期產生超額收益。以紅利指數為例,2014年上半年、2018年上半年、2021年上半年、2023年等弱市中,紅利指數明顯優于大盤,體現出高股息資產的風險抵御性。不過,高股息在牛市跑贏大盤的案例較少,只有2015年上半年、2017年下半年。

復盤2009年以來高股息持續期,平均每次高股息策略占優持續2—7個月,大多不超過4個月。但2021年和2023年兩輪中,連續期明顯增長。若不考慮單月內短暫轉落后大盤的情況下,最近兩輪高股息策略優于大盤超12個月以上。

總結一下,當整個市場出現大級別牛市時,紅利指數一般難以跑贏大盤獲得超額收益。不過,一旦遇到弱市,高股息行情的時間跨度會相對延長。如果A股市場重新回到牛市格局,市場風格重新回到偏向成長股,那么紅利概念股難以獲得超額收益。而當下,A股市場重回大級別牛市的預期較低,行情仍處于震蕩筑底階段,因此高股息行情仍有望獲得延續,高股息策略依然是當下重要的投資策略。

布局高股息資產股票還是基金?

2月23日,時隔46個交易日之后,上證指數盤中再次收復3000點整數關。而從2月5日的低點2635點反彈到3000點,只用了9個交易日,指數漲幅卻達到13.85%,這當中,高股息資產貢獻了不小的漲幅。

那么,如何選擇高股息個股進行布局?

據Wind統計,近12個月股息率高于4%的個股超過300只,超過7%的有67只,超過10%的有20只,股息率最高的超過20%。然而,并非股息率越高,就能夠有持續不錯的行情表現。

統計發現,截至2月22日收盤的近10個交易日,股價創出歷史新高的個股有31只(剔除上市新股和北交所個股),從行業分布來看,主要集中在煤炭、石油石化、鋼鐵、銀行、通信、交通運輸、公用事業(電力)、紡織和家電。其中,煤炭、銀行、石油石化、鋼鐵等傳統行業分紅最為積極,維持著較高的股息率。以近三年平均股息率衡量,煤炭、銀行、石油石化股息率均在4%以上。值得注意的是,上述三大行業近三年股息率逐年提升,投資價值彰顯。

除了選股之外,布局紅利概念股最有效的方法,還是紅利主題ETF。

2月22日晚間,華泰柏瑞紅利ETF(510880.OF)復權單位凈值為3.4439元,超過了2007年10月15日的3.4101元,再創歷史新高。華泰柏瑞紅利ETF是全市場首只且規模領先的紅利主題ETF,近10年以來累計盈利近50億元,成立以來累計分紅總額超32億元。截至昨日,紅利ETF(510880)份額規模達60.2億份,凈資產規模達190.96億元。

另外,景順長城紅利低波ETF(515100)份額繼續增加并創出新高,達到66.94億份,凈資產規模也達到90億元。

從今年紅利主題ETF的表現來看,上述ETF產品表現明顯好于大盤。

特別聲明:本文所涉及的金融產品僅為公開信息的歸納總結,本文觀點僅供交流和學習,不涉及任何投資建議,也不應作為投資決策的唯一參考因素。

封面圖片來源:每經記者 張建 攝

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP