2024-03-07 09:59:23

華寶基金指數投資總監/指數研發投資部總經理/標普紅利ETF基金經理 胡潔

年初至今,紅利策略產品表現亮眼。以華寶基金旗下標普紅利ETF(562060)與紅利基金(A份額:501029;C份額:005125)所跟蹤的標普中國A股紅利機會全收益指數為例,其截至2024年2月20日的漲幅達到5.96%,2023年錄得了14.21%的漲幅,逆市跑贏大盤,成為震蕩市環境下的“避風港”。過去一段時間,我們和大家分享了紅利策略的一些基礎內容,如紅利策略的選股邏輯、該策略適應的市場環境以及如何在繁多的紅利指數產品中挑選出優質的紅利資產。隨著這幾年紅利策略表現出色,投資人的關注也在逐漸加深。今天,我們就給大家提供一個考察紅利指數的進階視角:紅利指數的調倉行為。

首先我們來看看什么調倉頻率更好。

目前市場上主流紅利指數的調倉頻率主要有兩種:半年度和年度。我們利用2010年至2023年的歷史數據進行模擬回測,每期選取股息率最高的50至300只股票構建紅利組合,觀察不同組合的年化收益和最大回撤。結論表明,半年度調倉優于年度調倉。

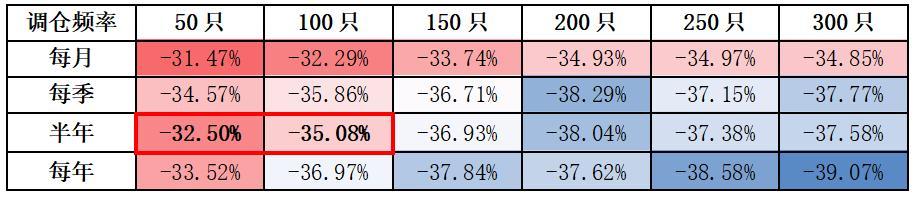

從年化收益角度,在不同成份股數量的組合中,半年度調倉的表現均好于年度調倉(表1、表2)。同時,我們發現當選股數量控制在100只以內時,紅利策略的調倉頻率并非越高越好,月度調倉的收益率與半年度調倉基本一致,但季度調倉不如半年度調倉的表現。在關于最大回撤的回測中,有著與年化收益率一致的結論:在控制股票數量的條件下,半年度調倉是除月度調倉外最好的調倉頻率。

表1:不同調倉頻率對應的組合模擬年化收益

(數據來源:Wind,時間區間為2010.1.1-2023.12.31。模擬業績僅做調倉頻率差異導致的業績差異示意,與紅利指數及相關基金歷史業績無關。)

表2:不同調倉頻率對應的組合模擬最大回撤

接下來,我們再看看紅利策略什么調倉時點更好。

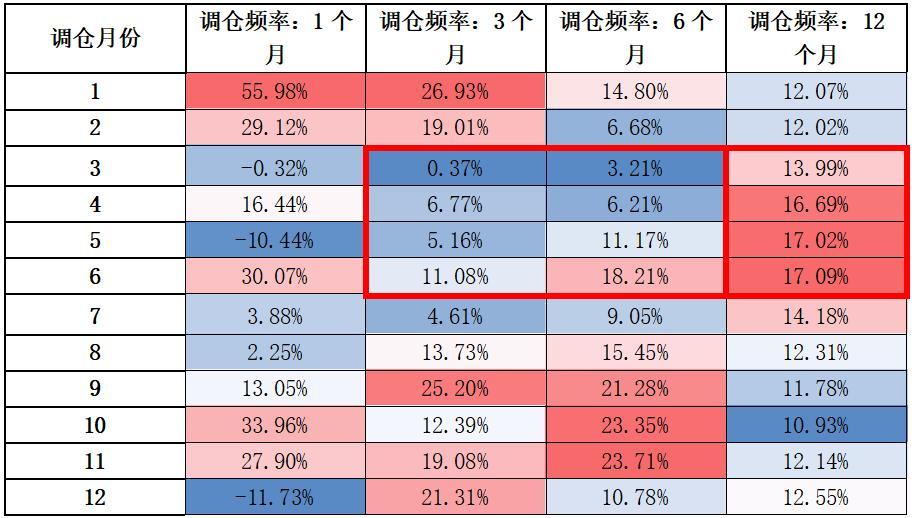

和上文的研究方法類似,我們利用2010年至2023年的歷史數據,每月末選取股息率最高的100只股票構建紅利組合,在不同調倉頻率下考察持有收益的情況。結果表明,不同頻率對應的最優調倉時點不同。

如果調倉頻率較快,比如1個月一次,這時的收益分布沒有明顯的規律性,收益率的不確定性很高,所以紅利不適用于短期投機。

而在其他調倉頻率上,紅利組合收益率的分布都呈現出明顯的規律性——不同調倉頻率下,有特定的時段的回報水平明顯不同于其他月份。具體規律如下:

調倉頻率為3個月與6個月的最佳調倉時間需要避開每年的3-6月,而按年度調倉的最佳調倉時間卻恰好是每年的3-6月(表3)。

表3:調倉月份和不同調倉頻率下對應的年化收益率(100只樣本標的)

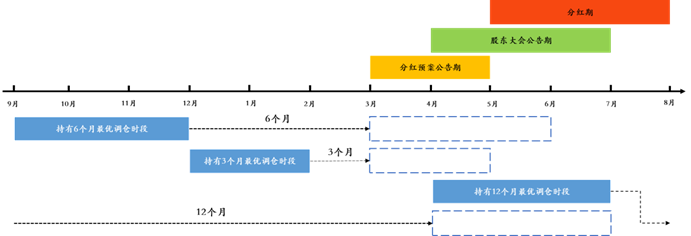

為什么紅利類策略在調倉頻率為3個月、6個月和12個月時,具備這樣的規律呢?我們認為這與每年的分紅公告日相關。對于A股市場,從每年3月開始,上市公司當年的分紅情況就基本確定,3-6月是分紅數據的密集披露期。投資者在這一時間段內,根據最新分紅金額計算股息率,對紅利策略進行再配置。圖1能夠很好地將這一現象進行展示:

圖1:分紅公告時點和持有收益

可以看到,在不同的調倉頻率下,如果我們按照各自的最優調倉時點進行調倉,均能覆蓋每年3-6月的分紅數據披露期,避免在每年的分紅期進行調倉。對于3個月與6個月調倉的投資者,在新的財年,分紅數據被更新,高股息組合在3-6月會發生較大變化,此時調倉準確性下降。而對于12個月調整一次的長期投資者而言,需要持有高股息組合1年,最新的分紅數據在每年3-6月更新,所以12個月調整一次的紅利組合在此期間調倉才是最優的。

所以,總結來看,季度或半年度調倉的紅利指數,其調倉時點最好避開分紅密集披露期。

我們從紅利指數的調倉行為出發,為大家解析了紅利策略的調倉頻率與更優的調倉時點。核心的結論主要有兩點:一是在控制股票數量的前提下,半年度調倉是除月度調倉外最好的調倉頻率;二是季度或半年度調倉的紅利指數,其調倉時點最好避開分紅密集披露期。對于個人投資者而言,在進行紅利投資時要把握上述細節也是不小的工作量,那么是否有滿足上述細節要求的紅利基金產品提供給大家呢?華寶基金的標普紅利ETF(562060)與紅利基金LOF(A份額:501029;C份額:005125)在每年的1月底與7月底進行兩次調倉,既滿足半年度調倉的要求,又恰好避開了分紅密集披露期,能夠完美匹配紅利策略所需的條件,是投資紅利策略的良好工具,值得投資者重點關注。

風險提示:本文內容和意見僅作為客戶服務信息,并非為投資者提供對市場走勢、個股和基金進行投資決策的參考。華寶基金公司對這些信息的完整性和準確性不作任何保證,也不保證有關觀點或分析判斷不發生變化或更新,不代表公司或者其他關聯機構的正式觀點。文中觀點、分析及預測不構成對閱讀者的投資建議,如涉及個股內容不作為投資建議。公司及雇員不就本內容對任何投資作出任何形式的風險承諾和收益擔保,不對因使用內容所引發的直接或間接損失而負任何責任。數據來源:Wind。

標普紅利ETF(562063)被動跟蹤標普A股紅利指數,該指數基日為2004.6.18,發布日期為2008.9.11。指數歷史業績根據該指數成份股結構模擬回測而來。指數成份股可能會發生變化,其回測歷史業績不預示指數未來表現。紅利基金LOF(501029)由華寶基金發行與管理,其基金業績比較基準為標普A股紅利指數收益率*95%+同期銀行活期存款利率(稅后)*5%。

上述基金由華寶基金發行與管理,代銷機構不承擔產品的投資、兌付和風險管理責任。投資人應當認真閱讀《基金合同》《招募說明書》《基金產品資料概要》等基金法律文件,了解基金的風險收益特征,選擇與自身風險承受能力相適應的產品。基金過往業績并不預示其未來表現,基金管理人管理的其他基金的業績并不構成基金業績表現的保證。基金管理人評估的標普紅利ETF、紅利基金LOF風險等級均為R3-中風險,適宜平衡型(C3)及以上的投資者,適當性匹配意見請以銷售機構為準。銷售機構(包括基金管理人直銷機構和其他銷售機構)根據相關法律法規對上述基金進行風險評價,投資者應及時關注基金管理人出具的適當性意見,各銷售機構關于適當性的意見不必然一致,且基金銷售機構所出具的基金產品風險等級評價結果不得低于基金管理人作出的風險等級評價結果。基金合同中關于基金風險收益特征與基金風險等級因考慮因素不同而存在差異。投資者應了解基金的風險收益情況,結合自身投資目的、期限、投資經驗及風險承受能力謹慎選擇基金產品并自行承擔風險。中國證監會對上述基金的注冊,并不表明其對上述基金的投資價值、市場前景和收益做出實質性判斷或保證。基金投資需謹慎。

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP