每日經濟新聞 2024-04-15 21:22:10

◎相較3只已經成功上市交易的消費類基礎設施公募REITs,中金印力消費REIT的進展卻相對較慢。直到4月10日晚間,深交所官網披露,中金印力消費REIT公眾發售部分提前結束募集,4月11日起不再接受公眾投資者的認購申請。

◎印力集團方面表示,除了自持物業,印力可以通過REITs以及其他階段性私募基金持有模式,輕重并舉地通過持有私募基金和REITs平臺的份額,在低杠桿模式下,既獲得資產分紅收益,也能獲得資產管理費收入和有關運營激勵,并通過更加規范的公募基金管理進一步提升資產管理水平。

每經記者 包晶晶 每經編輯 魏文藝

自去年底首批4單消費類基礎設施公募REITs正式獲批,已經過去5個月時間。

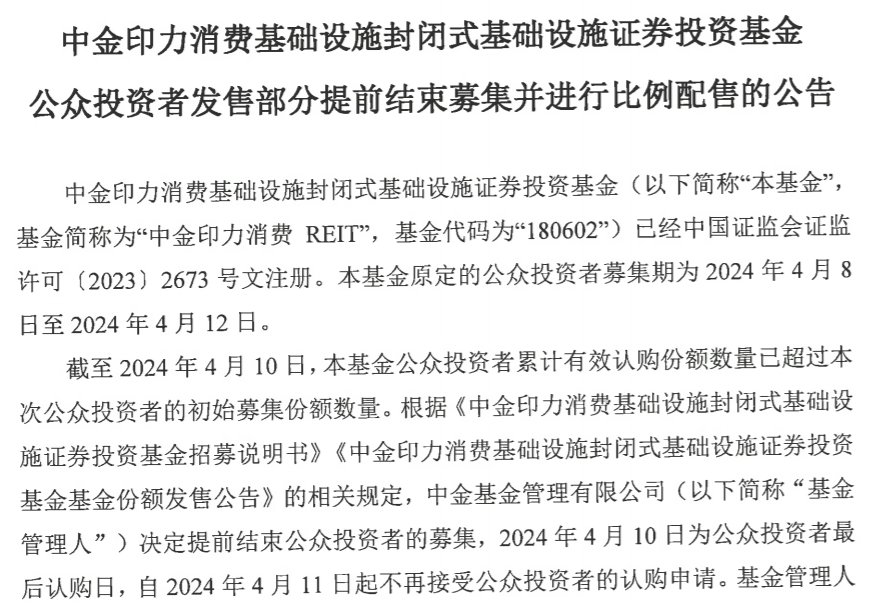

期間,華夏金茂商業REIT、嘉實物美消費REIT和華夏華潤商業REIT先后完成募集并成功上市交易。相較而言,直到4月10日晚間,中金印力消費基礎設施封閉式基礎設施證券投資基金(以下簡稱中金印力消費REIT)才在深交所官網披露公眾投資者發售部分提前結束募集并進行比例配售。至于何時上市交易,印力集團仍未給出具體的時間表。

事實上,中金印力消費REIT擁有優質的底層資產——杭州西溪印象城,該項目一直有著超過98%的出租率,營業額也不斷創下新高。在首批4單消費類基礎設施公募REITs中,中金印力消費REIT為何至今未能實現上市交易?作為萬科旗下購物中心開發與運營平臺的印力集團,今初萬科對商業板塊的調整對印力集團影響幾何?

2023年10月26日,證監會官網顯示,首批4單消費REITs(華夏金茂購物中心REIT、華夏華潤商業REIT、中金印力消費REIT和物美消費REIT)已推薦至證監會并申報至交易所;11月26日,華夏金茂購物中心REIT、華夏華潤商業REIT和中金印力消費REIT獲批復;12月15日,物美消費REIT獲批復。

今年3月12日,華夏金茂商業REIT和嘉實物美消費REIT正式在上交所上市交易。其中,華夏金茂商業REIT募集資金10.68億元,嘉實物美消費REIT募集資金9.532億元。3月14日,華夏華潤商業REI在深交所成功上市,發行規模達69.02億元,是首批上市的3只消費基礎設施REITs中募資規模最大的一只。

相較而言,中金印力消費REIT的進展卻相對較慢。直到4月10日晚間,深交所官網披露,中金印力消費REIT公眾發售部分提前結束募集,4月11日起不再接受公眾投資者的認購申請。

從中金印力消費REIT的底層資產——杭州西溪印象城來看,其在2014—2022年的年加權平均出租率為98.2%,過去5年加權平均出租率約為98.1%,截至2023年9月30日出租率已達到99.6%。自2013年開業以來,該項目營業額呈上升趨勢,2022年總營業額超過35億元;2023年1-9月的營業額突破32億元,再創歷史新高。

作為萬科旗下的購物中心開發與運營平臺,印力集團截至2023年10月的運營管理項目超164個,遍布全國53個城市,管理面積近1200萬平方米,資產規模近1000億元。在此前的采訪中,印力集團董事長丁力業向《每日經濟新聞》記者(以下簡稱每經記者或記者)透露:“印力集團還有一系列優質商業項目儲備,將為未來中金印力消費REIT的擴募提供空間。”

即便如此,在3月25日進行的網下詢價中,詢價區間為3.260—3.529元/份,最終中金印力消費REIT認購價格還是處于區間下限3.260元/份。至本次發售詢價截止日,共收到11家網下投資者管理的12個配售對象的詢價報價信息,擬認購份額數量總和為13348萬份,為初始網下發售份額數量的1.16倍。

本次中金印力消費REIT募集的基金份額共計10億份,由戰略配售、網下發售、公眾發售三個部分組成。其中戰略配售初始發售份額為83557萬份;網下發售初始發售份額為11510.1萬份;公眾發售初始發售份額為4932.9萬份。按照3.260元/份的認購價格和10億份的發售份額數量計算,預計募集資金總額為32.60億元(不含認購費用和認購資金在募集期產生的利息)。

不過值得一提的是,在中金印力消費REIT正式獲批前夕,萬科債券價格出現較大波動。2023年11月6日,萬科召開了一場面向金融機構的線上會議,交流萬科經營情況及近期萬科二級市場債券價格波動事宜。在會上,深圳市國資委及萬科第一大股東深圳市地鐵集團有限公司(以下簡稱深鐵集團)力挺萬科。深圳市國資委表示“如有需要或遭遇極端情況,我們有充分信心、足夠的資金資源和工具,通過一切可能的市場化、法制化手段幫助萬科積極應對”。

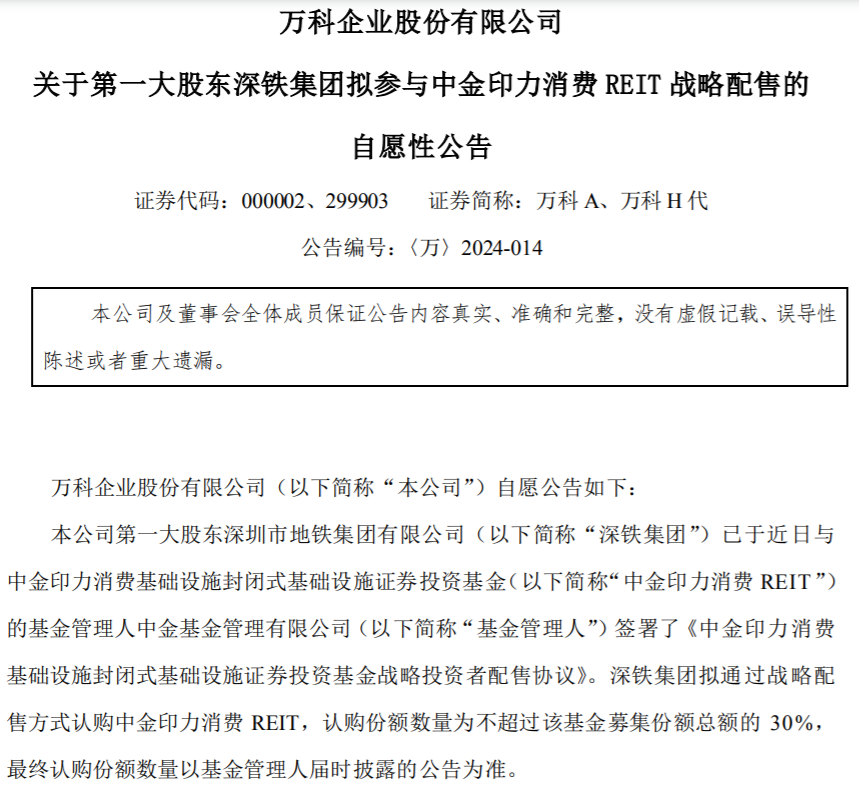

就在中金印力消費REIT詢價前的3月15日,萬科宣布深鐵集團擬通過戰略配售方式認購不超過該基金募集份額總額的30%,此舉無疑向市場傳遞了來自大股東的信心。

萬科此后的動作也透露出對于商業板塊業務的重視。今年初,萬科進行了重要的組織構架調整,印力集團連同七大區域商業業務被并入新成立的商業事業部,由孫嘉出任首席合作人。丁力業則兼任商業事業部首席顧問,并繼續擔任印力集團董事長。

值得注意的是,中金印力消費REIT詢價后不久,印力集團向外界透露,深圳總部核心資產印力中心獲取35.9億元經營性物業貸款,用于提前贖回存量CMBS產品。據記者了解,目前印力集團已累計完成84億元的經營性物業貸款置換CMBS業務。

一邊是中金印力消費REIT上市進行時,一邊是不斷以經營性物業貸款置換CMBS。那么,印力集團調整融資結構意味著什么?公司的長期發展和擴張計劃將如何進行?

近日,印力集團方面在接受每經記者采訪時表示:“REITs,尤其是國內市場REITs,作為商業不動產行業投融管退的最后一個環節,是商業模式閉環,為獨立資產提供了一個較為理想的資債結構和現金流終極分配方式,同時也為原始權益人(印力主體)提供了最好的資產盤活渠道,獲得資產增值市場化退出的利潤和現金流。”

“以印力中心為例,歷史上曾經有過項目融資,但經營貸只能用于項目經營,資產增值價值無法體現。CMBS等資產證券化模式出來后,很好地解決了資產價值盤活問題,但其‘3+3……’的產品結構使得每三年需要有一個剛性解決方案,這點不如長期項目融資彈性大、安全性高。”

據記者了解,除了印力中心外,印力集團獲批經營性物業貸款項目還包括位于深圳、西安等城市的多個優質資產,對于盤活商業物業資產、減輕商業物業板塊后續投資壓力有著不小的作用。

那么,印力在REITs順利獲批的情況下,為何仍頻繁進行債務置換?

印力集團方面指出,經營性物業貸款置換CMBS后,債務結構將更加安全。“優化資債結構是印力每年都在持續滾動做的一個工作。商業是一個傳統的資產持有型行業,印力作為商業不動產運營商,原來的債務結構主要有中長期的項目融資、并購貸款以及資產證券化三種類型,三者的比例是根據這個資產的獲取方式以及其資本結構來逐步形成的,后期也會進行境內外和長短期的動態調整。”

記者查詢Choice平臺了解到,目前印力集團存續的債券之中,在2029年之前已無到期債券。

據印力集團方面透露,近期由于海外金融環境的變化,匯率利率均不利方向劇烈波動,公司需要加強風險管理意識和動作,盡快將海外外幣融資轉化為人民幣融資,進行不同幣種融資結構調整。總部信用類或者公開市場募資的直接融資都容易受短期窗口影響,在目前市場環境下需盡量轉為有對應標的資產的長期項目融資,減少融資剛性兌付不確定性。

“除了自持物業,印力可以通過REITs以及其他階段性私募基金持有模式,輕重并舉地通過持有私募基金和REITs平臺的份額,在低杠桿模式下,既獲得資產分紅收益,也能獲得資產管理費收入和有關運營激勵,并通過更加規范的公募基金管理進一步提升資產管理水平。”

對于未來自身債務期限的管理,印力集團方面向每經記者透露了其未來規劃:一是利用境內經營貸新政紅利,將存量的CMBS產品/境外銀行中期融資優先轉化為15年經營貸,降低周期性風險;二是把握當年境內低息環境及人民幣國際化的趨勢,主動管理增加人民幣融資占比,將境外融資尤其是外幣融資轉化為境內或者離岸人民幣融資;三是根據項目經營表現匹配債務融資工具,加大權益類融資規模,保證融資和經營適配,不給未來增加負擔。

值得注意的是,4月伊始,又有4單基礎設施公募REITs獲批。據證監會網站,此次集中獲批的基金分別為工銀瑞信河北高速REIT、華夏深國際倉儲REIT、博時津開科工產業園REIT及易方達廣州開發區高新產業園REIT。

封面圖片來源:視覺中國-VCG211326922101

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP