每日經濟新聞 2024-05-01 08:48:24

◎ 通脹反彈之下,市場對美聯儲“首降”的預期一推再推。

每經記者 蔡鼎 每經編輯 蘭素英

近期以來,以日元、韓元為首的多個亞洲貨幣對美元匯率大幅下跌,包括日本央行在內的亞洲貨幣當局據稱還罕見出手對匯市進行干預。

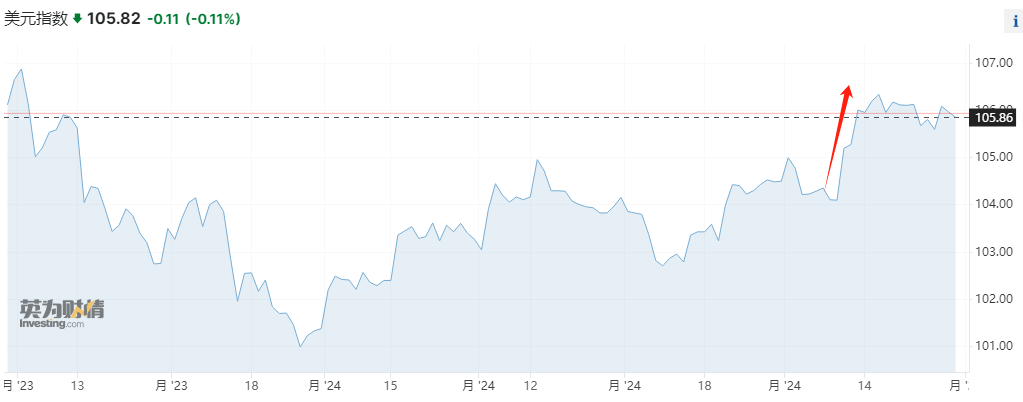

在本輪“亞洲貨幣戰”背后,是美國通脹今年已經連續三個季度超預期反彈,美聯儲降息預期一再被重挫之下,對美聯儲“長期高息(higher-for-longer)”的擔憂卷土重來,美元指數快速上行。上周早些時候,基準的10年期美債收益率還一度上破4.7%,創年內新高。

北京時間5月2日(周四)凌晨2時,美聯儲聯邦公開市場委員會(下稱FOMC)將結束為期兩天的議息會議并公布利率決議,由于上周出爐的美國一季度GDP增速放緩至1.6%,且3月核心PCE年率持平于2.8%,目前市場普遍預計美聯儲將繼續“按兵不動”,將利率維持在5.25%~5.50%的高位。

不過,市場關注的焦點在于FOMC貨幣政策聲明和美聯儲主席鮑威爾在隨后新聞發布會上措辭的變化及其是否會向市場傳遞意外的鷹派信號。紐約梅隆銀行投資管理公司首席經濟學家、宏觀策略師Vincent Reinhart在發給《每日經濟新聞》記者的置評郵件中稱,他預計本周FOMC將繼續把利率下限維持在5.25%,且鑒于近期發布的一系列經濟數據,美聯儲的政策聲明措辭不可能有重大改動。

目前,期貨交易員已經將美聯儲的首次降息預期推遲至今年12月,且概率不到50%。Reinhart認為,對宏觀風險的修正觀點將導致美聯儲在12月才開始降息。“何時開始放松貨幣政策取決于美聯儲對兩組風險的管理,即經濟前景和即將到來的總統大選的政治考量。”

美國商務部上周公布的數據顯示,繼去年下半年降溫之后,美國通脹已經在今年前三個月連續實現超預期反彈。此外,最近幾個月的通脹數據都在次月的報告中被略微向上修正。這已經導致市場將討論的重心從“美聯儲今年將降息幾次”轉移到“美聯儲今年是否會降息”,這樣的邏輯轉變導致美元指數短期內加速走高。

圖片來源:英為財情

具體來看,美國經濟分析書上周五公布的數據顯示,美國消費者3月份的支出超過收入,為過去四個月以來的第三次。當月個人儲蓄率降至3.2%,為2022年10月以來新低。與此同時,美聯儲確定通脹壓力的關鍵指標——PCE在3月升至3.7%,剔除波動更大的食品和能源的核心PCE當月則維持在2.8%。

美國3月PCE和核心PCE仍居高不下 圖片來源:CNBC

上周早些時候公布的數據還顯示,美國第一季度核心PCE指數季調后環比折年率初值為3.7%,超出預期的3.4%和前值的2.0%,為一年來首次環比加速。這些數字表明在前一年的意外強勁增長后,2024年初經濟動能明顯減弱。事實也如此——一季度美國實際GDP增速放緩至1.6%,遠低于普遍預期。

美國一季度GDP增速大幅放緩至1.6%(圖片來源:彭博社)

《每日經濟新聞》記者注意到,就在4月中旬,鮑威爾在公開講話中的態度也有一些轉變,他當時表示,利率可能在更長時間內保持在較高水平,并表示將需要“比預期更長的時間”才能實現將通脹降至美聯儲2%目標所需的信心。

CNBC報道稱,頑固的通脹引發了一些不祥的征兆,即美聯儲可能不得不在比預期更長的時間內將利率保持在高位,從而威脅到經濟軟著陸預期。更可怕的是,如果通脹反彈持續,美聯儲可能不僅要考慮“長期高息”,甚至還可能繼續加息。

盡管到目前為止,多年未見的高利率仍未對美國經濟造成更大范圍的負面影響,但一些明顯的問題已經顯現。例如,信用違約率達到了10年來的新高,華爾街越來越擔心未來會出現更多的波動。在這樣的情況下,又有地區性銀行倒閉——當地時間4月28日(周日),美國聯邦存款保險公司(FDIC)宣布,賓夕法尼亞州監管機構當天已關閉共和第一銀行(Republic First Bank),這是美國年初至今倒閉的首家銀行。

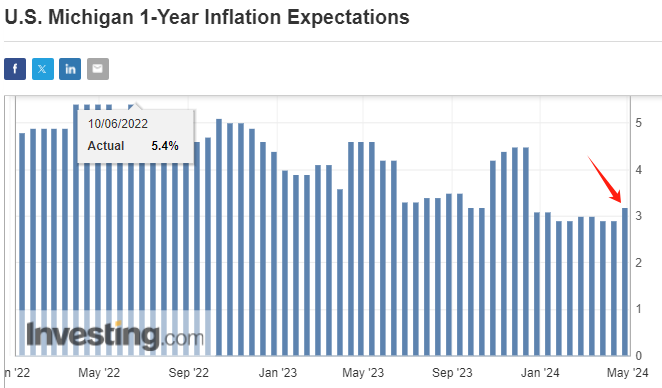

密歇根大學一年期通脹預期達到3.2%(圖片來源:英為財情)

另外,今年一季度美國通脹的反彈也推升了通脹預期。受到密切關注的密歇根大學消費者信心調查顯示,3月份,1年和5年的通脹預期分別達到3.2%和3%,為2023年11月以來新高。

芝商所“美聯儲觀察”工具顯示,截至發稿,期貨市場認為FOMC本周維持利率不變的概率高達97.3%。

圖片來源:芝商所

在巴克萊首席美國經濟學家Marc Giannoni看來,今年一季度的通脹數據幾乎肯定會降低FOMC對通脹持續向2%回落的信心。不過,他在發給《每日經濟新聞》記者的置評郵件中指出,“總需求仍在強勁增長——盡管一季度美國GDP增速意外下行,但當季美國國內私人最終購買環比增長3.1%,與前兩個季度持平。此外,勞動力市場狀況仍具有顯著的韌性,3月份新增非農就業人口為27.6萬,遠高于截至2023年12月的前三個月的平均增幅。而且,失業率仍保持在3.8%的低水平。”

Giannoni預計,FOMC本周將把利率維持在5.25%~5.50%不變,并在政策聲明中重申,“FOMC預計在對通脹持續向2%邁進有重大信心之前,不會降息。”

“在新聞發布會上,鮑威爾估計會提到,近期的數據并未讓FOMC對通脹下降抱有更大的信心,而且實現這種信心可能需要比預期更長的時間。我們認為,鮑威爾的講話將暗示今年的降息次數少于3月份‘點陣圖’所顯示的三次25個基點降息的預期。同樣,我們預計,他將重申‘政策利率可能處于本輪緊縮周期的峰值’,從而回擊加息預期。”Giannoni在郵件中補充道。

紐約梅隆銀行投資管理公司首席經濟學家、宏觀策略師Vincent Reinhart也預計本周的FOMC會議將“按兵不動”,但他在發給《每日經濟新聞》記者的置評郵件中稱,鑒于近期發布的一系列經濟數據,美聯儲的政策聲明措辭不可能有重大改動。

其實,在通脹的連續超預期反彈之下,市場已經將降息預期一推再推。互換市場上,期貨交易員已經將美聯儲的首次降息預期推遲至今年12月,且當月降息概率只有42%,明年1月份“首降”的概率也達到38.1%。也就是說,目前市場仍然不確定美聯儲到底是否會12月進行“首降”。而值得注意的是,就在前一日,期貨交易員還預期9月“首降”,當月降息概率為44.2%

圖片來源:芝商所

盡管存在不確定性,但Giannoni在郵件中指出,巴克萊仍預計FOMC最快將在9月降息,但前提是核心PCE在6月和7月放緩至環比0.2%左右,并在8月保持在這一水平附近。他補充稱,“這將意味著在9月份的會議前,核心PCE指標將取得顯著進展。此外,在我們的基線預測中,我們預計國內私人最終購買等衡量總需求的指標將逐步放緩,這種情況也將為9月份的降息敞開大門。但是,如果通脹率高于我們的基線預測,我們則預計首次降息將被推遲到12月。”

相比之下,Reinhart的預期更為悲觀,他預計FOMC今年的中心任務是開始調整名義利率,使其與當前較低的通脹保持一致,以維持經濟的擴張,同時更有把握地將通脹穩定在區間內。不過,何時開始放松貨幣政策取決于美聯儲對兩組風險的管理,即經濟前景和即將到來的總統大選的政治考量。他認為,對宏觀風險的修正觀點將促使美聯儲在12月才開始降息。

“最后,本周的FOMC會議議程上還有另一個議題,即美聯儲資產負債表的管理。自2022年6月以來,美聯儲的‘縮表’已經將其資產負債表減少了1.5萬億美元。我們認為,FOMC要么在本周,要么最遲在6月份的會議上宣布將‘縮表’的速度減半。”Reinhart補充道。

免責聲明:本文內容與數據僅供參考,不構成投資建議,使用前請核實。據此操作,風險自擔。

封面圖片來源:視覺中國-VCG41N1419339719

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP