每日經濟新聞 2024-05-07 22:25:04

截至5月7日,在62家披露了第一季度車險車均保費數據的險企中,有42家機構的車均保費低于2000元,占比接近七成。據悉,今年一季度的車均保費與去年基本持平,五成機構的車均保費較去年同期有所下降。

律商聯訊風險信息產品總監高偉在接受記者采訪時表示,從今年一季度的數據來看,新能源車的保費同比去年有所上漲,這主要是由于新車數量的不斷增加。然而,從單均保費的角度來看,與去年一季度基本持平,市場保費水平相對穩定。

每經記者 袁園 每經編輯 馬子卿

隨著非上市險企一季度償付能力報告的出爐,各保險公司一季度車險相關數據也隨之出爐。作為跟消費者息息相關的保險產品,同樣也是財險領域的重要險種之一,車險的走勢和發展一直備受關注。

《每日經濟新聞》記者梳理發現,截至5月7日,已有80家左右的險企發布了一季度償付能力報告,除退出車險市場以及“不適用”的險企外,共有62家險企披露了第一季度車險車均保費數據。

從數據分布來看,各機構的車均保費中,最高的約9250元(日本財險),最低的僅為640元(富邦保險),有42家險企一季度車均保費低于2000元;從環比數據來看,近六成險企的車均保費較去年四季度有所下降。

車險作為財險領域的第一大業務,一直是“兵家必爭之地”。由于車險與民生息息相關,所以監管對于車險的態度是“降價、增保、提質”。

自2015年開始,車險領域就進行了一系列的費用改革,一步步放開車險自主系數,讓財險公司有更大的自主定價權,讓車險保費實現差異化、個性化。從近兩年公布的車均保費數據來看,車均保費也確實在沿著監管的思路發展,一直在圍繞“降價、增保、提質”這個主旋律。

《每日經濟新聞》記者統計發現,一季度有42家機構的車均保費低于2000元,占比接近七成。其中,車均保費低于1000元的險企有9家,車均保費在1000至2000元區間的險企達33家。其余機構的車均保費也在2000至3000元附近徘徊,僅有個別機構的車均保費超過5000元。

具體來看,一季度車均保費不到1000元的共有9家,分別是華農保險、國任財險、眾安保險、安盟保險(原中航安盟保險)都邦財險、富德財險、中煤財險、鑫安汽車保險、富邦保險,車均保費分別為962.6元、958.95元、950.15元、900元、850元、816.38元、800元、682.26元、640.73元。

車均保費超過3000元的共有6家,分別是日本財險、現代財險、京東安聯財險、國泰財險、三井住友海上火災保險、中銀保險,車均保費分別為9252.75元、5900元、4791元、4272元、3333.64元、3047.9元。

對比去年同期數據,今年一季度的車均保費與去年基本持平,五成機構的車均保費較去年同期有所下降,除2家險企去年同期缺少數據外,整體來看,今年一季度的車均保費與去年同期相差不大。

對比去年四季度數據,記者發現,多數機構的車均保費在今年一季度出現了環比下降,即便有一些有所上漲,但是漲幅也不大,多家100元以內。此前曾有業內人士表示,“當前車險保費已經調整到位,繼續下調的空間不大。從目前的數據來看,的確是這樣。”

以“老三家”為例,今年一季度人保財險、平安財險、太保產險的車均保費分別為2427.37元、2833元、2744元,對比去年的數據,無論是同比還是環比,其上漲和下調的幅度都不大。

值得注意的是,去年二季度,險企的車均保費有所上揚,多位業內人士表示,這源于新能源車,新能源車的賠付問題是當前的主要問題。

如今一年過去了,新能源車的保費和賠付是否進入了穩定期呢?“從今年一季度的數據來看,新能源車的保費同比去年有所上漲,這主要是由于新車數量的不斷增加。然而,從單均保費的角度來看,與去年一季度基本持平,市場保費水平相對穩定。”律商聯訊風險信息(以下簡稱“律商風險”)產品總監高偉在接受記者采訪時表示,由于新能源汽車的技術特性和市場定位,其保費水平也相對較高。

至于賠付率方面,高偉表示,今年一季度的出險頻度相比去年同期上升了約15個百分點,新能源車險的出險情況有所上升。“這些與多重因素有關,如車輛使用頻率的增加、駕駛習慣的變化以及道路交通狀況等。”

高偉表示,2022年受疫情影響,人們的出行受限,從而導致出險頻度相對較低。疫情得到控制后,2023年的出險頻度開始回升,這與車輛使用強度的增加以及部分2022年產生的案件在2023年才得到處理有關。此外,市場活躍度的提升也對出險頻度產生了影響,比如車輛使用頻率、高速里程數據等都在去年呈現上升趨勢,這也進一步推動了出險頻度的上升。

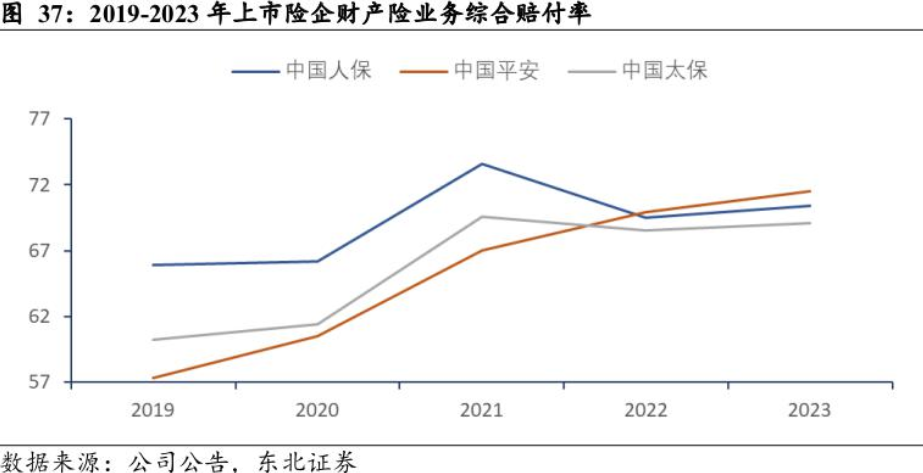

“新能源商業車險的綜合成本率高于整體車險,交強險部分差不多。我們對車險管理水平高于行業水平,加上我們對新能源車的成本管控,我們認為我們會優于行業3個點以上。”人保財險總裁于澤在業績發布會上表示,整個行業的新能源車險的賠付率大概比燃油車高10個百分點以上。

案均賠款方面,新能源車險的單個事故賠款率基本與去年持平。“就理賠而言,目前的狀況與去年基本保持一致。”高偉表示,盡管市場上出現了更多的B級轎車和C級轎車,理論上這些更高級別的車型可能導致平均賠款上升,但實際情況是賠款水平并未出現顯著增長,而是維持在一個相對平穩的狀態。

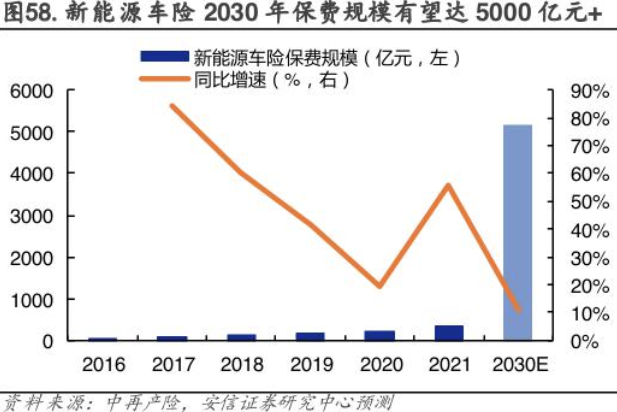

雖然新能源車的單均保費和案均賠付率,基本進入了相對穩定的狀態,但隨著新能源車自主定價系數的放開,今年新能源車的保費可能還會有大變化。

今年4月,國家金融監督管理總局向財險公司等相關方下發《關于推進新能源車險高質量發展有關工作的通知(征求意見稿)》,擬將新能源商業車險自主定價系數范圍擴大,按照0.5至1.5區間執行。

此前,新能源車險的自主定價系數范圍為0.65至1.35,如果按照“商業車險保費=基準保費×NCD(無賠款優待)系數×自主定價系數”來計算,理論上調整后車險保費價格最高可降價23%,最高可漲價11%。調整后,新能源車的車險價格會迎來較大幅度變化。

“我覺得新能源車險可能會有漲價的空間。”某車險中介從業人士對記者表示,當然這重點還是要看車險后端的賠付情況,畢竟現在新能源車的整體賠付價格較高。

“面對費率調整帶來的市場變化,部分市場主體可能會因擔心虧損而持觀望態度。然而,對于具有吸引力的細分市場,險企仍可能積極介入。”律商風險董事總經理戴海燕認為,隨著新能源市場的不斷發展與成熟,市場主體對于細分市場的爭奪也將更加激烈。

據悉,當前大中小型保司對于新能源車的態度有所不同。大機構的態度是積極參與、占領市場份額,確保經營主體的盈利性;規模較小的機構則會選擇與自身經營能力相匹配的細分業務板塊作為切入點,比如選擇業務基礎好的地區進行試點,并尋找相關的抓手和工具,以確保業務的順利推進。

“新能源市場的快速發展,不僅帶動了車輛技術的進步,也促進了保險行業的變革。保險企業需要緊跟車輛發展的步伐,不斷調整和完善保險產品和服務,以適應新能源市場的變化。無論是純電還是混電車型,隨著電池容量增大和技術進步,保險企業都需要不斷更新風險評估和理賠處理的策略。”律商風險銷售總監侯維強表示。

封面圖片來源:每日經濟新聞 資料圖

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP