每日經濟新聞 2024-05-11 20:10:16

本周大事太多了,汽車圈瘋狂內卷,地產限購令紛紛松綁,美國大選頻打“中國牌”,有私募跑路,單拎一件出來都能說上半天。而小二在乎的,還是行情背后的主線密碼。

1.“量化之王”詹姆斯·西蒙斯逝世

很多人拿西蒙斯和巴菲特比年化收益,客觀來講這不公平。前者的大獎章基金規模被嚴格控制在100億美元,而后者光現金儲備就接近2000億,整個管理規模則在萬億美元水平。投資領域層面上,西蒙斯研究的是市場波動背后的數學規律,而巴菲特研究宏觀經濟和商業模式在具體公司上的表現,俗稱“賭國運式的價值投資”。也正是有了西蒙斯的成績,金融圈里才有越來越多的理工科人士跨界內卷案例。

2.汽車4月份銷售數據出爐

中汽協發布數據顯示,4月,汽車銷量完成235.9萬輛,環比下降12.5%;新能源汽車銷量85萬輛,環比下降3.6%。4月份是傳統汽車銷售淡季。投資者不必擔心汽車行業拐點到了,還早得很,大百萬房子消費不起,小幾十萬的車,買的人還是大有人在的。另外,汽車內卷已成為共識,觀望等降價的心理還是存在的,但這個潛在消費“雖遲必到”。這里還有一個不錯的數據,那就是新能源車滲透率為36%,離50%還有很大空間。

如果這種傳統式利空能引發汽車板塊回調,那對投資者來說,利大于弊。

3.港股通紅利稅減免?

近期有市場消息稱,監管機構正考慮減免內地個人投資者通過港股通投資港股上市公司,在取得股息紅利時所需繳納的20%的所得稅。這個消息是周五港股強過A股的重要原因。不過,港交所對這個消息不予置評。

按照以前的稅費標準,假設一家公司股息為7%,按照20%的紅利稅標準,實際股息只有5.6%。如果免征的話,實際股息變多了,分紅多了自然更受資金青睞。

當然,這只是套利層面的,并不直接影響港股的長期基本面。根據中金公司的測算,港股通機制每年所征收的紅利稅收總額大概在450億港元。假設內地個人投資者在港股通的投資占比約為1/4,預計直接稅收減免大概在100億港元。如果將公募基金納入在內,稅收減免可能擴大到200億港元左右。不過,考慮到今年以來港股市場主板日均成交額大約在1000億港元,此次潛在調整,所帶來的短期直接減免規模或有限,但或從情緒層面帶來提振。

其實,從市場對港股傳聞的反應來看,我們就能窺探出目前市場主流資金的偏好。另外,上證指數從低點2635點到3154點,達到了“階段20%漲幅”的技術性牛市標準。但大部分投資者想必沒有體驗到牛市的感覺。

說幾個數據吧。今年上證指數漲幅6.04%,但是平均股價表現為下跌11.09%,全市場跑贏上證指數的個股只占17.87%。從2月5日上證指數低點漲起來,漲幅超過20%的個股,只占35.96%,又是“結構性牛市”。

小二覺得,既然打不過,索性就加入吧。這波技術性牛市的躺贏方向在哪里?小二給大家分享一些思路,僅供參考:

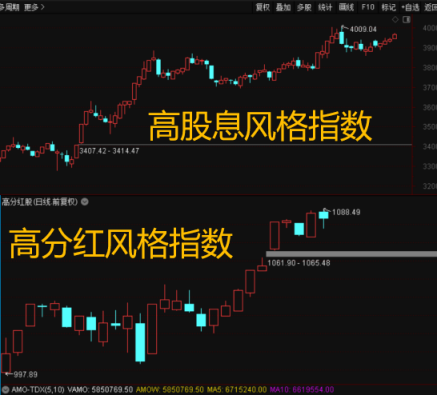

1.分紅風格

分紅是今年A股的一大主題,高股息風格和高分紅風格的表現異常強悍。

2.行業龍頭

庖哥名言:只干龍頭,拒絕雜毛。龍頭股意味著更高的流動溢價和容錯率,讓專業的研究員去博小盤股吧,畢竟我們對行業微觀變化不會太敏感,行業龍頭上的躺贏概率更大。

當然,有投資者會問,為什么沒有科技股?其實科技股也包含在行業龍頭里面。相對而言,科技股整體來看分化是很大的。如果我們用高市盈率來作為科技股的標簽來看,今年高市盈率風格的股價表現并不盡人意。

“我現在還虧35%,今年能回本嗎?”

最近,小二經常遇到這樣的問題,說說我的看法吧。

今年是央企市值管理第一年,年報分紅已經幫我們選出了一批有長期價值的公司,新“國九條”又幫我們給垃圾股打了標簽。A股市場正在以肉眼可見的速度,完成自我凈化。在可預知的2~3年里,A股的投資回報性只會越來越好。

今年是反彈第一年,節奏大于代碼,如果節奏恰當的話,在兩輪行情內,回本完全有可能。

具體的節奏思路,我會在極簡用戶群里跟大家及時更新。還沒有成為極簡社群用戶的投資者,關注微信公眾號“道達號”,進行了解。

(小二哥)

本文內容僅供參考,不作為投資依據,據此入市,風險自擔。

封面圖片來源:每日經濟新聞 文多 攝

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP