每日經(jīng)濟(jì)新聞 2024-05-13 19:57:21

每經(jīng)記者 肖世清 每經(jīng)編輯 廖丹

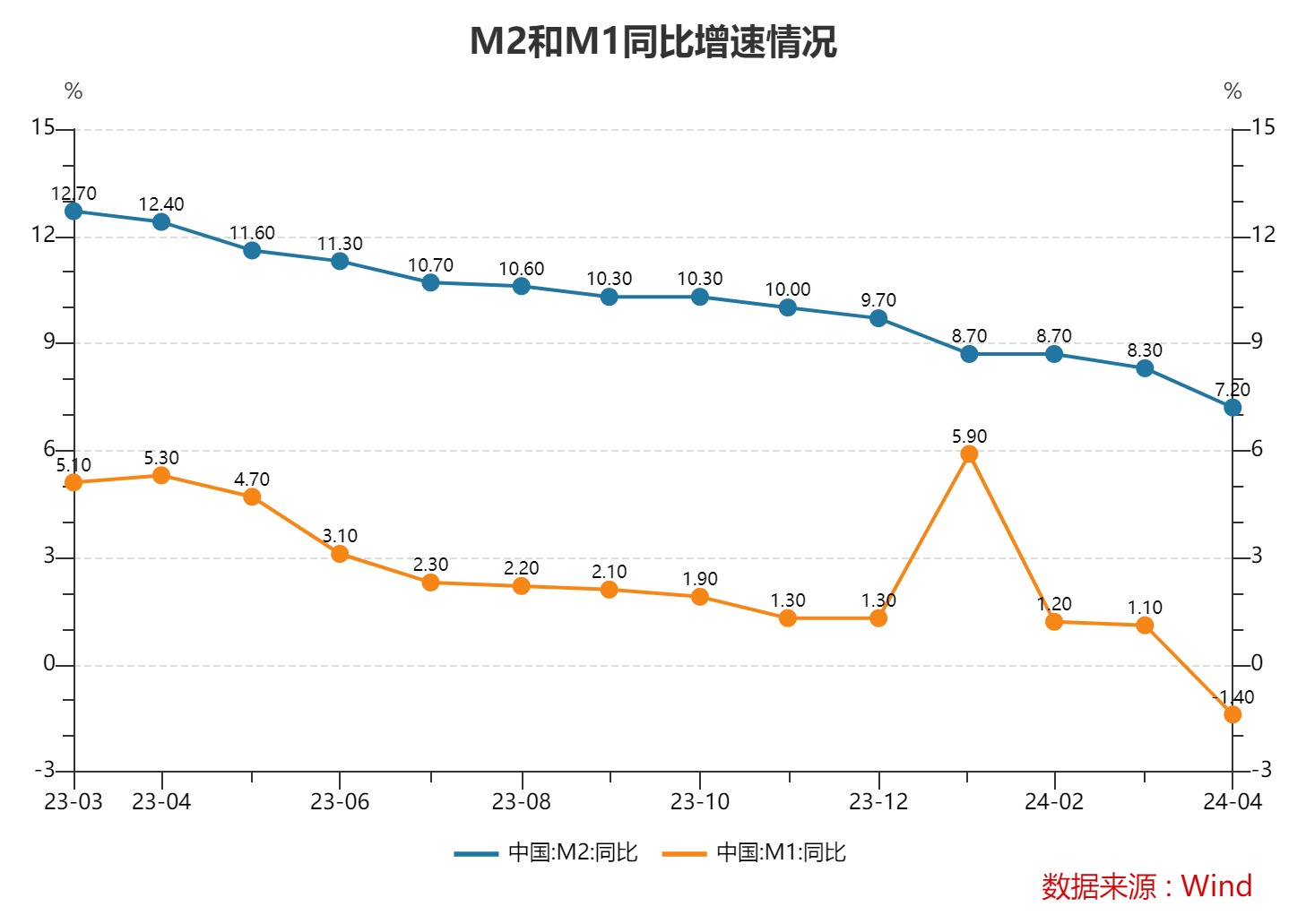

4月金融數(shù)據(jù)公布,其中,M2和M1增速出現(xiàn)回落備受外界關(guān)注。

市場(chǎng)認(rèn)為,受存款“搬家”影響,M2、M1增速持續(xù)走低。數(shù)據(jù)顯示,我國(guó)前4個(gè)月人民幣存款增加了7.32萬(wàn)億元,相較于一季度的11.24萬(wàn)億元減少了3.92萬(wàn)億元,相當(dāng)于4月單月存款減少了近4萬(wàn)億元。

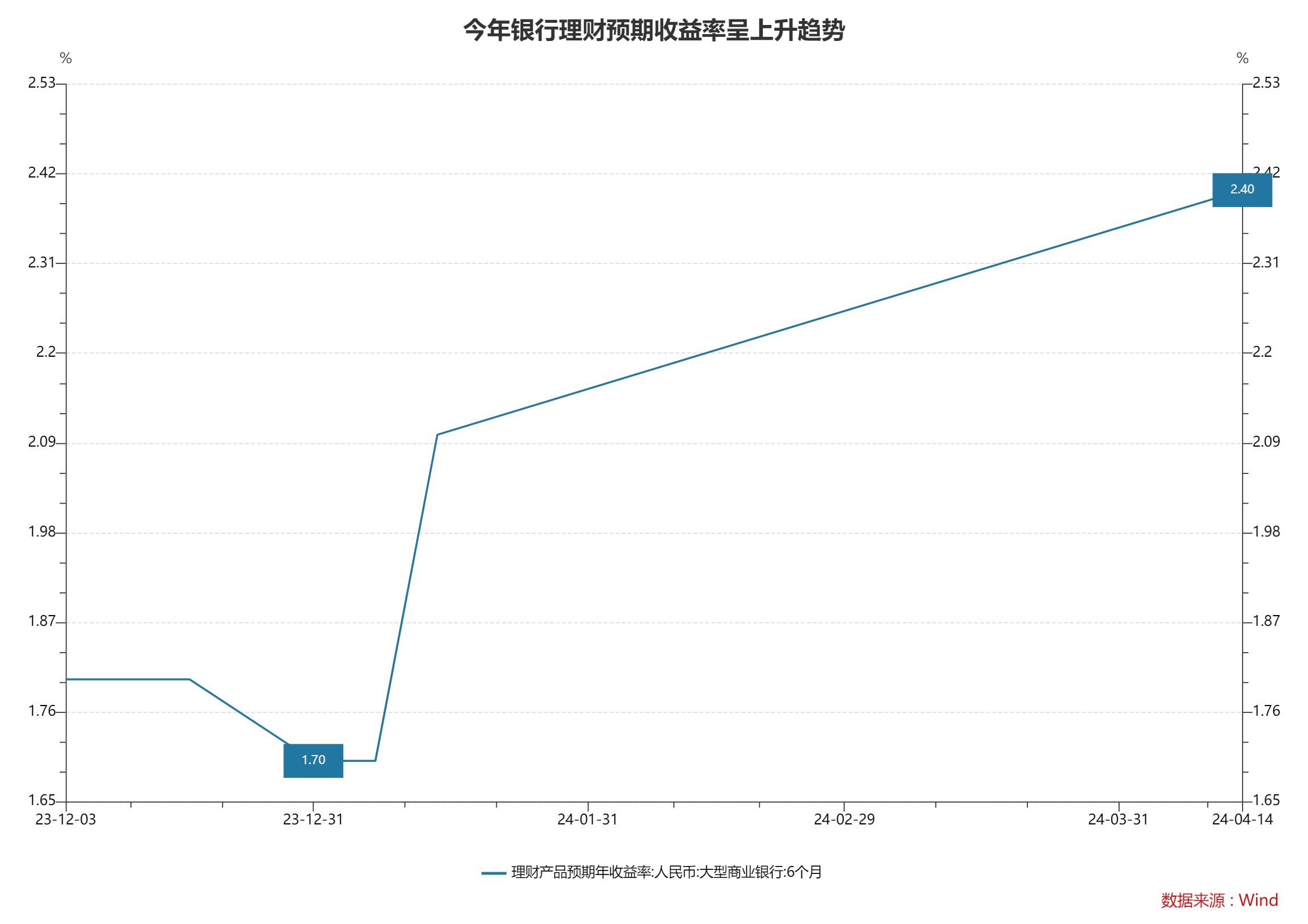

“存款”搬家背后,銀行理財(cái)產(chǎn)品規(guī)模卻在驟然崛起。據(jù)中信證券研究測(cè)算,2024年4月理財(cái)規(guī)模環(huán)比增長(zhǎng)約2.3萬(wàn)億元,至28.63萬(wàn)億元。

招聯(lián)首席研究員董希淼對(duì)記者表示,M2增速下調(diào),其中重要的原因是存款向理財(cái)產(chǎn)品分流。在M2中占大頭的是企業(yè)和居民存款。隨著近期理財(cái)市場(chǎng)回暖、投資收益率上升,居民購(gòu)買(mǎi)理財(cái)產(chǎn)品熱情回升,居民存款加速轉(zhuǎn)化為理財(cái)產(chǎn)品。

根據(jù)我國(guó)的定義,貨幣供應(yīng)量是全社會(huì)的貨幣存量,是某一時(shí)點(diǎn)承擔(dān)流通和支付手段的金融工具總和。現(xiàn)階段我國(guó)貨幣供應(yīng)量分為M0、M1、M2三個(gè)層次。M0,即常說(shuō)的“現(xiàn)金”,最活躍、流動(dòng)性也最高;M1是M0加上流動(dòng)性稍弱一點(diǎn)的單位活期存款;M2是M1加上流動(dòng)性更弱一些的單位定期存款、居民存款等。

近期,M2、M1增速持續(xù)走低。M1曾在2022年1月出現(xiàn)負(fù)增長(zhǎng),同比降低1.9%。央行彼時(shí)在報(bào)告中指出:“春節(jié)前由于企業(yè)集中發(fā)放薪酬、福利,單位活期存款會(huì)向個(gè)人存款轉(zhuǎn)移,導(dǎo)致M1減少較多。2022年春節(jié)前最后一個(gè)工作日為1月30日,而2021年為2月10日。”

記者注意到,雖然M2、M1同比增速均在下降,但近幾月M2與M1剪刀差呈擴(kuò)大趨勢(shì),目前已至8.6個(gè)百分點(diǎn)。

東方金誠(chéng)首席宏觀分析師王青表示,近年來(lái)M2與M1增速“剪刀差”持續(xù)處于高位,主要原因是房地產(chǎn)市場(chǎng)低迷背景下,居民購(gòu)房需求下降,居民存款向房企活期存款轉(zhuǎn)移受阻;同時(shí),在經(jīng)濟(jì)下行壓力下,企業(yè)經(jīng)營(yíng)投資活躍度偏弱,資金“活化”比重下降。明顯偏低的M1增速及較高的M2與M1增速“剪刀差”表明,當(dāng)前亟需通過(guò)有效刺激內(nèi)需、提振實(shí)體經(jīng)濟(jì)活躍度,特別是推動(dòng)房地產(chǎn)行業(yè)盡快實(shí)現(xiàn)軟著陸等方式,提振經(jīng)濟(jì)內(nèi)生增長(zhǎng)動(dòng)能。

對(duì)于M1、M2增速雙雙回落,有專(zhuān)家在接受記者采訪時(shí)提到,這意味著存款正從銀行體系分流。

從存款數(shù)據(jù)來(lái)看,前四個(gè)月人民幣存款增加7.32萬(wàn)億元。其中,住戶(hù)存款增加6.71萬(wàn)億元,非金融企業(yè)存款減少1.65萬(wàn)億元,財(cái)政性存款減少1874億元,非銀行業(yè)金融機(jī)構(gòu)存款增加1.23萬(wàn)億元。

我國(guó)前4個(gè)月人民幣存款增加了7.32萬(wàn)億元,但相較于一季度的11.24萬(wàn)億元減少了3.92萬(wàn)億元。這相當(dāng)于4月單月存款減少了近4萬(wàn)億元。

受訪專(zhuān)家認(rèn)為,受存款“搬家”影響,M1、M2同比增速下降。

董希淼指出,M2增速下調(diào),其中重要的原因是存款向理財(cái)產(chǎn)品分流。在M2中占大頭的是企業(yè)和居民存款。隨著近期理財(cái)市場(chǎng)回暖、投資收益率上升,居民購(gòu)買(mǎi)理財(cái)產(chǎn)品熱情回升,居民存款加速轉(zhuǎn)化為理財(cái)產(chǎn)品。

同時(shí),董希淼認(rèn)為,部分企業(yè)將活期存款投向理財(cái)產(chǎn)品,這也是M1速度下降的原因之一。數(shù)據(jù)顯示,4月理財(cái)產(chǎn)品規(guī)模環(huán)比增長(zhǎng)約2萬(wàn)億元。隨著直接融資發(fā)展,未來(lái)M2增速還將可能放緩,但這并不是金融支持力度減弱,反而是融資結(jié)構(gòu)優(yōu)化、金融質(zhì)效提升的體現(xiàn),有利于更好地滿(mǎn)足實(shí)體經(jīng)濟(jì)融資需求,降低宏觀杠桿率。

記者注意到,據(jù)中信證券研究測(cè)算,2024年4月理財(cái)規(guī)模環(huán)比增長(zhǎng)約2.3萬(wàn)億元,至28.63萬(wàn)億元,理財(cái)規(guī)模高增背后除了季節(jié)性修復(fù)之外,主要得益于理財(cái)自身收益不俗疊加存款降息和手工補(bǔ)息全面禁令的影響發(fā)酵。

民生銀行首席經(jīng)濟(jì)學(xué)家溫彬認(rèn)為,貨幣供應(yīng)量增速放緩受到多重因素綜合影響。一是年初以來(lái)債市走牛提振理財(cái)?shù)荣Y管產(chǎn)品收益率,銀行存款向理財(cái)?shù)确至鳌6潜O(jiān)管部門(mén)加大對(duì)資金空轉(zhuǎn)套利、銀行手工補(bǔ)息等行為的規(guī)范,擠出部分虛增的存貸款水分。三是優(yōu)化金融業(yè)增加值核算,個(gè)別地方政府通過(guò)擴(kuò)張存貸款提高金融增加值的動(dòng)力明顯減弱。

中信證券首席經(jīng)濟(jì)學(xué)家明明表示,貨幣供應(yīng)量增速的明顯下滑,主要原因是4月以來(lái),在季節(jié)性因素以及手工補(bǔ)息受到嚴(yán)格監(jiān)管的背景下,許多存款資金轉(zhuǎn)移至銀行理財(cái)?shù)荣Y管產(chǎn)品。居民和企業(yè)存款減少印證“存款搬家”的現(xiàn)象,而財(cái)政存款同比少增主要源于政府債發(fā)行進(jìn)程偏緩,考慮到政府債融資較去年同期減少5500億元,側(cè)面反映目前財(cái)政支出節(jié)奏可能邊際有所放緩。

需要注意的是,明明認(rèn)為:“本次貨幣供應(yīng)量增速的下滑主要是在監(jiān)管對(duì)于部分不合規(guī)的存款產(chǎn)品‘擠水分’,也和目前財(cái)富管理方式更加多元有關(guān),不能片面解讀為金融支持實(shí)體經(jīng)濟(jì)能力下降;恰恰相反,我們認(rèn)為對(duì)于存款的監(jiān)管反而有助于資金活化,有助于金融更好地支持實(shí)體經(jīng)濟(jì)修復(fù)發(fā)展。”

對(duì)于貨幣供應(yīng)總量,央行在近期發(fā)布的貨幣政策執(zhí)行報(bào)告中指出,龐大的貨幣總量增長(zhǎng)可能放緩,這并不意味著金融支持實(shí)體經(jīng)濟(jì)的力度減少,反而是金融支持質(zhì)效提升的體現(xiàn)。

央行表示在2024年第一季度中國(guó)貨幣政策執(zhí)行報(bào)告中指出,當(dāng)前貨幣存量已經(jīng)不少了。過(guò)去相當(dāng)長(zhǎng)一段時(shí)期,我國(guó)經(jīng)濟(jì)保持高速增長(zhǎng),經(jīng)濟(jì)體量持續(xù)增大,都會(huì)帶來(lái)資金需求的上升,規(guī)模龐大的存貸款,是過(guò)去多年來(lái)金融持續(xù)不斷支持實(shí)體經(jīng)濟(jì)發(fā)展的反映。人民銀行著力調(diào)節(jié)好“貨幣供應(yīng)總閘門(mén)”,但對(duì)于“錢(qián)去哪,錢(qián)在哪”等存貸款的結(jié)構(gòu)問(wèn)題,實(shí)體經(jīng)濟(jì)主體的影響也很大。貸款投向主要取決于不同類(lèi)借款人對(duì)銀行信貸的需求,存款在各經(jīng)營(yíng)主體之間的流動(dòng)更多受實(shí)體經(jīng)濟(jì)供需是否平衡、循環(huán)是否順暢影響。也要看到,當(dāng)前我國(guó)經(jīng)濟(jì)結(jié)構(gòu)調(diào)整、轉(zhuǎn)型升級(jí)在加快推進(jìn),經(jīng)濟(jì)更為輕型化,信貸結(jié)構(gòu)也在優(yōu)化升級(jí)。

央行表示,還要看到,直接融資正在加快發(fā)展,未來(lái)隨著柜臺(tái)債和企業(yè)債等債券規(guī)模進(jìn)一步擴(kuò)大,這些投融資活動(dòng)并未通過(guò)傳統(tǒng)的銀行存貸款業(yè)務(wù)來(lái)實(shí)現(xiàn),存貸款和貨幣供應(yīng)量也會(huì)下降。實(shí)際上,這類(lèi)直接融資不斷發(fā)展,更有利于資源優(yōu)化配置,資金使用效率提升,間接融資的作用會(huì)相應(yīng)下降。從國(guó)際上看,直接融資較為發(fā)達(dá)的經(jīng)濟(jì)體不再以貨幣供應(yīng)量作為貨幣政策中介目標(biāo)。

央行表示,下階段,穩(wěn)健的貨幣政策靈活適度、精準(zhǔn)有效,引導(dǎo)信貸合理增長(zhǎng)、均衡投放,盤(pán)活存量金融資源,保持社會(huì)融資規(guī)模、貨幣供應(yīng)量同經(jīng)濟(jì)增長(zhǎng)和價(jià)格水平預(yù)期目標(biāo)相匹配。同時(shí),支持發(fā)揮政策合力,有效調(diào)動(dòng)經(jīng)營(yíng)主體的資金運(yùn)用,更好實(shí)現(xiàn)居民敢消費(fèi)、企業(yè)愿投資、政府能兜底,推動(dòng)實(shí)體經(jīng)濟(jì)暢通循環(huán)。

光大銀行金融市場(chǎng)部宏觀研究員周茂華對(duì)記者表示,隨著我國(guó)經(jīng)濟(jì)行業(yè)結(jié)構(gòu)轉(zhuǎn)型升級(jí),信貸結(jié)構(gòu)也在變化,傳統(tǒng)重資產(chǎn)、低效率行業(yè)信貸增速放緩,而薄弱環(huán)節(jié)、重點(diǎn)新興領(lǐng)域及服務(wù)輕資產(chǎn)行業(yè)信貸保持較快增長(zhǎng)等,也可能導(dǎo)致貨幣供應(yīng)量增速放緩等,但實(shí)際信貸支持經(jīng)濟(jì)效率是提升的。目前看,M2同比增長(zhǎng)與名義經(jīng)濟(jì)增速基本匹配,市場(chǎng)流動(dòng)性保持合理充裕,反映目前貨幣環(huán)境繼續(xù)為經(jīng)濟(jì)復(fù)蘇提供有力支持。

溫彬認(rèn)為,未來(lái)幾個(gè)月,伴隨實(shí)體經(jīng)濟(jì)融資需求逐步向好、政府部門(mén)融資加快以及債市逐步回歸基本面邏輯,貨幣供應(yīng)量增速應(yīng)將有所企穩(wěn)。

封面圖片來(lái)源:每日經(jīng)濟(jì)新聞 劉國(guó)梅 攝

如需轉(zhuǎn)載請(qǐng)與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請(qǐng)作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP