每日經濟新聞 2024-06-05 12:16:41

每經記者 李蕾 宋雙 每經編輯 葉峰

《每日經濟新聞》獲悉,據路透社報道,卡塔爾主權財富基金已同意購買中國第二大公募基金公司華夏基金10%的股份。報道稱:“據知情人士透露,卡塔爾投資局已同意從春華資本(Primavera Capital)手中購買華夏基金的股份。”

每經記者從知情人士處獲悉,該消息屬實,目前正在進入審批流程,各交易方都希望能夠低調平穩進行。

華夏基金是國內的公募巨頭,根據其大股東中信證券年報披露的信息,2023年華夏基金的營業收入為73.27億元,凈利潤20.13億元;截至2023年底,華夏基金的公募基金管理規模為1.32萬億元。

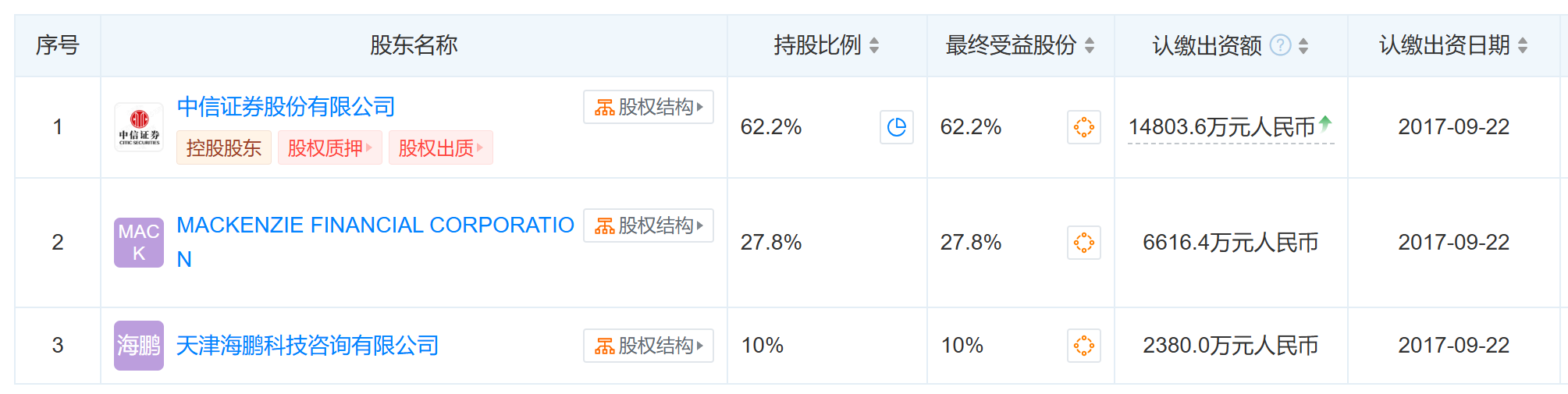

從股權結構上來看,目前華夏基金一共有三大股東,分別是持股占比62.2%的中信證券、持股27.8%的外資機構Mackenzie Financial Corporation(邁凱希金融公司)和持股10%的天津海鵬科技咨詢有限公司(以下簡稱天津海鵬)。其中,中信證券為華夏基金的第一大股東和實際控制人,而天津海鵬的實控方則為國內知名私募股權機構春華資本。

作為公募基金“老十家”之一,成立于1998年的華夏基金已經經歷過多次股權變更。最近的一次是在2022年底,證監會對邁凱希金融公司依法受讓華夏基金3308.2萬元出資(占注冊資本比例13.90%)無異議。此次股權收購成功后,邁凱希金融公司對華夏基金的持股比例由13.90%提升至27.8%、為第二大股東,加拿大鮑爾集團則退出直接持股之列。至此,華夏基金形成了目前由中信證券、邁凱希金融公司、天津海鵬三者持股的股權結構。

據每經記者了解,由于投資華夏的基金即將到期,春華資本近兩年一直在尋求有序退出,此次與中東資本屬于“雙向奔赴”。

今年3月,中信證券發布公告稱,同意天津海鵬轉讓所持有的華夏基金10%股權,該轉讓應以股權轉讓金額不低于4.9億美元,同時放棄這10%股權的優先購買權。

事實上,這是中信證券第二次表態放棄華夏基金10%股權的優先購買權。早在2022年6月,彼時的中信證券就曾發布公告稱,收到天津海鵬來函擬協議轉讓后者所持有華夏基金的10%股權,擬交易對價4.9億美元。經綜合考慮,中信證券擬放棄標的股權的優先購買權,暫不考慮增持華夏基金股權。

而此次傳出消息的交易另一方——成立于2005年的卡塔爾投資局無疑是“年輕一代”的中東主權基金代表。主權財富基金研究所SWFI的最新數據顯示,卡塔爾投資局(Qatar Investment Authority,簡稱QIA)的資產管理規模為5260.5億美元,這一規模在全球主權財富基金排名中位列第八,并且還在快速增長中。

近年來,和其他中東“土豪”一樣,卡塔爾投資局也明顯加大了在華投資規模。去年12月,港股上市公司金蝶國際公告與卡塔爾投資局達成最終協議,后者將戰略投資約2億美元(約15.6億港元)作為對價認購金蝶根據一般性授權發行的普通股,交易完成后約占金蝶總普通股的4.26%,引發行業熱議。

除此之外,卡塔爾投資局在中國的一級市場也早有布局。例如在去年年初,創新腫瘤免疫治療藥物開發公司原啟生物宣布完成4500萬美元的B1輪融資,聯合領投方之一就是卡塔爾投資局,后者此前還陸續投資了小鵬汽車、藥明聯合等知名企業。

此次交易若能順利完成,卡塔爾投資局將成為華夏基金第三大股東。

封面圖片來源:視覺中國-VCG211490446016

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP