2024-06-18 10:23:37

今年以來,高股息策略成為A股市場大熱的選擇,紅利板塊行情持續演繹。但在熱鬧的紅利股行情背后,投資的風險永遠存在。選擇紅利股還是紅利指數?選擇大盤紅利股還是中小盤紅利股?選擇長線持有還是波段操作……在進行紅利股投資時,投資人面臨著一個接一個的諸多選擇題。今天,華寶基金整理了紅利股投資之路上需要謹慎對待的“風險之坑”及其應對之道。

盡管很多投資大師都說過“遇到好的投資機會要敢于下重注”,但大家應該要知道這樣的操作方法實際上僅適合少數投資高手,“All in”單個或少數幾只高股息個股是很多非專業投資人很容易踏入的第一個“坑”。對于大多數普通投資人,還是應該相信一個包含多只高股息個股的紅利指數投資組合的勝率,大概率上將高于一個非專業投資人選擇的單一紅利股。當然,運用多維量化選股標準來精心構建一個高質量的紅利股投資組合并適時調整,這往往又明顯超出了一個非專業投資人的能力邊界。

紅利投資主要根據股息率因子選股,旨在選擇歷史業績好、分紅高的上市公司。但如果上市公司未來業績預期下滑,可能會導致股價下跌,出現股息率反而上升的情況,這就是所謂的“基本面”之坑,也是投資人進行紅利股投資時需要特別注意的第二個“坑”。因此,真正有效的紅利投資策略在注重以股息率因子選股的同時,還應重視對上市公司的基本面因素進行相應的研究和篩選,有效剔除那些未來基本面可能出現重大風險的個股。

優質紅利股的高股息應該是來自其可持續的高質量盈利水平和現金流。盡管大多數紅利股基本面都有不錯的保障,但也確實有少數高分紅股基本面和現金流其實很一般甚至較差,只是出于大股東的短期特殊考慮進行一次性的突擊高分紅。這樣的一次性突擊分紅之后,上市公司的經營狀況根本不足以支持再進行持續的高分紅,如此的所謂“紅利股”只是徒有虛名而已。這是投資人進行紅利股投資時需要越過的又一個“坑”。

紅利投資策略所要避免的“價值陷阱”之坑,是因為高股息和低估值構成了紅利股的一體兩面,但當個股低估值的根源是在于上市公司乃至行業成長性不可逆轉的趨勢性降低時,再低的估值可能也不足以帶來合理的回報,一些身處“夕陽產業”的大盤股常常成為這類“價值陷阱”的典型代表。以投資組合的形式實現大盤和中小盤高股息股的均衡配置,進而適當平衡個股高股息和成長性兼顧的需求,這是越過“價值陷阱”的有效解決方案。

從目前A股市場的情況來看,機構投資人大多對高股息投資策略采取長線持有的操作方式,但不少個人投資者還是熱衷于將紅利股作為短線操作的對象。實際上,一個嚴格規范的高股息策略,特別是紅利指數投資策略,天然具有權重逆向平衡的功能,以一定頻率自動實現了對個股標的“低吸高拋”的操作,這令高股息策略長期內保持了不懈的活力。

在“看似簡單易行、實則技術含量滿滿”的紅利股投資之路上,好在不是一個人在戰斗。當看清了前方可能的風險,投資人就可以針對性地選擇適當的投資工具——特別是紅利指數投資策略,來追求達到“步步為贏”的目標。

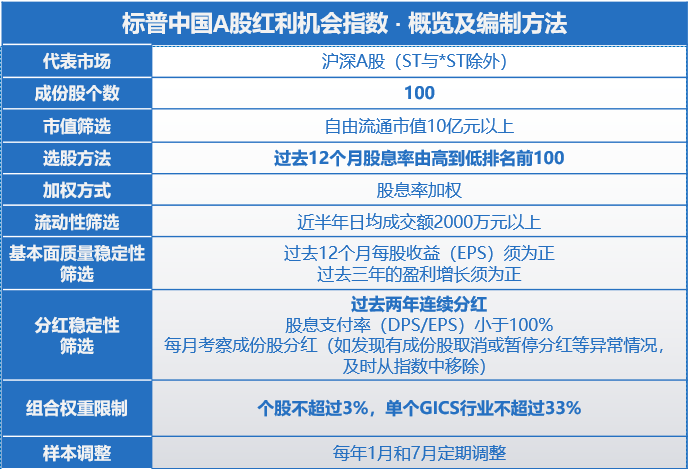

接下來,就以標普紅利ETF(562060)為例,來看一款精心設計的紅利指數是如何實現紅利股投資“避坑”操作的。標普紅利ETF所跟蹤的標的指數——標普中國A股紅利機會指數是在汲取海外經驗的同時,在細節上進行了本土化改良,使指數產品能夠更好地適應中國的投資環境,讓紅利策略更好地在中國的土壤上茁壯成長。

標普中國A股紅利機會指數首先是致力于在A股中精選100家高股息率優質公司,在構建指數組合的過程中,則通過股息率進行排序,按股息率從高到低進行篩選,同時進行股息率加權,讓分紅高的股票,獲配更高的權重,該指數截至2024.5.31的股息率達5.81%,這種構建組合的投資方式就越過了“All in”之坑。

接下來,標普中國A股紅利機會指數會對股票進行基本面質量穩定性篩選和分紅穩定性篩選:其基本面質量穩定性篩選個股的指標是2個維度,一是過去12個月每股收益(EPS)須為正,二是過去三年的盈利增長須為正;其分紅穩定性篩選個股的指標是3個維度,一是過去兩年必須連續分紅,二是股息支付率(每股分紅DPS/每股盈利EPS)小于100%,三是每月考察成份股分紅(如發現有成份股取消或暫停分紅等異常情況,就及時從指數中移除該成份股)。經過如此一番“嚴選”操作,就在更大程度上減少了陷入“基本面”之坑和“突擊分紅”之坑的風險。

為了實現組合的均衡配置,標普中國A股紅利機會指數要求組合中的個股權重不超過3%,單個GICS行業權重不超過33%。這一權重上限設置較其他紅利指數更低,加之該指數組合選股采取股息率加權而非市值加權,這使得其指數組合市值分布和行業分布更均衡,組合分散化程度更高,也降低了大中小盤的偏離(簡而言之,就是避免了選股集中扎堆大盤股的情況),這就減小了踏入“價值陷阱”之坑的風險。

就組合的定期調整安排,標普中國A股紅利機會指數在采用過去一年分紅金額計算股息率的同時,每年在1月和7月對指數進行兩次定期調整,這就可以有效把握紅利周期的動態調整機會,也便于投資人采取長期持有的操作策略,避免“短線博弈”之坑。

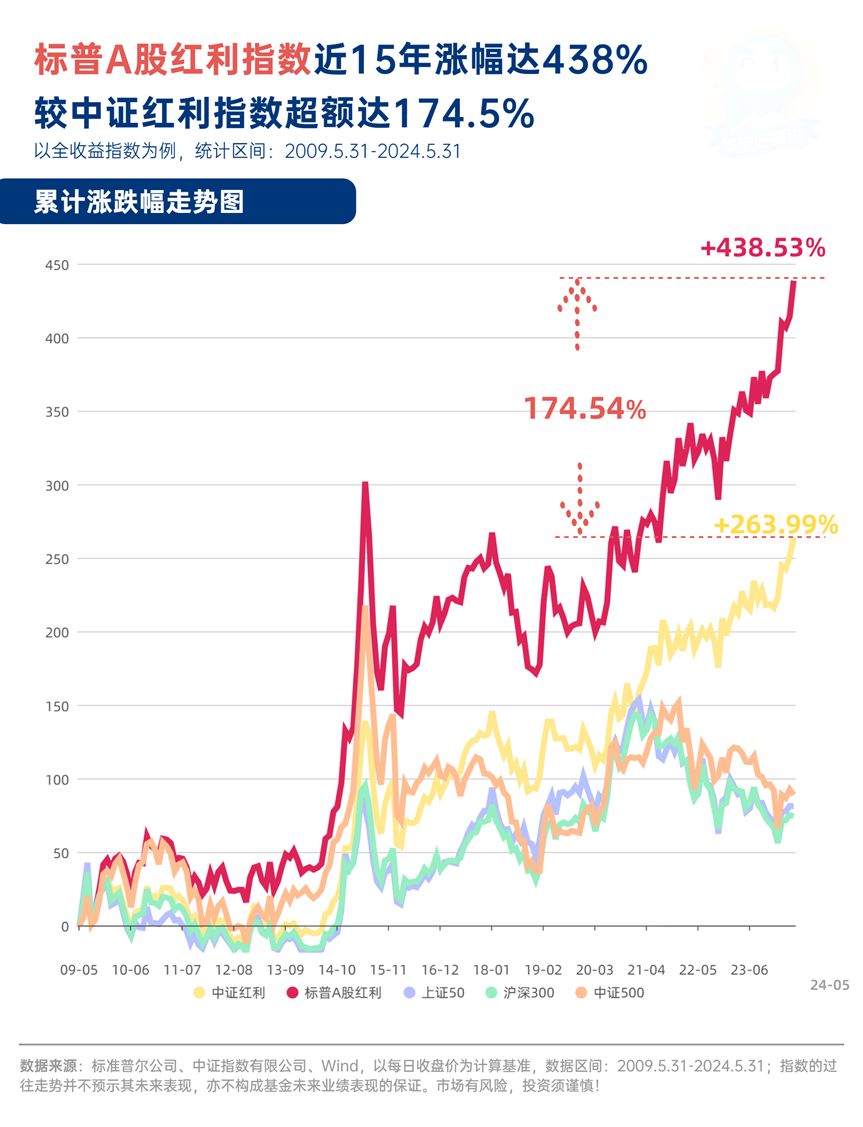

在全收益口徑下,標普中國A股紅利機會指數自2009.5.31以來截至2024.5.31的15年間,其累計漲幅達438.53%,大幅超越上證50、滬深300、中證500等“老牌”寬基指數同期表現。紅利策略穿越A股牛熊考驗,更彰顯了長期投資價值。

作為標普紅利ETF的管理人,華寶基金旗下同時還管理著華寶標普中國A股紅利機會指數LOF(A類:501029/C類:005125),該基金與標普紅利ETF跟蹤同一標的指數,歷史上并曾兩度獲得指數基金“金牛獎”。投資人在選擇場內買賣交易標普紅利ETF的同時,也可以選擇在場外網上申購和贖回這只紅利指數基金,這為投資人提供了紅利股投資便捷的一鍵“避坑”之選。

數據來源:標準普爾公司、中證指數有限公司、銀河證券、Wind,數據截至2024.5.31。

截至2024.5.31,標普中國A股紅利機會指數股息率達5.81%(數據來自標普道瓊斯指數月報)。

2021年9月28日,在《中國證券報》主辦的第十八屆中國基金業“金牛獎”評選中,華寶標普中國A股紅利機會指數LOF榮獲“三年期開放式指數型金牛基金”獎。2019年4月14日,在《中國證券報》主辦的“第16屆中國基金業金牛獎”評選活動中,華寶標普中國A股紅利機會指數LOF榮獲“2018年度開放式指數型金牛基金”獎。

風險提示:

標普紅利ETF(562060)被動跟蹤標普中國A股紅利機會指數,華寶標普中國A股紅利機會指數LOF(A類:501029/C類:005125)基金業績比較基準為:標普A股紅利指數收益率*95%+同期銀行活期存款利率(稅后)*5%。

華寶標普中國A股紅利機會指數LOF成立于2017.1.18,歷任基金經理為張奇(2021.3.8-2022.9.27)、胡潔(自2017.1.18起),其2019-2023年分年度凈值增長率及其業績比較基準增長率分別為:19.21%、9.48%、23.73%、-4.42%、12.69%及14.97%、1.32%、16.12%、-8.18%、7.42%。

華寶標普中國A股紅利機會指數LOF和標普紅利ETF標的指數均為標普A股紅利指數,該指數基日為2004.6.18,發布日期為2008.9.11。指數歷史業績根據該指數成份股結構模擬回測而來。指數成份股可能會發生變化,其回測歷史業績不預示指數未來表現。

指數走勢的描述不作為任何形式的投資建議,也不代表管理人旗下任何基金的持倉信息和交易動向。華寶標普中國A股紅利機會指數(LOF)與標普紅利ETF由華寶基金發行與管理,代銷機構不承擔產品的投資、兌付和風險管理責任。投資人應當認真閱讀《基金合同》《招募說明書》《基金產品資料概要》等基金法律文件,了解基金的風險收益特征,選擇與自身風險承受能力相適應的產品。華寶標普中國A股紅利機會指數(LOF)與標普紅利ETF由基金管理人評估的風險等級均為R3-中風險,適合C3-平衡型(及以上)的投資者,適當性匹配意見請以銷售機構為準。基金管理人管理的其他基金業績不構成基金業績表現保證。基金過往業績并不預示其未來表現,基金投資需謹慎!銷售機構(包括基金管理人直銷機構和其他銷售機構)根據相關法律法規對本基金進行風險評價,投資者應及時關注基金管理人出具的適當性意見,各銷售機構關于適當性的意見不必然一致,且基金銷售機構所出具的基金產品風險等級評價結果不得低于基金管理人作出的風險等級評價結果。基金合同中關于基金風險收益特征與基金風險等級因考慮因素不同而存在差異。投資者應了解基金的風險收益情況,結合自身投資目的、期限、投資經驗及風險承受能力謹慎選擇基金產品并自行承擔風險。中國證監會對相關基金的注冊,并不表明其對相關基金的投資價值、市場前景和收益做出實質性判斷或保證。

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP