每日經(jīng)濟(jì)新聞 2024-06-26 07:07:02

◎復(fù)星醫(yī)藥擬通過吸收合并的方式私有化子公司復(fù)宏漢霖。復(fù)星醫(yī)藥方面對《每日經(jīng)濟(jì)新聞》記者表示,復(fù)宏漢霖是復(fù)星醫(yī)藥的核心創(chuàng)新資產(chǎn),交易完成后,復(fù)星醫(yī)藥將助力復(fù)宏漢霖的可持續(xù)增長,復(fù)星醫(yī)藥在創(chuàng)新生物藥領(lǐng)域的戰(zhàn)略布局也將獲得加強(qiáng)。

每經(jīng)記者 許立波 每經(jīng)編輯 文多

6月24日晚間,復(fù)星醫(yī)藥(SH600196,股價(jià)22.08元,市值590億元)發(fā)布公告稱,擬通過吸收合并的方式私有化子公司復(fù)宏漢霖(HK02696,股價(jià)22.5港元,市值122.3億港元)。實(shí)際上,自5月23日復(fù)宏漢霖在港交所停牌以來,市場就一直有各種相關(guān)猜測,如今靴子正式落地。

據(jù)悉,復(fù)星醫(yī)藥控股子公司上海復(fù)星新藥研究有限公司(以下簡稱復(fù)星新藥)擬以現(xiàn)金及/或換股方式,收購并注銷復(fù)宏漢霖其他現(xiàn)有股東持有的全部復(fù)宏漢霖股份(包括H股及非上市股份)并私有化復(fù)宏漢霖。其中,現(xiàn)金對價(jià)合計(jì)不超過54.07億港元或等值人民幣。

6月25日復(fù)宏漢霖股票復(fù)牌后,其股價(jià)隨即跳空高開超20%,截至當(dāng)日收盤,復(fù)宏漢霖漲19.43%。在A股市場,復(fù)星醫(yī)藥的股價(jià)則全天維持小幅震蕩,最終收漲0.78%。從資本市場表現(xiàn)看,復(fù)星醫(yī)藥的股價(jià)并未受上述消息太多影響。

復(fù)星醫(yī)藥方面對《每日經(jīng)濟(jì)新聞》記者表示,復(fù)宏漢霖是復(fù)星醫(yī)藥的核心創(chuàng)新資產(chǎn),交易完成后,復(fù)星醫(yī)藥將助力復(fù)宏漢霖的可持續(xù)增長以及加強(qiáng)復(fù)星醫(yī)藥在創(chuàng)新生物藥領(lǐng)域的戰(zhàn)略布局。

圖片來源:每日經(jīng)濟(jì)新聞 資料圖

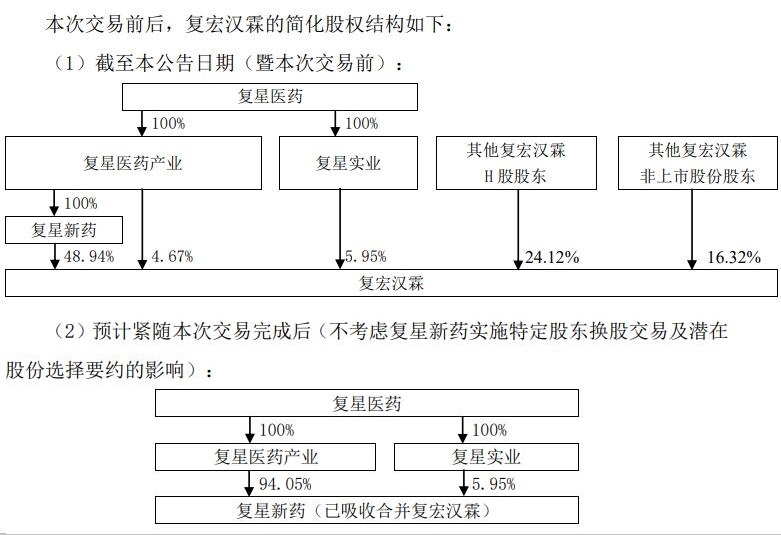

據(jù)悉,截至本次交易前,復(fù)星醫(yī)藥(通過控股子公司復(fù)星新藥、復(fù)星醫(yī)藥產(chǎn)業(yè)及復(fù)星實(shí)業(yè))合計(jì)持有約3.24億股復(fù)宏漢霖股份,約占目前復(fù)宏漢霖股份總數(shù)的59.56%。

公告稱,于本次交易中,控股子公司復(fù)星新藥(作為要約人暨合并方)擬吸收合并及私有化復(fù)宏漢霖(作為被合并方)擬以現(xiàn)金及/或換股方式收購并注銷復(fù)宏漢霖其他現(xiàn)有股東持有的全部復(fù)宏漢霖股份并私有化復(fù)宏漢霖。不考慮復(fù)星新藥實(shí)施特定股東換股交易及潛在股份選擇要約的影響,預(yù)計(jì)緊隨本次交易完成后,復(fù)星醫(yī)藥將持有復(fù)星新藥100%股權(quán)。

圖片來源:公告截圖

本次吸收合并對價(jià)包括現(xiàn)金對價(jià)及股份對價(jià)。

現(xiàn)金對價(jià)方面,本次吸收合并交易的現(xiàn)金對價(jià)24.6港元/股,相對復(fù)宏漢霖H股不受干擾日收盤價(jià)的溢價(jià)為36.67%;對前30個(gè)交易日的溢價(jià)為52.04%。本次吸收合并現(xiàn)金對價(jià)合計(jì)不超過約54.07億港元或等值人民幣。復(fù)星新藥計(jì)劃以并購貸款及自有資金支付本次吸收合并涉及的現(xiàn)金對價(jià)。

股份對價(jià)方面,復(fù)星新藥擬新增發(fā)行注冊資本以收購及注銷另外兩家控股子公司(即復(fù)星醫(yī)藥產(chǎn)業(yè)及復(fù)星實(shí)業(yè))持有的共計(jì)約5772.49萬股復(fù)宏漢霖股份。

除了吸收合并外,從流程上看復(fù)宏漢霖要完成私有化還要走完以下幾步。根據(jù)公告內(nèi)容,于《吸收合并協(xié)議》約定的前提條件及生效條件達(dá)成后,復(fù)宏漢霖將根據(jù)聯(lián)交所《上市規(guī)則》向其申請自愿撤銷上市地位。于本次吸收合并完成后,復(fù)星新藥(作為合并后存續(xù)主體)將承繼和承接復(fù)宏漢霖的全部資產(chǎn)、負(fù)債、權(quán)益、業(yè)務(wù)、人員、合同及一切權(quán)利與義務(wù),復(fù)宏漢霖的法人主體將予以注銷。

針對復(fù)宏漢霖私有化所帶來的影響,一位私募基金經(jīng)理對記者解讀稱:“如果能在不繼續(xù)增加負(fù)債率的情況下實(shí)現(xiàn)私有化,對復(fù)星醫(yī)藥肯定有利;短期看即使私有化能落地,對公司經(jīng)營影響也不會很大。”

資料顯示,復(fù)宏漢霖成立于2010年2月,并于2019年9月在香港聯(lián)交所主板掛牌上市。目前,復(fù)宏漢霖已在中國上市5款產(chǎn)品,在國際獲批上市3款產(chǎn)品,23項(xiàng)適應(yīng)癥獲批。

2023年,復(fù)宏漢霖實(shí)現(xiàn)營業(yè)收入約53.95億元,凈利潤5.46億元,這是公司首次實(shí)現(xiàn)全年盈利。在復(fù)星醫(yī)藥的主要控股子公司中,復(fù)宏漢霖憑借旗下多款創(chuàng)新產(chǎn)品的銷售放量,已可稱得上母公司復(fù)星醫(yī)藥重要的業(yè)績增長點(diǎn)。

為何要將發(fā)展向好的復(fù)宏漢霖私有化?針對本次交易的目的及對上市公司的影響,復(fù)星醫(yī)藥在公告中稱,自復(fù)宏漢霖于香港聯(lián)交所上市以來,受全球宏觀經(jīng)濟(jì)、醫(yī)療行業(yè)、港股整體趨勢等因素影響,其H股股價(jià)水平未達(dá)預(yù)期且交易量較小,復(fù)宏漢霖自上市后亦未通過股權(quán)融資籌集資金,其作為上市公司的優(yōu)勢未能充分體現(xiàn)。

2024年3月,新一批“港股通”標(biāo)的證券出爐,新調(diào)入5家醫(yī)藥企業(yè),而復(fù)宏漢霖不在其中。

此前也有另一家港股“18A上市”(允許未有收入、未有利潤的生物科技公司提交上市申請)藥企的創(chuàng)始人在接受《每日經(jīng)濟(jì)新聞》記者采訪時(shí)表示:“滬港通”和“深港通”對上市公司市值的要求是必須達(dá)到40億港幣,并且每6個(gè)月會進(jìn)行一次評估,檢查過去12個(gè)月市值是否持續(xù)維持在這個(gè)水平,如果公司未能達(dá)標(biāo),將被從名單中剔除。基于這一規(guī)定,這位創(chuàng)始人發(fā)現(xiàn),一旦被剔除,“南向資金”將無法繼續(xù)購買該股票,只能賣出,這大大削弱了股票的流動性,而由于流動性下降,公司的股價(jià)可能會進(jìn)一步下跌,從而使得再次達(dá)標(biāo)變得更加困難。

從另一個(gè)角度看,復(fù)宏漢霖的“私有化”也是復(fù)星醫(yī)藥從集團(tuán)層面開始對品牌進(jìn)行整合和重塑的一環(huán):隨著“復(fù)宏漢霖”“萬邦”“藥友”等多個(gè)子品牌不斷發(fā)展,復(fù)星醫(yī)藥正計(jì)劃通過一系列策略,整合這些分散的品牌力量,以增強(qiáng)品牌的整體影響力和市場競爭力。

復(fù)星國際執(zhí)行董事、聯(lián)席CEO陳啟宇也曾在接受《每日經(jīng)濟(jì)新聞》記者獨(dú)家專訪時(shí)表示:“復(fù)星醫(yī)藥正在構(gòu)建新的品牌體系。最初,復(fù)星醫(yī)藥作為一個(gè)集團(tuán)的品牌,并不落地到制造企業(yè),也不落地到產(chǎn)品上。但隨著公司發(fā)展,很多成員企業(yè)是并購而來,各自有獨(dú)特的發(fā)展歷史、管理系統(tǒng)和產(chǎn)品結(jié)構(gòu)。隨著這兩年生產(chǎn)運(yùn)營管理水平的提高、產(chǎn)品結(jié)構(gòu)的優(yōu)化以及創(chuàng)新藥品種的增加,有必要形成一個(gè)以復(fù)星醫(yī)藥(Fosun Pharma)為核心的醫(yī)藥類品牌體系。”

“本次交易完成后,有利于加強(qiáng)本集團(tuán)(標(biāo)的集團(tuán)除外)與標(biāo)的集團(tuán)的協(xié)同,并可通過本集團(tuán)提供的業(yè)務(wù)資源支持,助力標(biāo)的集團(tuán)的可持續(xù)增長以及本集團(tuán)整體戰(zhàn)略目標(biāo)的實(shí)現(xiàn)。”復(fù)星醫(yī)藥在公告中表示。

封面圖片來源:每日經(jīng)濟(jì)新聞 資料圖

如需轉(zhuǎn)載請與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP