每日經(jīng)濟新聞 2024-06-27 12:49:47

極端天氣頻發(fā),監(jiān)管部門在統(tǒng)籌調度金融服務資源,發(fā)揮保險業(yè)災前防范、災中救助、災后理賠的功能作用的同時,也在積極探索和完善針對自然災害的巨災保險制度。《每日經(jīng)濟新聞》記者從業(yè)內了解到,我國巨災風險的發(fā)展仍處于初期階段。數(shù)據(jù)顯示,2014年至2023年,地方巨災試點保費的年均復合增速超過40%,保費規(guī)模已達到10億元。

每經(jīng)記者 涂穎浩 袁園 每經(jīng)編輯 馬子卿

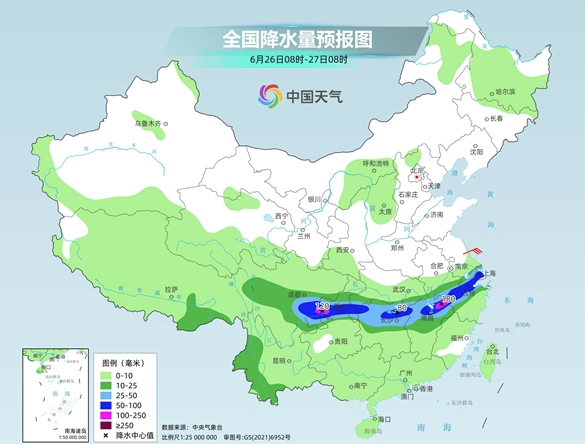

近期,我國南方多地持續(xù)出現(xiàn)強降雨,廣東、廣西、安徽、福建、湖南等地發(fā)生洪澇和地質災害,造成人員傷亡和財產損失。

保險作為風險保障的管理者,在洪水面前積極參與做好災害救援和理賠服務等工作。國家金融監(jiān)督管理總局數(shù)據(jù)顯示,截至6月23日12時,相關地區(qū)保險機構累計接報案1.84萬件,報損金額6.19億元,涉及車險、企財險、農險、意外險、農房保險等險種。各相關保險機構已向受災現(xiàn)場累計投入人力近萬人次,派出查勘救援車輛超5000輛次,目前已賠付和預賠付金額1.05億元。

極端天氣頻發(fā),監(jiān)管部門在統(tǒng)籌調度金融服務資源,發(fā)揮保險業(yè)災前防范、災中救助、災后理賠的功能作用的同時,也在積極探索和完善針對自然災害的巨災保險制度,更好地發(fā)揮巨災保險的“緩沖墊”作用。

巨災保險之難,在一個“巨”字。讓巨災保險在大災大難前“立得住”,是一個全球難題。《每日經(jīng)濟新聞》記者從業(yè)內了解到,我國巨災風險的發(fā)展仍處于初期階段,目前存在風險保障不足、巨災保險法律保障制度建設滯后等問題,如何解決這些問題、應對災害頻發(fā)帶來的新挑戰(zhàn),業(yè)內正積極地開展探討與嘗試。

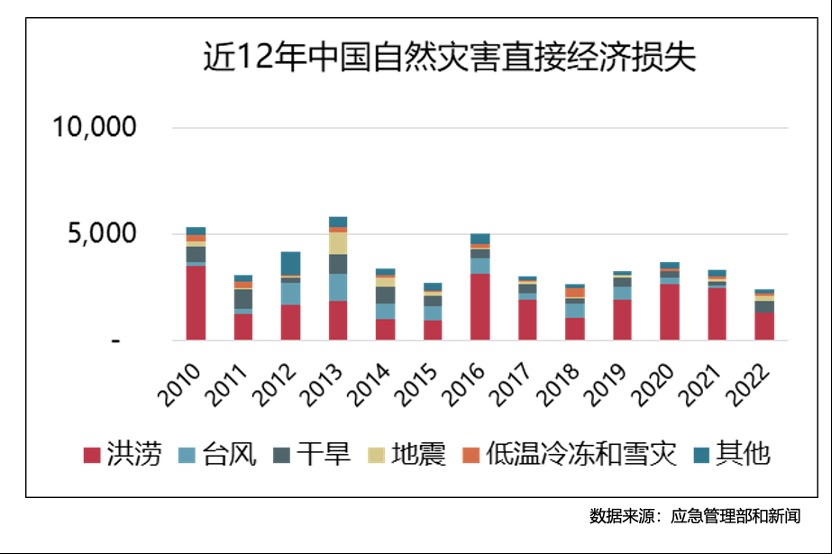

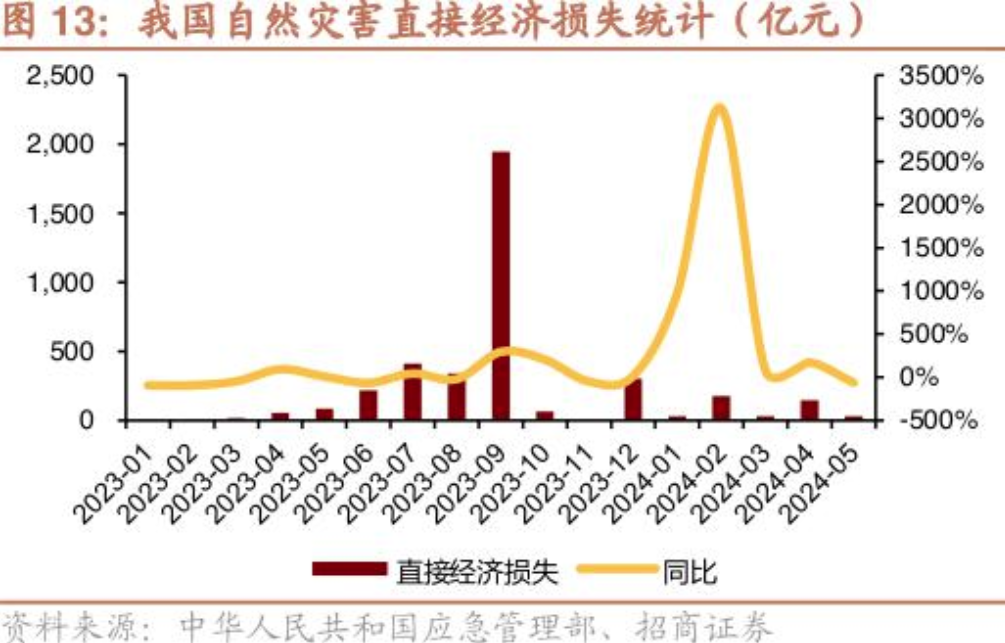

巨災是指對人民生命財產造成特別巨大的破壞損失,對區(qū)域或國家經(jīng)濟社會產生嚴重影響的災害事件。我國是災害比較嚴重的國家之一,災害呈現(xiàn)種類多、發(fā)生頻率高、分布地域廣、經(jīng)濟損失大的特點。

根據(jù)相關統(tǒng)計,過去十幾年間,每一年造成的直接經(jīng)濟損失在3600億左右,洪澇災害帶來的損失超過了50%,自然災害造成的直接經(jīng)濟損失占GDP的比重約為0.5%。

2014年,國內明確提出“完善保險經(jīng)濟補償機制,建立巨災保險制度”,并在多地開展試點;2016年,原保監(jiān)會、財政部聯(lián)合印發(fā)《建立城鄉(xiāng)居民住宅地震巨災保險制度實施方案》,選擇地震災害為主要災因,以住宅這一城鄉(xiāng)居民最重要的財產為保障對象,在建立我國巨災保險制度方面開展實踐探索。

隨著制度的不斷完善,巨災保險的規(guī)模在過去十年間快速增長。來自中再產險的數(shù)據(jù)顯示,截至2023年,廣東、廣西、山東、深圳、寧波等多個省市根據(jù)當?shù)貫暮μ攸c和保障需要,陸續(xù)建立地方性巨災保障制度。2014年至2023年,地方巨災試點保費的年均復合增速超過40%,保費規(guī)模已達到10億元。

除了常見的政策性巨災保險,還有由企業(yè)或個人自愿購買的商業(yè)性巨災保險,滿足企業(yè)或個人更高層次、個性化的巨災保險需求。

據(jù)了解,涵蓋巨災責任的商業(yè)性巨災保險主要有財產險、工程險、車險、商業(yè)性農險、責任保險、水險等等。業(yè)內人士指出,“大家談起巨災,往往很難與其他險種如農險、車險剝離開來,從統(tǒng)計上綜合在一起又存在著較大的困難。”

以2023年寧波推出“甬家保”普惠型家財險為例,由太保產險、平安產險等6家機構共同承保,針對寧波市臺風頻發(fā)的風險特征,增設了巨災保險“可選包”,涵蓋因雷擊、臺風、暴雨等自然災害導致的財產損失。

“我國商業(yè)性巨災保險發(fā)展速度非常快。”中再產險創(chuàng)新業(yè)務部總經(jīng)理周俊華表示,面對極端重大災害事件,巨災保險賠付成為重要的市場補償。比如,2021年河南鄭州的水災,直接經(jīng)濟損失達1142.69億元,保險賠付近120億元,賠付占經(jīng)濟損失超過10%。此外,臺風“莫蘭蒂”“天鵝”“山竹”等,保險的賠付比例越來越高。在周俊華看來,這是一個很大的增長。

瑞再研究院數(shù)據(jù)顯示,2023年,全球自然災害保險損失達到1080億美元,印證了自1994年以來自然災害保險損失年均5%~7%的增長趨勢。隨著全球氣溫升高,極端天氣事件發(fā)生的頻率和強度都會進一步上升,在未來十年間,保險損失可能會翻倍。

雖然巨災保險在國內發(fā)展已有十年的歷史,但是相比于全球和海外,我國巨災保險的發(fā)展仍處于初期階段,仍存在風險保障不足的問題。日前,國家金融監(jiān)督管理總局局長李云澤在2024陸家嘴論壇發(fā)表主題演講時介紹,從全球平均水平看,重大災害事故的損失中,40%左右由保險業(yè)承擔,而我國這一比例僅為10%左右。

從全球經(jīng)驗看,強化頂層設計,構建“政府主導、市場運作、逐層分散、政府兜底”的體系化巨災保險制度尤為重要。

中再研究院資深經(jīng)理官兵表示,“政府+市場”的公私合作、共擔成本的發(fā)展模式,是目前全球比較流行的巨災保險發(fā)展模式。國際上,一些設計良好的公共巨災保險計劃保障能力已經(jīng)比較充足。如日本的地震巨災保險計劃的總保障能力高達12萬億日元(約750億美元),能保障日本歷史上最大規(guī)模的地震損失。美國加州地震保險的保障金額已達房屋價值的50%。

在官兵看來,我國巨災保險制度建設還處于初級發(fā)展階段,受到的制約因素比西方發(fā)達國家更多、更復雜。“在這種背景下,需要加強財政政策、災害治理與應急管理政策、民生保障政策、保險監(jiān)管政策等政策協(xié)調,加強巨災保險制度整體設計和中遠期統(tǒng)籌規(guī)劃,在當前試點的基礎上,逐步向巨災保險保大災、積累長期資金等中長期發(fā)展目標上靠攏,切實發(fā)揮巨災保險的災害風險融資的核心作用。”

“巨災保險的發(fā)展是循序漸進的,我國巨災保險在制度建設方面還需進一步完善。”周俊華指出,目前巨災保險缺乏系統(tǒng)性的法律法規(guī)保障,可以借鑒農業(yè)保險條例,出臺相關法律。目前配套的政策措施,比如財政資金的補貼、稅收優(yōu)惠、準備金政策需要進一步完善。在風險分散方面,目前還是直保公司、再保公司為主。隨著保障的提高,需要用到巨災基金、巨災債券等新型的風險轉移的機制來保障。

來自中再產險的行業(yè)數(shù)據(jù)統(tǒng)計顯示,隨著我國保險深度和保險密度的增加,財產險和工程險涵蓋地震、臺風/洪水風險暴露不斷上升,2022年底地震風險暴露達到近80萬億元,從2014年以來復合增長率19.2%,臺風/洪水風險暴露達到近140萬億元,復合增長率10.6%。

以地震風險為例,由于地震風險波動較大,有單獨的計費考量,投保財產險、工程險等險種時需要另外擴展地震責任。近年來,行業(yè)整體地震風險擴展比例不斷上升,地震作為一個擴展責任,從2015年的接近40%,達到了目前接近60%的比例。

2024年3月26日,國家金融監(jiān)督管理總局、財政部印發(fā)《關于擴大城鄉(xiāng)居民住宅巨災保險保障范圍 進一步完善巨災保險制度的通知》(以下簡稱《通知》)提出“支持商業(yè)巨災保險發(fā)展”“充分滿足各地區(qū)差異化風險保障需求”。據(jù)悉,《通知》要求,每項保險責任的保險金額最高不超過每戶100萬元,超過100萬元則可以由商業(yè)保險補充。

巨災風險的加入給保險賠付帶來了巨大的不確定性。從行業(yè)統(tǒng)計口徑看,財產險和工程險領域,巨災的損失占比超過10%,年平均損失在52億左右。如2017年臺風“天鵝”保險賠付約36億元,2019年臺風“利奇馬”保險賠付約34億元。

作為風險管理的策略之一,利用再保險的分保方式可以進一步分攤風險。據(jù)中再產險統(tǒng)計的巨災再保險損失分攤情況,再保險攤回賠款呈現(xiàn)出“行業(yè)巨災損失越大、再保險攤回比例越高”的特點。數(shù)據(jù)顯示,2013年至2020年再保險合約承擔了非水險市場近1/3的巨災損失,2016年至2020年,再保險合約承擔了種植險近40%的巨災損失。

“再保險是保險公司巨災風險管理的有效手段。再保險能幫助控制和轉移巨災風險,降低經(jīng)營波動性,減少資本占用,提高償付能力。”瑞士再保險中國區(qū)原總裁陳東輝表示,巨災超賠再保險可以保障保險公司利潤率及資本回報率不受損失沖擊。“在沒有損失的情況下,安排巨災超賠再保險后,雖然利潤率保持不變,但是資本回報率在提高;在發(fā)生損失的情況下,利潤率和資本回報率均顯著提高。”

1992年安德魯颶風(Hurricane Andrew)給美國經(jīng)濟帶來巨大災難,經(jīng)濟損失高達300億美元。其中保險賠付約155億美元,12家保險公司因入不敷出而倒閉,30多家保險公司的盈余公積金損失超過20%……一起美國巨災案例,促使金融市場開始考慮引入更多的力量來應對未來巨災風險。

所謂的巨災債券被保險行業(yè)用來對沖風險,以免承擔難以賠付的巨大損失。這種風險被轉移給了愿意接受相關投資機會和收益的投資者。投資者通過購買此類債券來押注災難不會發(fā)生。如果預先商定的災難不發(fā)生,那么投資者將獲得巨額回報;若災難發(fā)生,則投資者須承擔部分或全部資本的損失。

由于對氣候變化引發(fā)的極端天氣事件的擔憂,以及幾十年來的高通脹增加了自然災害后的重建成本,2023年巨災債券的發(fā)行速度也隨之加快。數(shù)據(jù)顯示,巨災債券的存量規(guī)模已經(jīng)達到了450億美元左右。

“巨災債券有較高的期望收益率,如在2023年去除期望損失率之后仍可達6%以上。”上海財經(jīng)大學滴水湖高級金融學院再保險創(chuàng)新研究中心主任曾旭東表示,實證分析表明巨災債券也是很好的投資分散化工具,與股票、基建等類型資產的相關性較低,可以在極端風險下作為避風港。綜合來看,巨災債券是一種對投資人特別是對高風險偏好的投資人有吸引力的投資品類。

曾旭東還表示,巨災債券作為金融產品在金融市場交易,可以吸引資本市場的資金進入保險市場,大大提高保險公司承保能力,從而提高再保險和保險供給,從另外一個角度提高巨災保險的覆蓋面。

“巨災債券這一工具,使得保險賠付巨災造成的潛在損失的能力,不再局限于保險業(yè)范疇。”在中國再保國際部總經(jīng)理助理劉穎看來,亞洲是自然巨災高發(fā)地區(qū),隨著風險累積的上升,巨災債券市場存在著巨大的發(fā)展機會,很多地區(qū)也正在大力推廣巨災債券市場。

2021年,監(jiān)管在《關于境內保險公司在香港市場發(fā)行巨災債券有關事項的通知》中指出,支持有意愿的境內保險公司在香港市場發(fā)行巨災債券。截至目前,香港市場一共有5只巨災債券發(fā)行,發(fā)行人除了中再產險,還包括鼎瑞再保險、人保財險,以及世界銀行分別為智利地震和牙買加風暴發(fā)行了2只債券,累計發(fā)行規(guī)模7億美元左右。

“在巨災債券覆蓋的底層風險方面,目前以美國、歐洲和日本等地的自然巨災為主,網(wǎng)絡風險、恐怖襲擊風險等一些非自然新型風險也逐步進入,某一只巨災債券也可能會同時涵蓋多個底層風險。觸發(fā)機制也衍生出了以行業(yè)損失、指數(shù)參數(shù)為觸發(fā)機制的多個形式。”劉穎介紹稱,目前中國巨災債券市場的發(fā)展還處在早期階段,仍然面臨著很多亟須完善的地方,比如參照國際市場經(jīng)驗,加快投資者的培育等。

封面圖片來源:視覺中國-VCG211378714881

如需轉載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關注每日經(jīng)濟新聞APP