每日經(jīng)濟(jì)新聞 2024-06-28 19:43:53

每經(jīng)記者 劉嘉魁 每經(jīng)編輯 廖丹

近年來(lái),隨著金融市場(chǎng)變化和居民儲(chǔ)蓄習(xí)慣調(diào)整,銀行存款結(jié)構(gòu)“洗牌”,定期化率的上升趨勢(shì)顯著,中小銀行尤甚。多家銀行去年年報(bào)披露的數(shù)據(jù)顯示,定期存款的占比進(jìn)一步升高,有的甚至超七成。在降息周期中,疊加息差收窄,銀行利潤(rùn)承壓,負(fù)債管控“腹背受敵”。業(yè)內(nèi)人士表示,長(zhǎng)期存款成本已成為銀行重要的壓降目標(biāo)。

存款定期化趨勢(shì)加劇,對(duì)各類銀行零售業(yè)務(wù)端影響幾何?中小銀行“存款立行”與成本管控能否兼得?歷經(jīng)多輪降息,為何部分銀行存款平均成本率不降反升,甚至個(gè)人存款、公司存款平均成本率“雙升”?銀行以往為促進(jìn)存款“活化”作過哪些努力?“存5年不如存3年”,利率“倒掛”為哪般?為應(yīng)對(duì)存款定期化趨勢(shì),銀行目前又有哪些對(duì)策?每經(jīng)記者研判多方數(shù)據(jù),與各類機(jī)構(gòu)、數(shù)位業(yè)內(nèi)人士深入探討,尋找這些問題的答案……

“最近我們的客戶經(jīng)常面對(duì)低利率連連搖頭,但我們問是不是不存定期了呢?客戶又說還是存上吧。”某大行二級(jí)分行業(yè)務(wù)主管對(duì)記者講述了近期銀行一線關(guān)于“定期存款”的詼諧場(chǎng)景。

“還有夸張的,坐在我們柜臺(tái)前給城商行打電話問利率,問完二話不說取走錢去存定期。”

該主管表示,銀行的第一基石就是存款,“一線營(yíng)銷首要還是定期存款。如果要配置的話,一般配置基金。”

某村鎮(zhèn)銀行行長(zhǎng)也對(duì)記者表示,近來(lái)存定期的客戶越來(lái)越多了。“我們轄區(qū)今年一季度新增了20多億存款,其中很大一部分是定期存款,尤其是大行。”

存款定期化,是指住戶和企業(yè)存款由活期轉(zhuǎn)為定期,定期存款占比上升、活期存款占比下降。長(zhǎng)期來(lái)看,我國(guó)居民和企業(yè)定期存款占比隨時(shí)間推移明顯呈現(xiàn)上升態(tài)勢(shì)。

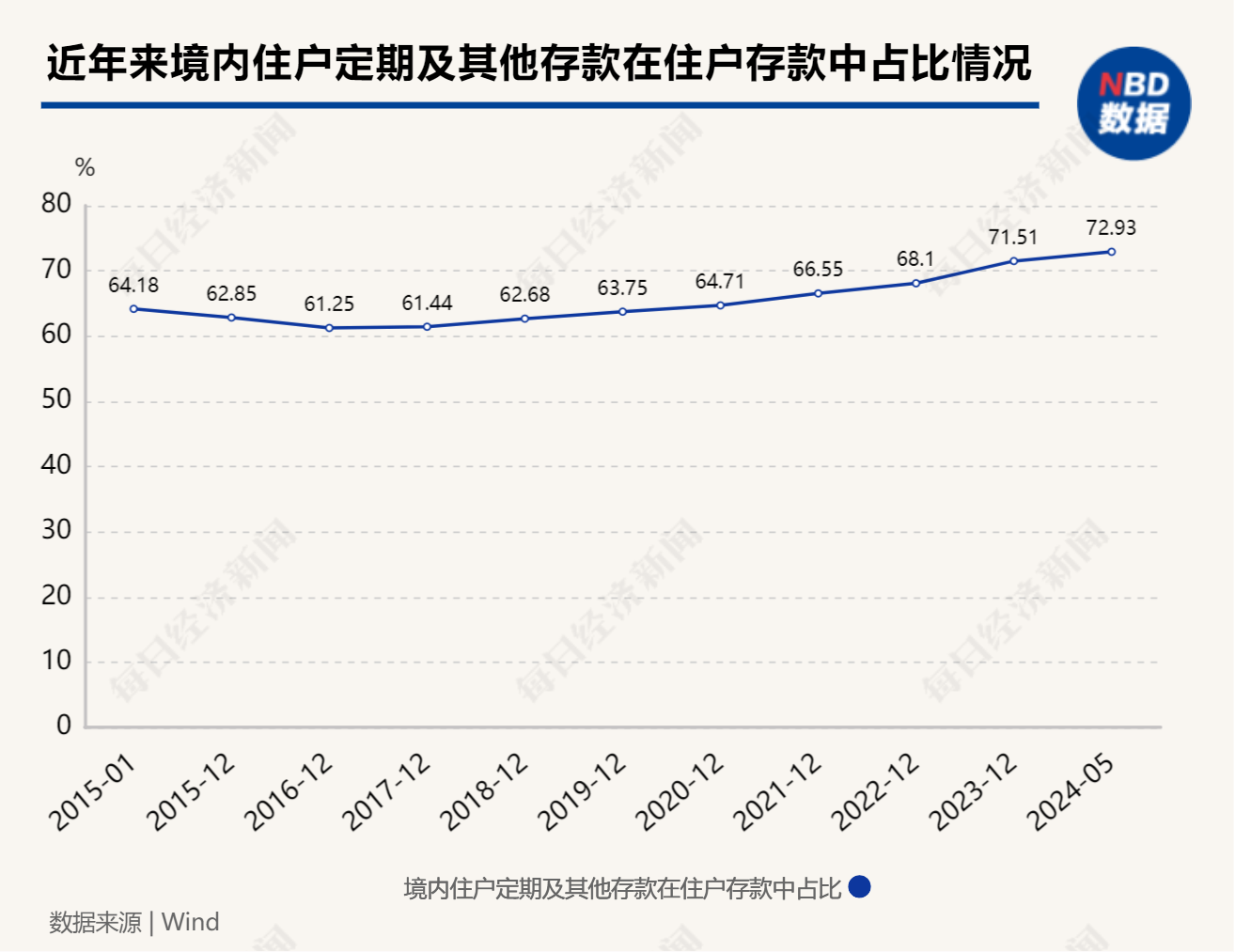

《每日經(jīng)濟(jì)新聞》記者梳理央行披露的數(shù)據(jù)發(fā)現(xiàn),截至今年5月,境內(nèi)住戶定期及其他存款在住戶存款中占比達(dá)到72.93%,較上年同期提升了1.49個(gè)百分點(diǎn),而這一數(shù)據(jù)在2015年1月僅為64.18%。同期,“定活比”(定期存款/活期存款)由1.79上升至2.69,定期存款和活期存款幾乎“七三開”。

5月末,境內(nèi)住戶定期及其他存款和非金融企業(yè)定期及其他存款之和達(dá)160.32萬(wàn)億元,較上年同期增加了15.24萬(wàn)億元;占境內(nèi)存款比例約為54%,較去年5月上升近2個(gè)百分點(diǎn)。

具體來(lái)看,多家大型銀行、全國(guó)性股份制銀行以及上市城農(nóng)商行的存款定期化率均有不同程度的提升。

例如,年報(bào)顯示,中國(guó)銀行去年末個(gè)人定期存款余額為6.66萬(wàn)億元(集團(tuán)口徑),較上年末增加1.28萬(wàn)億元,在存款結(jié)構(gòu)中占比從26.65%增至29.09%;公司定期存款占比提升了2.32個(gè)百分點(diǎn)至24.41%。

農(nóng)業(yè)銀行2023年末吸收存款余額為28.9萬(wàn)億元,從結(jié)構(gòu)上來(lái)看,活期存款占比同比下降5.6個(gè)百分點(diǎn)至42.9%。個(gè)人活期存款余額為6.67萬(wàn)億元,占比23.5%,同比下降2.9個(gè)百分點(diǎn);而個(gè)人定期存款余額為10.44萬(wàn)億元,同比增加約2萬(wàn)億元,占比從34.2%上升至36.7%;公司定期存款為4.95萬(wàn)億元,占比較上年末提升3個(gè)百分點(diǎn)至17.4%。

“客戶儲(chǔ)蓄意愿增強(qiáng),定期化趨勢(shì)持續(xù)顯現(xiàn),境內(nèi)活期存款12.02萬(wàn)億元,較上年減少264.58億元,降幅0.22%,在境內(nèi)存款中的占比下降4.85個(gè)百分點(diǎn)至44.99%;境內(nèi)定期存款14.70萬(wàn)億元,較上年增加2.58萬(wàn)億元,增幅21.25%,在境內(nèi)存款中的占比上升4.85個(gè)百分點(diǎn)至55.01%。”建設(shè)銀行在2023年年報(bào)中表示。

工商銀行在去年年報(bào)中提到,從期限結(jié)構(gòu)上看,2023年末,該行定期存款同比增加41761.47億元,增長(zhǎng)27.6%;活期存款減少6171.11億元,下降4.4%。其中個(gè)人定期存款余額達(dá)10.48萬(wàn)億元,同比增加1.93萬(wàn)億元,占比從28.6%升至31.3%。

除大行之外,不少中小銀行也明顯呈現(xiàn)存款定期化趨勢(shì),甚至有銀行定期存款占比超過70%。

2023年末,招商銀行個(gè)人定期存款余額為1.67萬(wàn)億元,占比同比提升5.55個(gè)百分點(diǎn)至20.42%;公司定期存款余額為2.02萬(wàn)億元,占比同比提升2.57個(gè)百分點(diǎn)。

去年末,北京銀行吸收存款本金2.07萬(wàn)億元,較年初增長(zhǎng)8.18%。其中個(gè)人定期儲(chǔ)蓄存款達(dá)4555.33億元,同比增長(zhǎng)21.72%;企業(yè)定期存款7318.17億元,同比增長(zhǎng)25.14%。

重慶農(nóng)商銀行去年末定期存款余額6479.65億元,同比增加802.83億元,增幅14.14%,在客戶存款總額中的占比達(dá)72.30%。其中個(gè)人定期存款6014.72億元,占比67.11%,同比增加2.69個(gè)百分點(diǎn)。

存款定期化趨勢(shì)加劇,對(duì)銀行的零售業(yè)務(wù)端帶來(lái)了哪些影響?

首當(dāng)其沖的是推高了銀行最主要的資金成本——存款成本。

2022年以來(lái),由于存款利率歷經(jīng)多輪下調(diào),“降息潮”拉低了銀行存款總體平均成本率。不過,每經(jīng)記者注意到,根據(jù)東方財(cái)富Choice數(shù)據(jù),在已披露存款平均成本率數(shù)據(jù)的A股上市銀行中,去年僅有17家銀行的個(gè)人定期存款平均成本率與公司定期存款平均成本率呈現(xiàn)“雙降”趨勢(shì)。

雖然除中信銀行、貴陽(yáng)銀行等個(gè)別銀行外,披露了相關(guān)數(shù)據(jù)的上市銀行個(gè)人定期存款平均成本率普遍有所下降,但也有多家銀行公司定期存款平均成本率不降反升,其中甚至有銀行呈現(xiàn)個(gè)人與公司定期存款平均成本率“雙升”態(tài)勢(shì)。

“這一現(xiàn)象,側(cè)面反映了定期存款占比的提高,使得商業(yè)銀行下調(diào)存款利率、降成本的努力不及預(yù)期。”某資深銀行業(yè)分析人士對(duì)記者表示,銀行在面對(duì)息差壓力時(shí),會(huì)通過調(diào)整存款結(jié)構(gòu)和利率策略來(lái)優(yōu)化負(fù)債成本,長(zhǎng)期存款成本已成為銀行重要的壓降目標(biāo)。

分別來(lái)看,大型銀行由于客戶基礎(chǔ)廣泛、資金規(guī)模龐大,擁有更多樣化的資產(chǎn)配置能力和更強(qiáng)的風(fēng)險(xiǎn)控制能力,能通過優(yōu)化資產(chǎn)負(fù)債管理、發(fā)展中間業(yè)務(wù)等措施來(lái)吸收存款定期化帶來(lái)的利差收窄影響,定期存款的增加對(duì)其流動(dòng)性管理和資金成本的影響相對(duì)較小。

例如,工行在去年年報(bào)中表示,境內(nèi)人民幣存款付息率穩(wěn)中有降,新吸收定期存款利率同比已明顯下降。

相比之下,中小銀行對(duì)傳統(tǒng)存貸款業(yè)務(wù)的依賴度更高,利差收窄會(huì)明顯侵蝕其利潤(rùn)空間,它們需要更加積極地調(diào)整策略,比如通過提高服務(wù)質(zhì)量、創(chuàng)新金融產(chǎn)品等方式來(lái)吸引和留住客戶。

值得注意的是,雖然歷經(jīng)多輪降息,但部分中小銀行長(zhǎng)期限定存利率仍可達(dá)3%以上。前述銀行業(yè)分析人士認(rèn)為,這既是利率市場(chǎng)化的體現(xiàn),也反映出部分中小銀行“存款立行”與壓降成本之間的矛盾。

2023年,在銀行存款“降息潮”中,中國(guó)人民銀行貨幣政策司司長(zhǎng)鄒瀾曾在當(dāng)年7月舉行的國(guó)新辦新聞發(fā)布會(huì)上表示,近幾個(gè)月來(lái)人民幣存款增加較快,市場(chǎng)利率繼續(xù)降低,存款定期化、長(zhǎng)期化推高銀行成本,銀行凈息差已到1.7%附近,國(guó)有商業(yè)銀行和股份制商業(yè)銀行根據(jù)市場(chǎng)供求變化和利率走勢(shì),綜合考慮自身經(jīng)營(yíng)情況,再次主動(dòng)下調(diào)部分期限存款利率。

鄒瀾表示,這表明存款利率市場(chǎng)化程度進(jìn)一步提高。此次銀行主動(dòng)下調(diào)存款利率后,存款利率繼續(xù)有所降低。這有利于穩(wěn)定銀行負(fù)債成本,為降低貸款利率創(chuàng)造條件,并增強(qiáng)銀行支持實(shí)體經(jīng)濟(jì)的能力和可持續(xù)性。

今年以來(lái),中小銀行“降息潮”仍持續(xù),市場(chǎng)預(yù)期三季度有可能開啟新一輪存款降息。業(yè)內(nèi)普遍認(rèn)為,凈息差下行是監(jiān)管推動(dòng)存款降息的根本原因。

國(guó)家金融監(jiān)督管理總局發(fā)布的2024年一季度商業(yè)銀行主要監(jiān)管指標(biāo)顯示,銀行凈息差延續(xù)收窄趨勢(shì)。今年一季度,商業(yè)銀行凈息差為1.54%,較去年四季度的1.69%下滑了15個(gè)基點(diǎn),創(chuàng)下歷史新低。

每經(jīng)記者注意到,今年一季度,央行開展的城鎮(zhèn)儲(chǔ)戶問卷調(diào)查報(bào)告顯示,傾向于“更多儲(chǔ)蓄”的居民占61.8%,比上季增加0.7個(gè)百分點(diǎn)。

“定期存款和國(guó)債,應(yīng)該是目前我們最受歡迎的兩種產(chǎn)品。”某股份行業(yè)務(wù)經(jīng)理告訴記者。

前述大行業(yè)務(wù)主管表示,大眾的投資渠道主要是定期、理財(cái)、基金、股票,極少數(shù)做期貨。“理財(cái)不承諾保本,我們現(xiàn)在推薦也有限。基金和股票一是有門檻,二是風(fēng)險(xiǎn)高。對(duì)于大部分人來(lái)說,也就剩定期存款這個(gè)投資渠道比較穩(wěn)健了。”

興業(yè)研報(bào)認(rèn)為,我國(guó)居民定存占比高居不下的原因主要有兩點(diǎn),一是金融機(jī)構(gòu)存款規(guī)模競(jìng)爭(zhēng)下,定期存款利率偏高使得風(fēng)險(xiǎn)偏好較低的居民更加青睞定期存款產(chǎn)品。而理財(cái)產(chǎn)品凈值化后低風(fēng)險(xiǎn)投資渠道減少也是存款定期化的原因之一。二是當(dāng)前存貸款利率定價(jià)機(jī)制不匹配。在整體利率下行的預(yù)期中,較長(zhǎng)期限存款利率水平仍然偏高,或使得居民資金流入較長(zhǎng)期限定存產(chǎn)品,鎖定更高的利息收益。

伴隨著居民對(duì)于資金安排的長(zhǎng)期規(guī)劃傾向增強(qiáng),很多儲(chǔ)戶為了避免存款利率下調(diào)影響利息收入,實(shí)施了活期轉(zhuǎn)定期操作。在此背景下,“降低存款成本”幾乎成了所有銀行的共識(shí)。

記者注意到,根據(jù)央行發(fā)布的數(shù)據(jù),中小銀行的存款定期化趨勢(shì)更為顯現(xiàn)。今年5月末,中資中小型銀行人民幣境內(nèi)個(gè)人定期存款余額為43.41萬(wàn)億元,較年初增長(zhǎng)10.95%;中資大型銀行這一數(shù)據(jù)為30.88萬(wàn)億元,較年初增長(zhǎng)8.19%。

實(shí)際上,為了降本增效,中小銀行提升存款活期化比率的努力從未停止。

“目前我行美元定期存款一年期利率是最高的,3.2%。兩年期是3%。”今年4月記者實(shí)地走訪銀行發(fā)現(xiàn),不同于以往“定期儲(chǔ)蓄時(shí)間越長(zhǎng),利率越高”,部分中小銀行美元定存出現(xiàn)“利率倒掛”現(xiàn)象。

人民幣中長(zhǎng)期定期存款利率“倒掛”也不鮮見。不少銀行5年期定存利率與3年期利率持平,甚至更低。例如上海農(nóng)商行,5年期定存掛牌利率為2%,3年期為2.05%,存在5個(gè)bp的“倒掛”。

截圖來(lái)源:上海農(nóng)商銀行網(wǎng)站

存5年不如存3年——這種現(xiàn)象在記者前兩年走訪銀行時(shí)就出現(xiàn)過。分析人士認(rèn)為,在降息周期中,銀行利潤(rùn)承壓,主動(dòng)調(diào)整存款負(fù)債結(jié)構(gòu),尋求中長(zhǎng)期存款成本降低,是銀行促進(jìn)存款活期化、穩(wěn)定息差、保持穩(wěn)健經(jīng)營(yíng)的一種體現(xiàn)。

面對(duì)存款定期化趨勢(shì)和息差收窄的雙重壓力,部分銀行已“主動(dòng)出擊”加以應(yīng)對(duì)。例如優(yōu)化資產(chǎn)配置,調(diào)整資產(chǎn)負(fù)債結(jié)構(gòu),降低高風(fēng)險(xiǎn)資產(chǎn)的比重,增加低風(fēng)險(xiǎn)、穩(wěn)定收益的資產(chǎn)投資。

有銀行嘗試通過降低對(duì)傳統(tǒng)存貸款業(yè)務(wù)的依賴,提高非利息收入比重,發(fā)展中間業(yè)務(wù)。“現(xiàn)在我們加大了代銷保險(xiǎn)任務(wù)考核。”有股份行理財(cái)經(jīng)理告訴記者。

一些銀行通過加強(qiáng)財(cái)富管理服務(wù),推出更多定制化的理財(cái)產(chǎn)品來(lái)吸引客戶,以此來(lái)平衡存款結(jié)構(gòu)的變動(dòng)。亦有銀行加大了對(duì)中小企業(yè)和個(gè)人消費(fèi)貸款的投放力度,試圖通過擴(kuò)大資產(chǎn)端的規(guī)模來(lái)緩解負(fù)債端的壓力。此外,數(shù)字化轉(zhuǎn)型也成為銀行應(yīng)對(duì)挑戰(zhàn)的重要手段之一,通過提升線上服務(wù)能力,優(yōu)化客戶體驗(yàn),開辟新的增長(zhǎng)點(diǎn)。

招行在年報(bào)中表示,2024年將堅(jiān)持以低成本核心存款增長(zhǎng)為主,加強(qiáng)對(duì)高成本存款的限額管控,同時(shí)根據(jù)市場(chǎng)利率走勢(shì),靈活安排市場(chǎng)化資金融入,降低整體負(fù)債成本。

平安銀行在年報(bào)中提及,2023年該行持續(xù)引導(dǎo)負(fù)債成本下行。一方面積極擴(kuò)展存款來(lái)源,發(fā)揮存款作為穩(wěn)固經(jīng)營(yíng)“壓艙石”的作用;另一方面,延續(xù)高成本長(zhǎng)期限負(fù)債管控策略,緩解存款定期化的影響,并積極把握市場(chǎng)機(jī)會(huì),引導(dǎo)負(fù)債久期調(diào)整,根據(jù)流動(dòng)性等需要補(bǔ)充同業(yè)資金,優(yōu)化負(fù)債成本。不少銀行在定存產(chǎn)品配置上也“卷”了起來(lái)。例如工行在年報(bào)《個(gè)人財(cái)富管理業(yè)務(wù)取得新突破》專欄中提到,2023年,該行加大產(chǎn)品“多元化”供給,完善儲(chǔ)蓄存款產(chǎn)品服務(wù),在為客戶提供全期限、全品種儲(chǔ)蓄存款產(chǎn)品基礎(chǔ)上,創(chuàng)新推出“智存寶”定期定存服務(wù),為客戶提供按周期自動(dòng)存入、自動(dòng)到賬等數(shù)字化服務(wù),更好響應(yīng)客戶便利化需求。

關(guān)于如何應(yīng)對(duì)存款定期化,興業(yè)研報(bào)認(rèn)為,可以采取簡(jiǎn)化存款基準(zhǔn)利率檔位、適度淡化貨幣信貸增速等數(shù)量目標(biāo)、進(jìn)一步降低存款準(zhǔn)備金率等手段,引導(dǎo)金融機(jī)構(gòu)規(guī)模適度增長(zhǎng),維護(hù)存款市場(chǎng)良性競(jìng)爭(zhēng)。

此外,也有觀點(diǎn)指出,銀行可以深化客戶分層分類經(jīng)營(yíng),持續(xù)優(yōu)化各類結(jié)算服務(wù)的產(chǎn)品和流程,增強(qiáng)同業(yè)負(fù)債精細(xì)化管理能力,提升活期存款占比。同時(shí)加強(qiáng)定價(jià)管理和考核引導(dǎo),持續(xù)做好高成本存款的管控,基于對(duì)市場(chǎng)的前瞻性研究靈活調(diào)整內(nèi)部轉(zhuǎn)移價(jià)格和產(chǎn)品定價(jià),從而有效應(yīng)對(duì)由存款定期化帶來(lái)的存款成本上升壓力。

更多閱讀:

5月增加1.16萬(wàn)億元!非銀存款高增背景下,收益超3%的理財(cái)、基金、保險(xiǎn)、信托??這些產(chǎn)品該如何選擇?

年中存款沖量現(xiàn)狀摸底,記者實(shí)探各類銀行:攬儲(chǔ)任務(wù)仍有,有員工稱月底前每人起碼做1000萬(wàn)

封面圖片來(lái)源:每日經(jīng)濟(jì)新聞 劉國(guó)梅 攝

如需轉(zhuǎn)載請(qǐng)與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請(qǐng)作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP