每日經濟新聞 2024-06-29 15:58:36

每經記者 蔡鼎 每經編輯 高涵

隨著本周最后一個交易日的結束,美股2024年上半年順利收官。

與市場年初的預期不同,2024年上半年美國經濟增長韌性較強,強勁的就業市場和頑固的通脹一度讓市場將美聯儲降息預期推后,預期的變化也體現在了美股走勢上。對美聯儲貨幣政策的預期也使得美債收益率不降反升,造成股債收益差進一步擴大,對美股估值有所壓制。

但縱觀上半年行情,美股三大股指均保持了正增長,展現了強勁的韌性。數據顯示,以科技股為首的納指上半年累漲18.13%,現報17732.6點。道指在降息預期重燃后重回新高,曾在5月首次突破4萬點關口,上半年累漲3.79%,現報39118.86點。標普500本月早些時候也首次上破5500關口,創歷史新高,上半年累漲14.48%,現報5460.48。據金融公司Bespoke的數據顯示,標普500的漲幅與去年上半年和2021年上半年的漲幅大致相當,但遠遠超過了1953年以來4.72%的歷史平均漲幅。

在人工智能(AI)浪潮的持續刺激下,科技巨頭們繼續引領市場,成為投資者追逐的焦點,但個股方面,表現呈現出分化的趨勢。在曾經廣受追捧的“七巨頭”中,英偉達依舊獨領風騷,上半年股價累漲156%,特斯拉卻掉隊明顯,累跌20%,墊底標普500指數成分股。

接下來,《每日經濟新聞》記者帶你一起盤點上半年美股市場有哪些不容忽視的看點,以及下半年可能影響股市走勢的重要信息。

“七巨頭”分化:英偉達“最熱”,特斯拉“最受傷”,上半年股價累跌20%

過去一年,科技股引領股市,其中又以“美股七巨頭”(Magnificent Seven)風頭最盛。這“七巨頭”分別是:谷歌母公司Alphabet、亞馬遜、蘋果、Meta、微軟、英偉達和特斯拉。而到今年上半年,“七巨頭”的股價呈現出明顯的分化,其中英偉達表現最佳,上半年股價累漲156%,特斯拉表現最差,累計跌幅為20.34%。

整體而言,AI依然是主導上半年市場的核心敘事。從英偉達的超高算力GPU需求暴增和Blackwell芯片的推出,到蘋果在全球開發者大會(WWDC)上推出“蘋果智能”等一系列AI產品,到Meta推出大語言模型Llama 3,再到微軟攜AI PC全面“亮劍”,無一不在體現這種趨勢。

而且,在美股上半年市值增長最快的10家公司中,有6家都與AI有關。據Wind金融終端數據,截至6月27日美股收盤,今年以來英偉達市值累計增長18862.4億美元,可謂遙遙領先,緊隨其后的分別是微軟(5657.6億美元)、谷歌(5253億美元)、亞馬遜(4446.7億美元)和Meta(3919億美元)。

在生成式AI浪潮的推動下,英偉達的股價今年以來呈飆升之勢,推升其市值在6月初超過3萬億美元,成為繼蘋果、微軟之后第三家挺進“3萬億美元市值俱樂部”的公司。在美東時間6月20日盤中,英偉達市值更是一度升至3.335萬億美元,超越微軟成為全球市值最大公司。

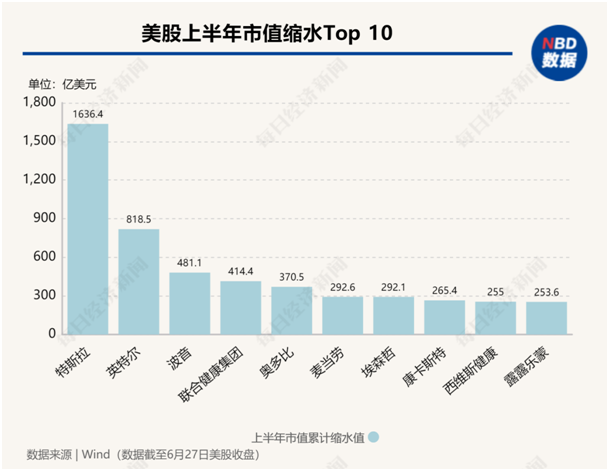

有喜則有憂。在英偉達等科技同行乘AI東風大漲的同時,“七巨頭”之一的特斯拉的市值卻是遭遇了逆風,上半年股價累計下跌20.34%。同時,截至美股6月27日的收盤數據顯示,特斯拉市值今年以來已經累計蒸發1636.4億美元,為所有標普500指數成分股中市值累計蒸發最多的公司。

整個上半年,特斯拉都面臨著巨大的壓力。4月中旬,特斯拉宣布將裁減超過10%的全球員工,這意味著超過1.4萬人被裁。由于全球對電動汽車的需求放緩,特斯拉交出了一份收入及利潤均低于預期的一季報,這是該公司四年來首次同比下滑,也創下了2012年以來的最大降幅。

本周,一度被業界寄予厚望的電動皮卡Cybertruck也因雨刮器電機故障被迫召回,給特斯拉的信譽造成了沖擊。在此次召回之前,特斯拉已經在月初暫停了該車型的交付。

“最牛股”:超微電腦上半年股價累漲188%

在美股市場,除了英偉達是眾星捧月般的存在,其實還有一只更低調的“大牛股”,那就是總部位于美國加州圣何塞的超微電腦。整個上半年,超微電腦股價累計上漲188%,成為這期間標普500指數累計漲幅最大的成分股。

超微電腦是全球前三大服務器大廠之一,公司在美洲、亞洲和歐洲均設有制造和營運中心。該公司強勁的市場表現主要受益于市場對服務器的強勁需求,因為AI的發展不僅需要好的芯片、資料庫和算法,也需要更好的服務器來整合這些東西。據美國銀行分析師此前估計,超微電腦在AI服務器市場的份額將從2023年的10%增長到2026年的17%左右。

英偉達、Meta和特斯拉也是超微電腦的客戶。分析師和行業專家表示,超微電腦歷來是首批從英偉達和AMD收到AI芯片的公司之一,因為它可以幫助他們檢查服務器原型,這讓它們比競爭對手領先一步。

憑借過去一年時間里上漲超過10倍,超微電腦將于美東時間3月18日被正式納入標普500指數。

“減肥藥雙雄”:禮來憑56%的累計漲幅躋身Top 10,諾和諾德累漲約40%

若細化到行業來看上半年的美股,可以發現,除了房地產行業下跌外,標普500指數的其余所有行業在上半年均錄得上漲。AI熱潮助推的科技行業依然是領漲,前6個月累漲30%,通信服務緊隨其后,錄得超過15%的漲幅,金融和公用事業板塊均錄得超8%的漲幅,能源和醫療保健的累計漲幅超過7%。

在醫療保健領域,《每日經濟新聞》記者注意到,減肥藥依然是炙手可熱。如AI成就了英偉達一般,減肥“神藥”GLP-1也造就了諾和諾德和禮來。

從上面的“美股公司上半年漲幅Top 10”圖表可以看出,禮來憑借56%的累計漲幅在Top 10中占據一席,而諾和諾德股價的累計漲幅也達到約40%。兩者的市值加起來約為1.5萬億美元。

目前,這兩家企業都在積極擴張產能,以抓住市場需求激增帶來的利潤。摩根大通去年曾預期,在司美格魯肽和替爾泊肽“雙巨頭”的推動下,2030年GLP-1藥物的年銷售額將超1000億美元。大約半年后,BMO Capital Markets又將這一預期上調至1500億美元。

這一細分領域的增長預期也在吸引其他跨國藥企巨頭加快步伐。十多年前退出競爭的瑞士制藥巨頭羅氏也重新回到了這一賽道。

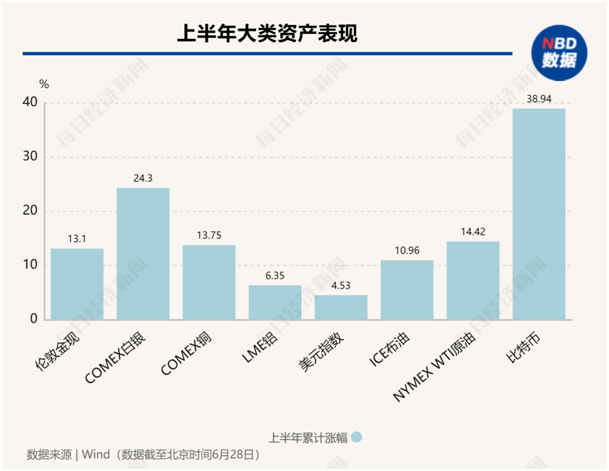

大類資產齊漲:黃金一度逼近2450美元,比特幣半年累漲近39%

2024年上半年上漲的不僅僅是股市,大宗商品也是不遑多讓。截至美股6月27日收盤的數據顯示,比特幣以近39%的累計漲幅領跑大類資產,COMEX白銀緊隨其后,累計漲幅為24.3%,WTI 原油累漲超14%,COMEX銅和倫敦金現也均獲得了超13%的漲幅。

以比特幣為首的一眾加密貨幣在今年上半年迎來歷史性的時刻——年初,美國證券交易委員會(SEC)首次批準追蹤比特幣價格的交易所基金(ETF)。CNBC報道稱,現貨比特幣ETF的獲批可能是主流金融領域接納加密貨幣的一個里程碑式事件。

在貝萊德、Grayscale和VanEck等巨頭紛紛發行比特幣現貨ETF的推動下,比特幣在今年3月達到了7.3萬美元的歷史高點。當時有業內人士在接受《每日經濟新聞》記者采訪時指出,“比特幣這一輪的上漲完全是由美國這些資管巨頭來推動的,例如貝萊德、Ark等等。這一輪行情中,很多普通的散戶是沒有倉位的,機構的狂歡之下,幾乎沒有給散戶任何參與的機會。”

不過,比特幣現貨ETF的獲批并未降低比特幣這種資產的波動性,短時間內幾千乃至上萬美元級別的波動導致數萬人爆倉的事件仍時常發生。截至發稿,谷歌財經數據顯示,比特幣報價為每枚60779美元。

與此同時,隨著市場對美聯儲降息預期計價和地緣政治風險抬頭,現貨黃金持續上漲,在5月20日盤中創下2449.99美元/盎司的歷史新高。截至發稿,現貨黃金報價為每盎司2326美元。

此前業內人士在接受《每日經濟新聞》記者采訪時指出,上半年黃金的不斷上漲首先是美聯儲貨幣政策從今年開始逐漸轉向,市場預期這是另一輪貨幣寬松的開始,美國實際利率預期會下降,黃金上漲只是在搶跑。其次,近幾年的地緣政治環境復雜多變,這也助推了海外投資者看漲黃金的意愿。

下半年美股將如何走?有3大關鍵信息值得關注

今年迄今一路“高歌猛進”的美股走勢近期出現了放緩的跡象,那在2024下半年,美股尤其是科技股是否還能繼續保持高歌猛進?影響下半年美股的因素還有哪些?

關鍵信息1:有10%的回調?但有投行最高喊到了6000點

據彭博社報道,在6月17日至6月21日對586名投資者進行的一項調查顯示,約一半的受訪者表示,美股今年下半年將出現至少10%的回調。AI領域的意外風險和美國經濟前景的潛在逆風,是投資者們最為擔憂的兩大因素。

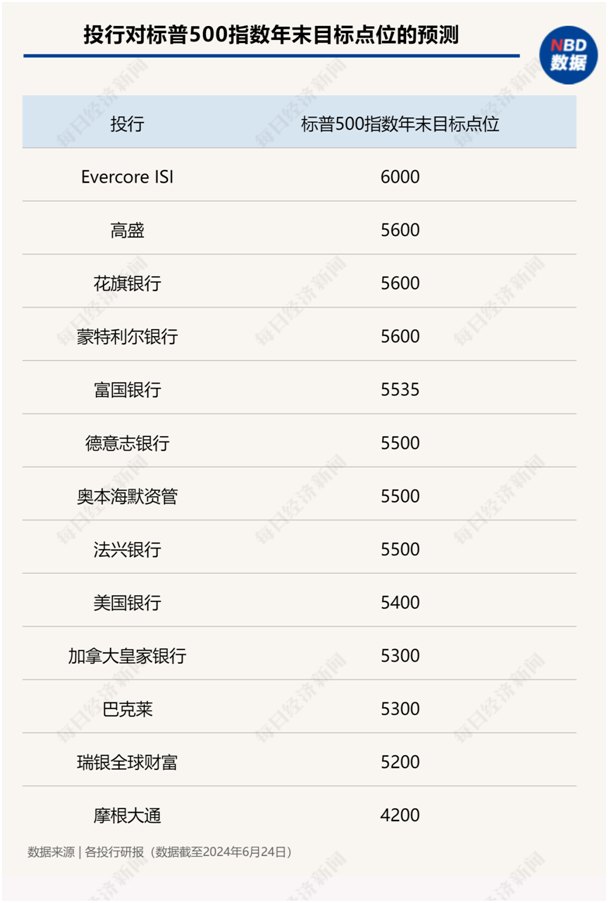

不過,鑒于上半年美股漲勢如虹,且AI熱潮沒有降溫的跡象,華爾街不少機構近期都上調了美股今年標普500指數的目標點位。在《每日經濟新聞》記者梳理的13家投行的預測中,對標普500指數目標點位的預測中位數在5500,平均值為5402。美國獨立投行Evercore ISI給出的目標點位最高,達6000,這一預期意味著,在當前點位(5460.48)的基礎上,標普500指數還有9%的上漲空間。

摩根大通給出的目標點位最低,為4200,預期的下跌空間累計約為23%。摩根大通策略分析師Marko Kolanovic及其團隊堅持認為,未來幾個月將出現美國經濟增速放緩和企業盈利被下修等多重不利因素,美股大盤屆時將面臨困境。

Kolanovic建議投資者進行多元化投資,增加對“反勢頭”防御性價值股的投資敞口,這包括公用事業、消費必需品、醫療保健和高股息類股票等。

對于美股科技公司的盈利持續性,浦銀國際認為,全球AI發展日新月異,加速向AGI(通用人工智能)時代邁進。AI是未來十年最值得關注的投資方向之一,AI+將逐步滲透并重塑大部分行業,市場空間廣闊。

而對于掉隊的特斯拉,摩根士丹利認為,該公司還是有一張“關鍵底牌”,能讓其成為下一輪AI投資中的關鍵“勝負手”。當地時間6月25日,摩根士丹利分析師Adam Jonas在研報中稱,目前美國各地正在建設AI數據中心,這些數據中心將化身“吞電巨獸”,給美國電網帶來巨大負荷。Jonas因此堅定看好特斯拉的能源業務,并認為AI熱潮帶來的電力需求將讓特斯拉成為美國能源市場上的關鍵參與者。

關鍵信息2:美國大選如何影響美股?

距離今年美國大選投票日(11月5日)還有四個多月。美東時間6月27日,美國總統大選的兩位候選人——拜登和特朗普——在亞特蘭大進行了總統選舉的首場辯論。

在這場90分鐘的辯論中,二人就經濟政策、移民、墮胎權、外交政策、民主、種族、醫保等話題進行了陳述。據美國媒體報道,一些民主黨人對拜登的表現感到失望。特朗普發言時長超過拜登,但屢次答非所問,陳述中還有大量失實信息。許多電視觀眾在社交媒體上抱怨,將這場辯論描述為“災難”“車禍現場”“浪費時間”。

除了美國之外,法國與英國等也將迎來全國性大選,或將加劇市場的不確定性。投資銀行Lazard的一位策略師稱,今年的比賽可能是一個“分水嶺時刻”,可能對全球經濟和股市產生巨大影響。

但美國銀行(Bank of America)的數據顯示,標準普爾500指數在大選年表現相當不錯,但這些漲幅要到今年下半年才能實現。美銀分析師表示,一年中最強勁的月份通常是8月份和12月份。不過,就其對金融市場的影響而言,2024年的選舉可能是獨一無二的。

申萬宏源分析師金倩婧表示,復盤歷史上美國大選年資產價格走勢,大選前特別是9月、10月股票、債券、大宗商品幾乎波動率均顯著上升,美元整體偏弱,黃金偏強。而大選后隨著新政府的改革預期發酵,美債利率往往走高,全球股票共振上漲,黃金則面臨回調風險。不過,由于今年拜登和特朗普擴張性財政政策預期較弱,以及特朗普對平衡貿易赤字的強調,強美債利率和強美元效應相比上一輪競選周期大概率更弱。

關鍵信息3:美聯儲何時降息?

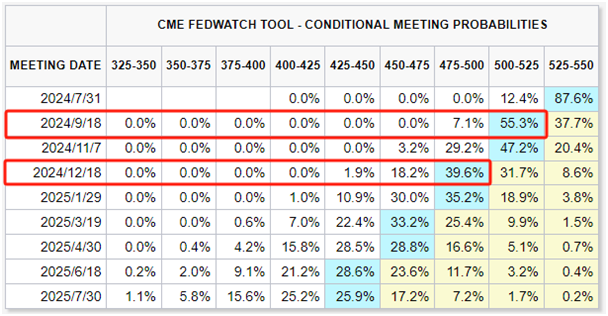

美聯儲聯邦公開市場委員會6月會議公布的“點陣圖”顯示,美聯儲官員對今年降息的時機持謹慎態度。“點陣圖”中值顯示美聯儲2024年僅降息1次,相比3月預測減少兩次。

相比之下,市場更加樂觀。期貨市場目前預計,美聯儲很可能在9月進行首次降息,幅度為25個基點,年底前還會再降息一次。據芝商所“美聯儲觀察”,截至發稿,利率互換合約顯示,市場已經完全對9月份和12月份的兩次25個基點的降息進行定價。

在美聯儲的6月會議后,國際貨幣基金組織(IMF)總裁Kristalina Georgieva表示,美聯儲應該“至少”等到年底再降息,因為美國通脹仍然面臨上行風險。

據中信建投證券,這一觀點與一些市場分析師的預測相反,后者認為美聯儲可能在年內開始降息。一些市場分析師和投行預測,如果經濟數據持續改善且通脹壓力減輕,美聯儲可能在2024年下半年開始降息。然而,具體的降息時間和幅度仍存在不確定性。

封面圖片來源:視覺中國

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP