每日經濟新聞 2024-07-10 21:42:49

◎“從綠茶來看,翻臺率、進店客流量和客單價與單店營收相關的指標均處于下滑或持平的狀態,因此新增門店在整個增長邏輯里就至關重要。”

◎當下,隨著連鎖化進程持續推進,餐飲行業的競爭從原來粗放的跑馬圈地,變為原材料采購成本、門店規模化管理水平、供應鏈保供能力、品牌的持續創新、產品研發頻次和爆款率等方面的競爭。

每經記者 溫夢華 每經編輯 梁梟

擁有初代“網紅餐廳”的綠茶集團又一次沖刺IPO。

近日(6月19日),綠茶集團再次遞交招股書,花旗和招銀國際擔任聯席保薦人。這是綠茶集團時隔兩年后重啟港股IPO,也是其自2021年首次提交IPO后,第四次沖刺港交所。

綠茶集團成立于2015年6月4日,其經營歷史可追溯至2008年。憑借綠茶烤雞、面包誘惑等菜品,綠茶餐廳迅速走紅,開遍大江南北。不過,綠茶集團的資本市場之路卻幾度遇到坎坷。

圖片來源:微博@綠茶餐廳

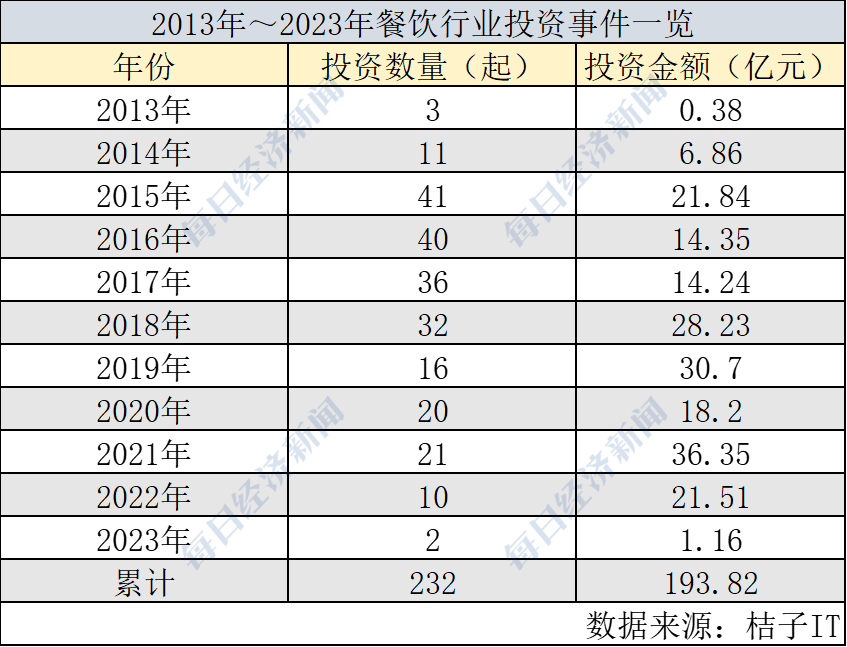

當下,為了“抓住年輕人的胃”,餐飲行業“新玩法”層出不窮,競爭也愈發激烈。桔子IT數據顯示,過去十年(2013年~2023年)餐飲行業投資事件累計超200起,不過自2016年后整體呈下降趨勢。那么,此次綠茶集團要靠什么吸引資本市場的目光?

曾幾何時,從西子湖畔走紅的綠茶餐廳讓許多顧客心甘情愿排長隊;但如今,隨著太二、小菜園等同類型的競爭以及新餐廳的不斷出現,綠茶餐廳已不是消費者的首選。

招股說明書顯示,2021年~2023年,綠茶集團收入分別約為22.92億元、23.75億元、35.89億元;凈利潤分別約為1.14億元、0.17億元與2.96億元。

據灼識咨詢報告,2023年在中國休閑中式餐廳品牌中,按照餐廳數目綠茶排名第三,按收入計綠茶集團排名第四;2023年綠茶集團占據0.7%的市場份額。

作為一家休閑中式餐廳,綠茶餐廳的人均消費大約在60元。翻臺率是衡量餐廳運營效率和盈利能力的重要指標之一,從數據來看,2021年~2023年,綠茶翻臺率分別為3.23次/日、2.81次/日和3.30次/日。

圖片來源:微博@綠茶餐廳

近年來,綠茶餐廳也在加速拓店。數據顯示,截至招股書披露日,綠茶餐廳累計開店382家,其中2023年新開設89家。綠茶集團表示,計劃于2024年~2027年分別開設112家、150家、200家及213家新餐廳。

秋田快飲副總裁羅哲明曾在投資機構深耕多年。日前,她在接受《每日經濟新聞》記者書面采訪時表示:“從綠茶來看,翻臺率、進店客流量和客單價與單店營收相關的指標均處于下滑或持平的狀態,因此新增門店在整個增長邏輯里就至關重要。”

雖然新店擴張野心勃勃,但不斷新增的門店能否助力綠茶業績,目前仍有待觀察。羅哲明認為,當下綠茶面臨的內部隱憂主要包括品牌分城市線級的老化、增長想象空間受限。

“一方面,餐飲行業品牌迭代周期加快。從2010年的綠茶,到2015年的西貝,到2020年的小菜園,每五年會有新的餐飲品牌出現,新舊品牌對于一線城市存量市場的博弈主要體現在品牌老化。”羅哲明認為,這也是綠茶將新店方向定義為下沉市場的一個影響因素,但隨著其他品牌的下沉化推進,這個時間優勢也會被拉平。另一方面,單店營收提升不明顯,核心增長仍來自門店數的增加。

近年來,中式連鎖餐廳賽道愈發擁擠,綠茶集團也面臨著更為激烈的外部行業競爭。

相關數據顯示,從休閑中式連鎖餐廳的市場占有率、營收規模和門店數量來看,綠茶餐廳的核心競爭對手均是西貝、小菜園和太二酸菜魚。以太二酸菜魚為例,2023年度其營收為44.69億元,截至年末擁有門店578家。

在羅哲明看來,太二的市場布局策略與綠茶餐廳有一定的相似性,下沉市場是未來開店主要方向。以太二為代表的品牌勢必會從可選點位、消費者分流等對綠茶餐廳的下沉擴張形成壓力。

當下,隨著連鎖化進程持續推進,餐飲行業的競爭從原來粗放的跑馬圈地,變為原材料采購成本、門店規模化管理水平、供應鏈保供能力、品牌的持續創新、產品研發頻次和爆款率等方面的競爭。爭奪下沉市場之外,餐飲行業最明顯的變化是品牌經營情況分級帶來的極致性價比,以及連鎖餐飲化的加速推進。

“極致性價比主要體現為表象的降價和內里價格感的增加。從客單價來看,各大餐廳逐漸回歸到了平價時代,例如呷哺呷哺、海底撈、楠火鍋等頭部品牌的集體降價;而品牌價值感的增加,即定價不變的基礎上,增加額外的附加價值。”羅哲明表示。

談及餐飲行業的未來趨勢,羅哲明向《每日經濟新聞》記者表示,餐飲行業的毛利率均值水平在50%~65%,凈利率均值為8%~10%,食材成本、房租成本、員工成本等都是占比較高的固定成本。從大趨勢來看,小而美的特色門店和頭部連鎖更為受益。

四戰港交所,不難看出綠茶對登陸資本市場的迫切需求。

“從企業普適性角度來看,登陸資本市場主要有三方面因素:創始人和創始團隊對于IPO的追求;其次投資人和投資機構對于退出的訴求,會涉及對賭和回購等條款的觸發;對于上市后低成本融資的需求。”羅哲明告訴《每日經濟新聞》。

不過,隨著行業整體環境的變化,餐飲企業要獲得資本的青睞并非易事。

據桔子IT數據,過去十年(2013年~2023年)餐飲行業投資事件累計超200起,累計投資金額超190億元。其中,投資高峰期出現在2015年~2016年,投資數量均高達40起;而2016年后餐飲行業投資整體呈下降趨勢。

羅哲明認為,資本對餐飲行業的態度轉變來自“募投管退”這四個環節的變化。

“最大的影響來自退出環節的收緊。受資本市場大環境影響,項目的退出難度增加了,即投資人的收益退出路徑受限。從A股市場來看,相比2022年,2023年的IPO數量及募資金額雙雙下滑,A股IPO降溫態勢明顯。2024年上半年A股IPO市場已完成上市44家,相較于2023年同期有所下滑。”

羅哲明向《每日經濟新聞》記者進一步分析,退出受限傳導至其他三個環節,最顯性的體現是“募”環節的募資難度增加,LP(有限合伙人)對于資金的投資規劃更為謹慎;進而再傳導至“投”的環節,即流入一級市場的資金也相應減少。

羅哲明表示,從近二十年的餐飲企業IPO來看,餐飲品牌上市主要集中在兩個周期:2007年~2010年,以鄉村基、小肥羊等為代表的餐飲品牌;2014年~2016年,這也是餐飲行業的上市黃金周期,如周黑鴨、呷哺呷哺等。

封面圖片來源:視覺中國-VCG211461430752

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP