每日經(jīng)濟新聞 2024-08-04 12:14:20

每經(jīng)記者 劉明濤 每經(jīng)編輯 彭水萍

三中全會后穩(wěn)定經(jīng)濟增長預期的政策逐步推出,本周A股主板市場也率先回暖,科創(chuàng)指數(shù)則表現(xiàn)不佳,截至8月2日收盤,上證指數(shù)周漲0.5%,重回2900點以上,而每經(jīng)品牌100指數(shù)跌幅也明顯收窄,本周微跌0.9%,隨著前期三中全會明確中長期改革方向,再疊加8月中報季風險釋放及資本市場改革有序落地,或助力投資者信心逐步修復,市場有望企穩(wěn)向上修復。

本周A股上證指數(shù)上漲0.5%,收于2905.34點,深證成指下跌0.51%,收于8553.55點,創(chuàng)業(yè)板指下跌1.28%,收于1638.30點。每經(jīng)品牌100指數(shù)也周跌0.9%,以844點報收。

基本面上,7月官方制造業(yè)采購經(jīng)理指數(shù)(PMI)為49.4%,較上月下降0.1個百分點。制造業(yè)PMI連續(xù)三個月處于收縮區(qū)間,制造業(yè)景氣度有待提升。上半年,全國規(guī)模以上工業(yè)企業(yè)利潤穩(wěn)步增長,央行打出“降息”組合拳,加大金融支持實體經(jīng)濟力度,經(jīng)濟有望企穩(wěn)回升。隨著供需兩端改善,CPI保持相對穩(wěn)定;基建、制造業(yè)投資穩(wěn)步增長推動工業(yè)品價格企穩(wěn),PPI降幅有所收窄。

流動性方面,7月份,北上資金、融資資金呈現(xiàn)回落特征。不過,ETF份額和規(guī)模的逆勢擴張,為穩(wěn)定市場的流動性供給提供了重要的助力。未來,在政策的主動牽引下,指數(shù)基金的擴張仍是市場流動性的重要增量來源。在股票供給方面,一級市場發(fā)行維持底部,二級市場產(chǎn)業(yè)資本的凈減持規(guī)模較小,對流動性影響可以忽略。因此,當前權益市場流動性的供需均處于低位階段,政策對“提振投資者信心”和“提升資本市場內(nèi)在穩(wěn)定性”的增量安排,或帶來市場流動性環(huán)境的改善。

有機構指出,7月以來,基本面的階段性陣痛部分對沖了由深化改革及新一輪穩(wěn)增長政策所帶來的市場正面影響,令行情處于震蕩之中。展望來看,二十屆三中全會及中央政治局會議后,改革行動和政策舉措面臨驗證過程,如果能持續(xù)落地并產(chǎn)生效果,將有效提振市場預期,并推動行情的回升。反之,如果基本面預期遲遲無法扭轉,考慮到當前指數(shù)估值普遍接近最底部,市場的下行空間也將受控,市場更可能由此呈現(xiàn)底部震蕩特征。

從本周每經(jīng)品牌100指數(shù)成分股表現(xiàn)來看,高分紅板塊全線反彈,其中大金融走勢較強,具體來看,中國人保單周漲幅超過5%,本周漲幅達到5.13%,而中國交建、中國電建、中國中車以及中國人壽周漲幅也在3.5%以上。

資料顯示,中國人保國資背景強大,財政部絕對控股,其是新中國成立以來第一家全國性保險公司。人保財險行業(yè)龍頭地位穩(wěn)固,原保費市占率均穩(wěn)定在三分之一以上,且占比大于第二、三位之和。盈利能力方面,對比“老三家”財險公司中其他兩家,近14年來看,人保財險綜合成本率始終保持在100%以下,持續(xù)保持正承保利潤,優(yōu)勢突出。

產(chǎn)品結構方面,中國人保加大中高價值型終身壽險、年金型保險銷售;繳費結構方面,人保壽險加大價值期交型產(chǎn)品規(guī)模占比;渠道結構方面,雖然銀保渠道仍為當前公司最主要的新單保費,但在嚴格落實“報行合一”要求下,渠道新單規(guī)模和價值率同時改善,個險渠道規(guī)模與價值均實現(xiàn)顯著企穩(wěn)回升。

中國人壽持續(xù)推動產(chǎn)品結構、營銷模式、團隊質態(tài)等方面的改革措施,其一季度末實現(xiàn)新業(yè)務價值同比增速26.3%,為近年新高。另一方面,中國人壽負債端基數(shù)壓力較小,NBV增速有望持續(xù)領先。資產(chǎn)端若利率階段性上行或權益市場情緒改善,公司作為純壽險標的β屬性強、上漲彈性大,有望成為博弈市場、利率和經(jīng)濟的優(yōu)質工具。

中國平安致力于成為國際領先的綜合金融、醫(yī)療養(yǎng)老服務提供商,長期堅持運用“綜合金融+醫(yī)療養(yǎng)老”對壽險業(yè)務進行有效賦能,當前已經(jīng)打造成核心競爭優(yōu)勢之一,中報前平安發(fā)行35億美元可轉債,此次融資后公司將進一步強化綜合金融和醫(yī)療養(yǎng)老方面的布局,未來有望成為業(yè)務持續(xù)增長的核心驅動力。

除了個股投資外,與保險相關ETF也值得關注,比如保險證券ETF(515630)和證券保險ETF(512070),上述兩只ETF本周漲幅近2%,跑贏大盤指數(shù)。

投資邏輯方面,以靜態(tài)水平來看,2023年頭部保險公司測算負債成本僅3.5%;其次動態(tài)來看,預定利率在未來可能的下行、“報行合一”對于定價外費用的限制、保險產(chǎn)品結構的改善都意味著負債成本并非一成不變,因此對于上市險企而言利差損的實質風險可控。

而若預定利率進一步下調,此前中小險企憑借相對激進定價獲取市場份額的難度將愈發(fā)提高,產(chǎn)品本身設計的合理性以及保險公司可以提供的服務在競爭中的地位將持續(xù)提升,生態(tài)圈建設更加完備、投研能力更強的頭部險企將更易受到市場青睞。同時隨著“報行合一”的要求,依靠激進費率換取市場份額的模式行將就木,合規(guī)經(jīng)營的上市險企市場份額將明顯改善。

據(jù)了解,保險證券ETF(515630)是一個與證券保險主題相關的ETF,其跟蹤的是中證800證券保險指數(shù),專注于證券和保險行業(yè)的公司。而中證800證券保險指數(shù)是在中證800指數(shù)的基礎上,選擇證券保險行業(yè)內(nèi)對應的證券作為指數(shù)樣本,為投資者提供更多樣化的投資標的。

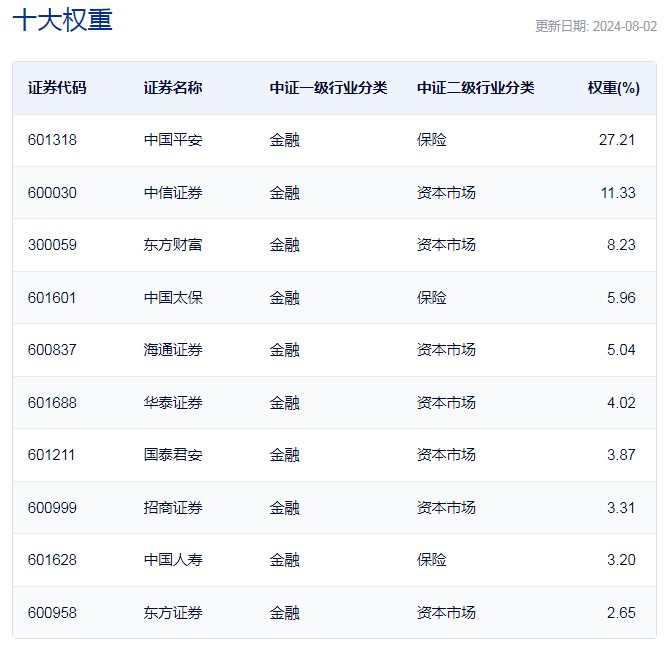

中證800證券保險指數(shù)主要權重股

從中證800證券保險指數(shù)主要權重股來看,中國平安、中國太保以及中國人壽權重占比超過20%,而上述公司也均是每經(jīng)品牌100指數(shù)成分股,具有覆蓋投資意義。

證券保險ETF(512070)則追蹤的是滬深300非銀行金融指數(shù),該指數(shù)從滬深300指數(shù)樣本中選擇屬于對應行業(yè)的上市公司證券作為指數(shù)樣本,以反映滬深300指數(shù)樣本中非銀行金融主題上市公司證券的整體表現(xiàn),其權重股也包括了中國平安和中國人壽等。

滬深300非銀行金融指數(shù)主要權重股

封面圖片來源:視覺中國-VCG41155285322

如需轉載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關注每日經(jīng)濟新聞APP