每日經(jīng)濟(jì)新聞 2024-08-13 18:50:02

東方金誠(chéng)分析師瞿瑞判斷,接下來(lái)央行持續(xù)引導(dǎo)長(zhǎng)債收益率快速上行的可能性并不大。整體上看,在央行指導(dǎo)下,目前長(zhǎng)債收益率或已達(dá)到合理中樞水平,后續(xù)可能會(huì)進(jìn)入階段性盤整過(guò)程,預(yù)計(jì)10年期國(guó)債收益率的短期波動(dòng)區(qū)間將在2.1%~2.3%之間。

每經(jīng)記者 張壽林 每經(jīng)編輯 張益銘

8月13日,Wind債券綜合屏顯示,CFFEX10年期國(guó)債期貨在經(jīng)歷前一天大跌后小幅修復(fù),盤中一度達(dá)105.620,前一日收于105.310。與此走勢(shì)類似,CFFEX30年期國(guó)債期貨也止跌回升,盤中達(dá)113,上日收盤于110.14。

最新債券行情顯示,國(guó)債到期收益率在昨日回升后,今日不同期限漲跌不一。從成交排名靠前的國(guó)債看,10年期國(guó)債24附息國(guó)債11繼續(xù)回升,最新成交收益率2.2500較上日收盤收益率上升4.42BPs。30年期國(guó)債23附息國(guó)債23有所回落,最新收益率2.4200較上日收盤收益率跌1.13BPs。

一家國(guó)有大行金融市場(chǎng)部資深人士向記者表達(dá)了擔(dān)憂:“交易過(guò)于擁擠,說(shuō)不好什么時(shí)候(債市)流動(dòng)性就萎縮了。”

CFFEX10年期國(guó)債期貨走勢(shì) 圖片來(lái)源:Wind

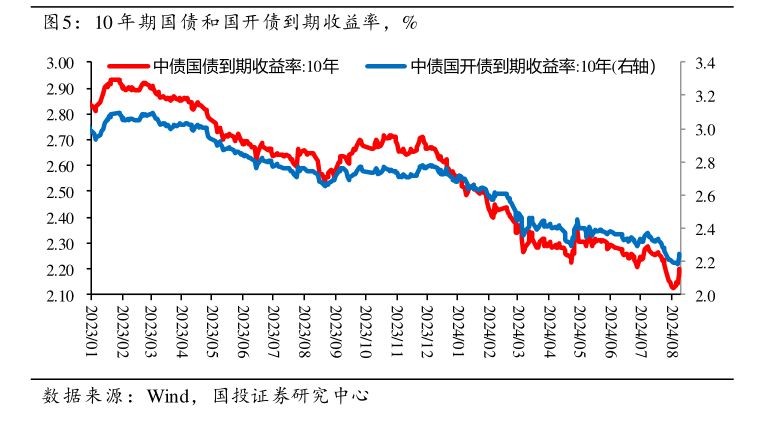

從中債國(guó)債收益率曲線來(lái)看,8月12日國(guó)債到期收益率較上個(gè)交易日相對(duì)明顯上升,10年期報(bào)2.2508%,較上個(gè)交易日漲5.22BPs;30年期報(bào)2.4350,較上一交易日漲5.5BPs。

國(guó)債實(shí)時(shí)收益率 圖片來(lái)源:Wind

不過(guò),國(guó)債收益率上行并非昨日才開始,而是已經(jīng)延續(xù)多日。中債國(guó)債10年期收益率曲線顯示,自8月7日?qǐng)?bào)2.1414%后開始止跌回升。

“大行都是聽窗口指導(dǎo)的”,上述國(guó)有大行金融市場(chǎng)部資深人士表示,對(duì)于近期債市走向,央行在持續(xù)保持關(guān)注。

他從大類資產(chǎn)配置角度分析今年以來(lái)的債牛行情:當(dāng)前面臨資產(chǎn)荒,權(quán)衡下來(lái),長(zhǎng)期資本寧愿持有二級(jí)市場(chǎng)長(zhǎng)期債券。

東方金誠(chéng)分析師瞿瑞判斷,接下來(lái)央行持續(xù)引導(dǎo)長(zhǎng)債收益率快速上行的可能性并不大。整體上看,在央行指導(dǎo)下,目前長(zhǎng)債收益率或已達(dá)到合理中樞水平,后續(xù)可能會(huì)進(jìn)入階段性盤整過(guò)程,預(yù)計(jì)10年期國(guó)債收益率的短期波動(dòng)區(qū)間將在2.1%~2.3%之間。

數(shù)據(jù)顯示,上半年,債券市場(chǎng)現(xiàn)券總成交218.7萬(wàn)億元,同比增長(zhǎng)34.2%,其中銀行間債券市場(chǎng)現(xiàn)券交易198.2萬(wàn)億元,同比增長(zhǎng)37.9%。交易所債券現(xiàn)券成交20.5萬(wàn)億元,同比增長(zhǎng)6.4%。

隨著長(zhǎng)債利率下行,一些資管產(chǎn)品的長(zhǎng)債配置增多,隨著短期內(nèi)債券價(jià)格上漲,理財(cái)產(chǎn)品凈值也隨之走高。數(shù)據(jù)顯示,7月末銀行理財(cái)平均年化收益率超過(guò)3%,而當(dāng)前銀行3年定期存款掛牌利率還不到2%,吸引部分投資者將存款“搬家”到這類產(chǎn)品。

不僅是二級(jí)市場(chǎng),一級(jí)市場(chǎng)上,債券發(fā)行利率也在回落。6月,財(cái)政部發(fā)行的10年期國(guó)債收益率為2.24%,較上年12月下降35個(gè)基點(diǎn);主體評(píng)級(jí)AAA的企業(yè)發(fā)行的一年期短期融資券平均利率為2.34%,較上年12月下降75個(gè)基點(diǎn)。國(guó)債收益率整體下行,期限利差小幅走擴(kuò)。

6月末,1年期、3年期、5年期、7年期、10年期國(guó)債收益率分別為1.54%、1.80%、1.98%、2.10%、2.21%,較3月末分別下行18個(gè)、24個(gè)、22個(gè)、21個(gè)、8個(gè)基點(diǎn);1年期和10年期國(guó)債利差為67個(gè)基點(diǎn),較3月末擴(kuò)大10個(gè)基點(diǎn)。特別是今年6月下旬,10年期國(guó)債收益率逼近2.2%關(guān)口,創(chuàng)近20年來(lái)新低。

6月下旬,結(jié)合半年末金融機(jī)構(gòu)短期資金需求增多,以及債券市場(chǎng)收益率持續(xù)下行等情況,人民銀行靈活調(diào)整公開市場(chǎng)逆回購(gòu)操作力度,既維護(hù)半年末流動(dòng)性平穩(wěn),又避免債市情緒進(jìn)一步過(guò)熱。

中央金融工作會(huì)議提出,要充實(shí)貨幣政策工具箱,在央行公開市場(chǎng)操作中逐步增加國(guó)債買賣。

央行有關(guān)負(fù)責(zé)人近期表示,今年以來(lái),國(guó)債收益率持續(xù)較快下行,特別是6月下旬,已明顯偏離合理中樞水平,不斷累積金融風(fēng)險(xiǎn)。7月1日,人民銀行發(fā)布公告宣布開展國(guó)債借入操作,必要時(shí)將擇機(jī)在公開市場(chǎng)賣出,平衡債市供求,校正和阻斷金融市場(chǎng)風(fēng)險(xiǎn)的累積。

7月22日,在7天期逆回購(gòu)操作利率下調(diào)后,人民銀行宣布,自當(dāng)月起,有出售中長(zhǎng)期債券需求的MLF參與機(jī)構(gòu),可申請(qǐng)階段性減免MLF質(zhì)押品,增加可交易債券規(guī)模,緩解債市供求壓力。

央行有關(guān)負(fù)責(zé)人透露了具體擔(dān)憂,表示今年以來(lái),銀行理財(cái)?shù)雀鞣N資管產(chǎn)品規(guī)模增長(zhǎng)較快,尤其是債市火熱背景下,一些投向債券市場(chǎng)的資管產(chǎn)品受到投資者的追捧。在凈值化管理機(jī)制下,資管產(chǎn)品凈值波動(dòng)對(duì)投資者行為也帶來(lái)了影響。

在凈值化管理初期,投資者對(duì)產(chǎn)品凈值變化的關(guān)注度和敏感性上升,容易出現(xiàn)短期非理性交易和市場(chǎng)“羊群效應(yīng)”。當(dāng)前市場(chǎng)和底層資產(chǎn)仍復(fù)雜多變,市場(chǎng)的螺旋循環(huán)效應(yīng)也依然存在,對(duì)資管產(chǎn)品凈值的波動(dòng)還需要審慎觀察。

今年以來(lái),部分資管產(chǎn)品尤其是債券型理財(cái)產(chǎn)品的年化收益率明顯高于底層資產(chǎn),主要是通過(guò)加杠桿實(shí)現(xiàn)的,實(shí)際上存在較大的利率風(fēng)險(xiǎn)。未來(lái)市場(chǎng)利率回升時(shí),相關(guān)資管產(chǎn)品凈值回撤也會(huì)很大。

近日,央行在下一階段貨幣政策主要思路中提出,加強(qiáng)市場(chǎng)預(yù)期引導(dǎo),關(guān)注經(jīng)濟(jì)回升過(guò)程中,長(zhǎng)期債券收益率的變化。并對(duì)金融機(jī)構(gòu)持有債券資產(chǎn)的風(fēng)險(xiǎn)敞口開展壓力測(cè)試,防范利率風(fēng)險(xiǎn)。

封面圖片來(lái)源:每日經(jīng)濟(jì)新聞 劉國(guó)梅 攝

如需轉(zhuǎn)載請(qǐng)與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請(qǐng)作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP