每日經濟新聞 2024-08-14 09:23:44

來源:華夏ETF

“亂世買黃金”。國際地緣風波不斷,國內權益和債券市場大幅波動之際,不少投資者再次把目光投向了黃金。

不過,黃金本輪上漲已經持續八年,現在買會不會買在高點呢?我們不妨來看看學者專家,怎么看待黃金后市走勢。

李迅雷:黃金價格3000美元可期

中泰國際首席經濟學家李迅雷自2016年以來,一直看好黃金,就在上個月,他接受全景網采訪時,又給出了大膽預測:

“即便短期內黃金價格未能達到3000美元每盎司,長期來看,這一目標仍然可期。”

而四年前,國際黃金價格第一次沖破前高站上1800美元/盎司時,李迅雷就曾表示過:

“從歷史上來看,黃金上漲有點像‘活火山’。

火山在沉寂時一點反應都沒有,即便有很多利好也沒有反應,但它一旦爆發,漲幅驚人。

這不僅是百分之多少的漲幅,而是幾倍的漲幅。”

自2020年之后,黃金價格幾經波折后,重拾漲勢,不斷刷新紀錄,目前來到了2500美元附近,漲幅較大,但距離3000美元還有一定距離。

李迅雷:看好黃金資產的長期戰略性配置價值

縱覽他的公開發言和研報觀點,之所以看漲黃金資產,主要基于:

1)美元超發,紙幣泛濫,助推黃金價格長期上漲

美元加息以來,美債的收益率大幅上升 ,美債價格下跌,持有美債的虧損較大,同時高債務讓人們對美政府的信用產生擔心。

人們發現,相比紙幣,黃金雖然不生息,但“硬通貨”的屬性讓它也可以被動升值。

自從1971年美元與黃金脫鉤以來,美元對黃金貶值接近99%,1990年以來,其他主要貨幣對美元平均貶值90%以上。

2)黃金作為貨幣歷史悠久,且具備穩定性和稀缺性

馬克思在《資本論》里寫道:“貨幣天然是金銀,但金銀天然不是貨幣。”

相比虛擬貨幣,黃金的稀缺供給,及相對較小的波動,決定其更勝一籌。

據世界黃金協會報告,目前已開采黃金大概是20.8萬噸,已經探明的地面下的黃金儲量還剩下5.2萬噸左右,其稀缺性可想而知。

在過去的120年里,已經開采出的黃金存量年均增速只有1.5%,即使考慮到技術的進步,過去20年中的黃金存量增速也只有1.6%。

3)其他因素:地緣沖突,經濟低增長,以及不同經濟體之間的脫鉤風險在加大。

在最新的采訪中,李迅雷表示,上述貨幣貶值和地緣的因素未來或長期存在。

“全球已進入一個低增長、高震蕩的時代,地緣和政治問題預計將長期存在,這也意味著黃金的上漲動力將持續。”

黃金重要買手——央行仍然有可能持續買入黃金

作為黃金重要的買手,國內央行購金對居民資產配置極具風向標和示范作用。

出于應對風險和匯率穩定,以及減少持有美債的損失,我國最近兩年開始大力增加黃金儲備。甚至創下“十八連增”的記錄。

但8月國內央行最新數據顯示,國內央行連續三個月停止增持黃金。

對于央行為何暫停增持黃金?東方金誠首席宏觀分析師王青表示:央行適當調整增持節奏,有助于控制成本。

這或許并不意味著,包括我國在內的央行,購金的腳步就此終止。

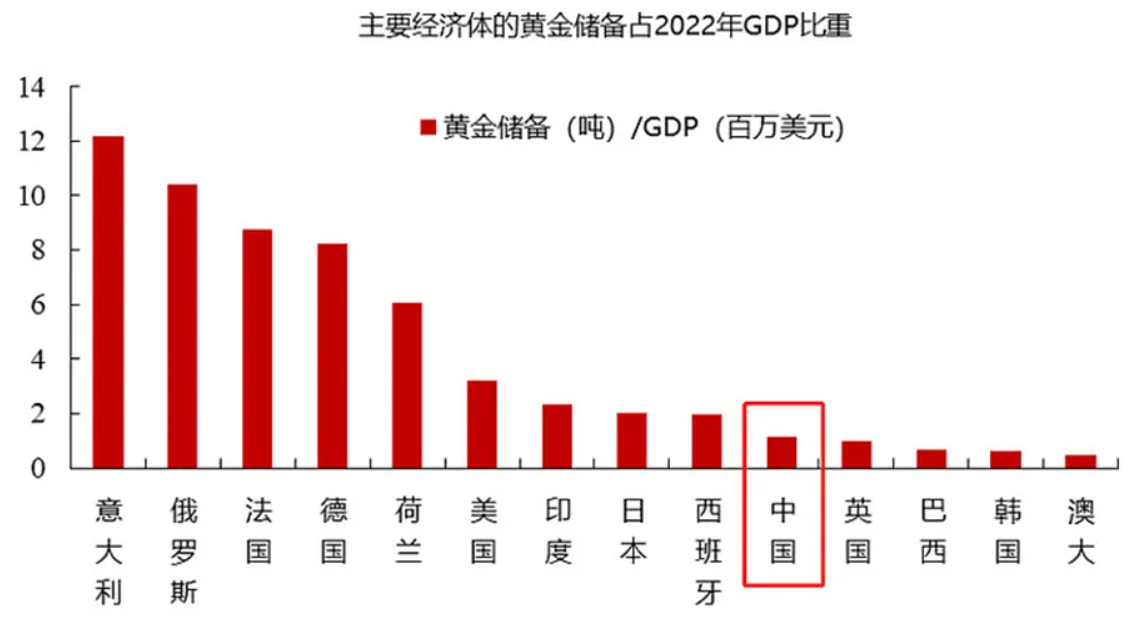

根據中泰證券統計數據,截至7月末,我國官方儲備資產為3.5萬億美元,黃金儲備1766.42億美元,占官方儲備資產的比例只有5%。這樣的儲備規模,對于全球第二大經濟體來說,比重仍然偏低,未來仍有較大可能繼續增持黃金。

8月12日,據世界黃金協會披露,6月全球央行黃金凈購買量為12噸,各國央行通過國際貨幣基金組織(IMF)和其他公開來源報告的最新數據顯示,6月份,月度總購買量下降至31噸。

盡管與去年同期相比總購買量和銷售量都有所下降,但2024年的購金態勢仍在持續,新興市場銀行是購金和售金的主力軍。

本輪黃金價格上漲了八年,接近頂部了嗎?

李迅雷在一篇研報中表示:本輪黃金價格上漲比較平緩,絕對漲幅小,上漲或未結束。

“從2016年這輪黃金價格的上漲時間看,已經持續了8年,但走勢相對比較平緩,上漲過程也有反復。

從絕對漲幅看,只有1.26倍,相比1972年至1979年上漲17.8倍及2001年至2011年上漲6.4倍,大為遜色 。但這可能也意味著上漲過程還未結束,上漲或許還有不小的空間。”

2022年以來,通脹和加息周期,美債實際利率-黃金的定價框架失效,美債實際利率顯著抬升,但黃金價格同時保持了堅挺。這也側面反映出,黃金作為超主權的信用貨幣,也是中性資產,在逆全球化時代有長期配置價值。

后續如果美聯儲降息落地,或對黃金價格還有進一步的推升。

如何投資黃金?

對于投資工具,李迅雷也明確給出了建議:

“建議購買黃金類的ETF,因為流動性好,沒有限制,不像紙黃金。”

目前華夏基金管理的黃金ETF華夏(518850.SH),就是一款流動性比較好的指數基金,還支持T+0日內回轉交易,非常適合對資金周轉要求較高的投資者。

黃金ETF華夏標的指數為上海黃金交易所黃金現貨實盤,簡稱“上海金”,一手(100份)黃金ETF華夏,對應1克真金。相比其他投資工具,黃金類ETF較為純粹,資金門檻和儲存成本也都比較低。

“上海金”是2016年推出的全球首個以人民幣計價的黃金基準價格,也被稱為國內金價的標桿,和倫敦金的走勢基本一致。

風險提示:黃金ETF華夏為商品基金,90%以上的基金資產投資于國內黃金現貨合約,黃金現貨合約不同于股票、債券等,其預期風險和預期收益不同于股票基金、混合基金、債券基金和貨幣市場基金。黃金ETF華夏實行T+0回轉交易機制,資金運作周期縮短,可能帶來短期波動風險。

特有風險提示:上海黃金交易所黃金現貨市場投資風險,基金份額二級市場折溢價風險,參與黃金現貨延期交收合約的風險,參與黃金出借的風險,申購贖回清單差錯風險,參考IOPV決策和IOPV計算錯誤的風險,退市風險,投資者認購/申購失敗的風險,投資者贖回失敗的風險,代理買賣及清算交收的順延風險,基金份額贖回對價的變現風險,基金收益分配后基金份額凈值低于面值的風險等。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP