每日經(jīng)濟新聞 2024-08-16 11:14:51

“熊貓債”正在成為人民幣債券市場上一顆耀眼的新星。截至8月14日,熊貓債的發(fā)行數(shù)量共計77只,同比增長32.76%;發(fā)行總額達(dá)1250億元,同比增長30.89%,發(fā)行期限以2年期、3年期、5年期、10年期為主。據(jù)悉,2023年全年僅發(fā)行了1只規(guī)模為15億元的10年期熊貓債;而截至8月14日,年內(nèi)已發(fā)行8只10年期熊貓債,發(fā)行總額105億元。

每經(jīng)記者 張宏 每經(jīng)編輯 馬子卿

記者統(tǒng)計發(fā)現(xiàn),截至8月14日,熊貓債的發(fā)行數(shù)量同比增長32.76%,發(fā)行總額同比增長30.89%。發(fā)行主體方面,外資機構(gòu)占比提升。其中,外資金融機構(gòu)發(fā)行額總計240億元,占比19.2%,去年同期占比為2.09%;外資非金融機構(gòu)發(fā)行額總計145億元,占比11.6%,去年同期占比為5.55%。

熊貓債發(fā)行的熱度不斷攀升,其原因是什么?為何10年期熊貓債發(fā)行放量最為明顯?發(fā)行熊貓債,能為外資金融機構(gòu)及非金融機構(gòu)分別帶來什么好處?從需求端看,對比其他資產(chǎn)類別,熊貓債的吸引力如何?中誠信國際主權(quán)與國際業(yè)務(wù)首席分析師杜凌軒、光大銀行金融市場部宏觀研究員周茂華對以上問題逐一解答。

“熊貓債”正在成為人民幣債券市場上一顆耀眼的新星。政策的不斷優(yōu)化、境內(nèi)外利差維持相對高位、人民幣在跨境收支等領(lǐng)域中的使用需求不斷增加??這些原因讓熊貓債的發(fā)行量不斷攀升。

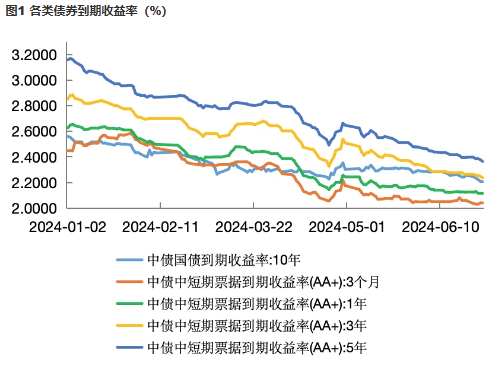

記者根據(jù)同花順iFinD數(shù)據(jù)統(tǒng)計發(fā)現(xiàn),截至8月14日,熊貓債的發(fā)行數(shù)量共計77只,同比增長32.76%;發(fā)行總額達(dá)1250億元,同比增長30.89%,發(fā)行期限以2年期、3年期、5年期、10年期為主。不過,記者對比發(fā)現(xiàn),不同期限熊貓債的票面利率有所下降。

熊貓債熱度不斷攀升的內(nèi)在動因是什么?

周茂華表示,“主要是國內(nèi)政策支持,積極為外資發(fā)行人民幣債券提供便利。市場流動性增強;相對于歐美發(fā)達(dá)市場融資,我國近年來人民幣利率下行,帶動人民幣債券融資成本降低明顯;同時,人民幣匯率是主要國際貨幣中最穩(wěn)之一,隨著中美經(jīng)濟周期分化,市場對人民幣匯率升值預(yù)期,也提振熊貓債發(fā)行吸引力;對境外發(fā)行主體而言,發(fā)行熊貓債也有助于拓寬融資渠道,優(yōu)化負(fù)債結(jié)構(gòu)等。”

杜凌軒告訴記者,熊貓債市場熱度不斷攀升的原因首先在于國內(nèi)外貨幣政策的分化。2023~2024年上半年,歐美等主要經(jīng)濟體央行貨幣政策呈現(xiàn)收緊態(tài)勢,政策利率不斷攀升,而我國實施穩(wěn)健的貨幣政策,保持市場流動性合理充裕,這使得境內(nèi)市場融資成本相對較低,提升了熊貓債市場對境外發(fā)行人的吸引力。盡管當(dāng)前歐美主要經(jīng)濟體利率有下行趨勢,但利差仍維持相對高位,因此近期熊貓債發(fā)行仍在升溫。

同時,政策的不斷優(yōu)化也推動熊貓債熱度攀升。2022年末,由中國人民銀行、國家外匯管理局聯(lián)合發(fā)布的《關(guān)于境外機構(gòu)境內(nèi)發(fā)行債券資金管理有關(guān)事宜的通知》(以下簡稱《通知》),從政策支持層面進(jìn)一步激發(fā)了發(fā)行人低息融資的動力。《通知》對銀行間市場和交易所市場的熊貓債資金管理規(guī)則進(jìn)行了統(tǒng)一,特別是《通知》允許發(fā)行人將境內(nèi)募集資金匯往境外,也可留存境內(nèi)使用,鼓勵以人民幣形式使用,擴大了熊貓債募資的使用范圍。

此外,熊貓債熱度不斷攀升的原因還包括:人民幣國際化進(jìn)程持續(xù)推進(jìn),隨著人民幣在跨境收支、外匯儲備、金融交易等多個領(lǐng)域的使用率增加,境外機構(gòu)對募集人民幣資金的興趣提升,促進(jìn)了熊貓債市場的發(fā)展;熊貓債市場在券種創(chuàng)新方面不斷推進(jìn),例如可持續(xù)發(fā)展掛鉤(SLB)熊貓債、綠色熊貓債等創(chuàng)新產(chǎn)品的發(fā)行,豐富了市場產(chǎn)品,吸引了更多投資者;隨著熊貓債到期量的增加,再融資需求也對市場形成良好支撐,推動了熊貓債發(fā)行量的增長。

熊貓債是指境外機構(gòu)在我國境內(nèi)市場發(fā)行的以人民幣計價的債券。從發(fā)行主體上看,熊貓債發(fā)行方需為境外注冊主體,以往有較多中資背景發(fā)行人通過發(fā)行熊貓債募資。

但近兩年,熊貓債發(fā)行主體中的外資機構(gòu)占比明顯增加。截至8月14日,外資金融機構(gòu)年內(nèi)新發(fā)行額總計240億元,占比升至19.2%,去年同期占比僅為2.09%;外資非金融機構(gòu)新發(fā)行額總計145億元,占比升至11.6%,去年同期這一占比為5.55%。

杜凌軒表示,“外資機構(gòu)把資金匯出境外的占比明顯高于紅籌企業(yè),因此政策的推動對于外資機構(gòu)的影響更大,也是外資機構(gòu)占比提升的重要推動力。此外,我國龐大的市場、持續(xù)吸引外資的能力以及堅持對外開放的政策也助推外資機構(gòu)發(fā)行熊貓債。”

發(fā)行熊貓債,能為外資金融機構(gòu)及非金融機構(gòu)分別帶來什么好處?

杜凌軒表示,外資非金融企業(yè)對華投資規(guī)模較大且擁有較高的人民幣使用需求,發(fā)行熊貓債有利于資產(chǎn)和負(fù)債的幣種匹配。同時,發(fā)行熊貓債有以下好處。首先,熊貓債融資成本較低,發(fā)行熊貓債有助于企業(yè)降低利息支出。同時,外資機構(gòu)整體信用資質(zhì)好于其在華子公司,融資成本更具優(yōu)勢。其次,拓寬融資渠道。熊貓債為外資機構(gòu)提供了新的融資渠道,有助于優(yōu)化其融資結(jié)構(gòu)并降低對單一市場的依賴。最后,境外機構(gòu)在我國境內(nèi)發(fā)行熊貓債,有助于提升其在我國市場的知名度和品牌形象。

外資金融機構(gòu)發(fā)行熊貓債除上述優(yōu)勢外,還能夠通過發(fā)行熊貓債增加流動性和盈利水平(熊貓債低成本優(yōu)勢或有助于擴大息差)。此外,熊貓債允許境外機構(gòu)與境內(nèi)金融機構(gòu)開展外匯衍生品交易,管理匯率風(fēng)險,這為外資金融機構(gòu)提供了額外的風(fēng)險管理工具。

熊貓債對國際機構(gòu)發(fā)行方吸引力的不斷攀升,為我國及全球經(jīng)濟合作帶來哪些好處?

周茂華表示,熊貓債市場發(fā)展,有助于推動我國金融業(yè)高水平對外開放,讓市場主體更好利用兩種資源和市場,促進(jìn)金融業(yè)高質(zhì)量發(fā)展,服務(wù)實體經(jīng)濟發(fā)展;同時,人民幣在國際融資和投資中廣泛使用,有利于人民幣國際化等。

發(fā)行期限方面,截至8月14日,10年期熊貓債發(fā)行量增長最為明顯。根據(jù)記者統(tǒng)計,2023年全年僅發(fā)行了1只規(guī)模為15億元的10年期熊貓債;而截至8月14日,年內(nèi)已發(fā)行8只10年期熊貓債,發(fā)行總額105億元。

10年期熊貓債發(fā)行放量的原因是什么?

杜凌軒表示,首先,10年期熊貓債發(fā)行放量與我國債券市場整體走勢相同。根據(jù)《中國貨幣市場》雜志公布的《債券市場2024年上半年回顧與展望》,2024年上半年中長期信用債發(fā)行規(guī)模整體呈現(xiàn)大幅增長態(tài)勢。其中7年期及以上的信用債發(fā)行規(guī)模為1.19萬億元,占上半年信用債總發(fā)行規(guī)模比例為12.23%,比2023全年提升3.37個百分點。

據(jù)悉,我國債券市場中長期債券放量的原因包括:經(jīng)濟預(yù)期偏弱導(dǎo)致中長期債券吸引力增加;資金面寬裕,高息資產(chǎn)缺乏導(dǎo)致投資人傾向于中長期債券以尋求穩(wěn)定收益等。熊貓債10年期發(fā)行放量與整體市場環(huán)境一致。

其次,目前發(fā)行10年期的熊貓債發(fā)行人均為老發(fā)行人,且以紅籌公用事業(yè)企業(yè)為主。一方面,投資人對紅籌老發(fā)行人的了解程度較高,能夠更好地進(jìn)行風(fēng)險判斷。另一方面,公用事業(yè)企業(yè),特別是優(yōu)質(zhì)的公用事業(yè)企業(yè)受到經(jīng)濟波動的影響相對較低,發(fā)展穩(wěn)定性較強,在經(jīng)濟波動的情況下風(fēng)險相對較低,能夠更好地吸引長期資金。

那么從需求端看,對比其他資產(chǎn)類別,熊貓債的吸引力如何?

周茂華表示,對于需求端,發(fā)行熊貓債境外主體資質(zhì)較好,相對國內(nèi)可比債券仍有一定價格優(yōu)勢;適度投資熊貓債有助于優(yōu)化資產(chǎn)組合;同時,隨著熊貓債市場擴容,市場流動性和產(chǎn)品體系持續(xù)改善等。

杜凌軒也表示,在當(dāng)前市場環(huán)境下熊貓債具備一定的吸引力。首先,熊貓債相比于同資質(zhì)的資產(chǎn)(例如其他信用債),仍存在一定溢價,特別是對于第一次發(fā)行熊貓債的機構(gòu);其次,熊貓債對于境外投資者的吸引力較高。外資投資人對熊貓債的投資占比遠(yuǎn)高于其他信用債,主要原因可能是外資對于境外發(fā)行人的了解程度更高。

但也要看到,熊貓債也存在二級市場流動性偏弱、投資者單一、發(fā)行主體優(yōu)待更加多元等問題,因此仍屬于相對小眾的品種。對持有人來說,目前熊貓債發(fā)行主體整體資質(zhì)較高,AAA級發(fā)行人占據(jù)絕對主導(dǎo)地位,償債風(fēng)險在債券市場中整體處于低位。與此同時,伴隨熊貓債市場的擴容,低資質(zhì)的發(fā)行人或有所增加,也需對低資質(zhì)境外發(fā)行人的潛在違約風(fēng)險保持關(guān)注。

封面圖片來源:視覺中國-VCG41N1307121233

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟新聞APP