每日經濟新聞 2024-09-03 01:02:14

每經編輯 段煉

中國船舶行業的超級“巨無霸”要來了!

9月2日晚,中國船舶行業的兩大巨頭,中國船舶(600150.SH,股價34.9元,市值1560.88億元)和中國重工(601989.SH,股價4.98元,市值1135.54億元)雙雙發布公告稱,雙方正籌劃由中國船舶吸收合并中國重工的重大資產重組。

據悉,這是近十年A股資本市場最大規模的并購交易。消息一出,股吧瞬間沸騰,有股民直呼:“中國神船”來了!

值得一提的是,中國船舶、中國重工9月2日均出現大跌,截至收盤中國船舶大跌超過9%,股價報34.9元,中國重工股價報4.98元,大跌6.39%。

中國船舶將吸收合并中國重工

上半年利潤雙雙翻倍

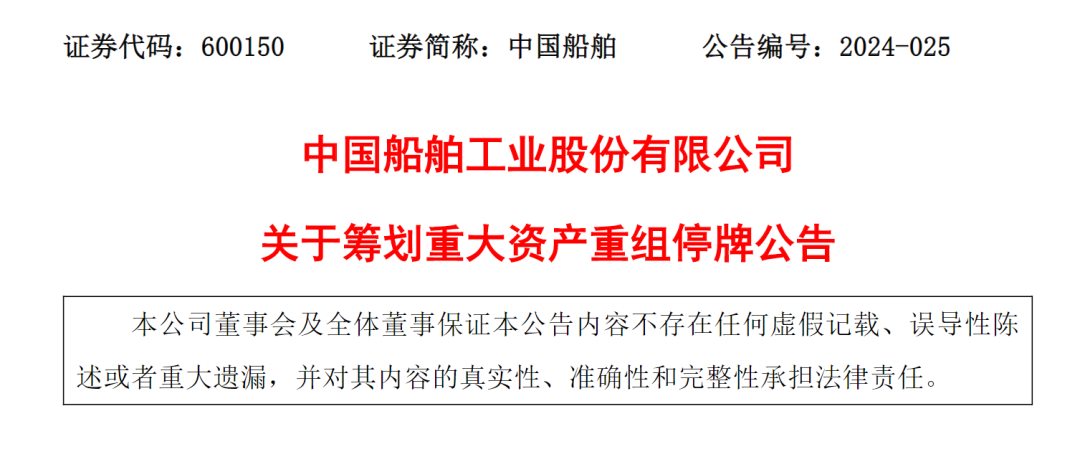

9月2日晚,中國船舶公告,為進一步聚焦國家重大戰略和興裝強軍主責主業、加快船舶總裝業務高質量發展、規范同業競爭、提升上市公司經營質量,公司與中國重工正在籌劃由中國船舶通過向中國重工全體股東發行A股股票的方式換股吸收合并中國重工。

本次交易構成關聯交易,預計構成《上市公司重大資產重組管理辦法》規定的重大資產重組,本次交易不會導致公司實際控制人變更。因本次交易尚處于籌劃階段,有關事項尚存不確定性,經公司申請,公司證券自2024年9月3日(星期二)開市起開始停牌,預計停牌時間不超過10個交易日。

與此同時,中國重工也發布公告稱,公司與中國船舶正在籌劃由中國船舶通過向公司全體股東發行A股股票的方式換股吸收合并中國重工事項,本次交易構成重大資產重組,不會導致公司實際控制人變更。公司股票9月3日開市起停牌,預計停牌時間不超過10個交易日。

值得注意的是,中國船舶與中國重工都是央企巨頭中國船舶集團旗下的市值超過千億元的大型船舶企業。

公開資料顯示,中國船舶工業股份有限公司(簡稱中國船舶)是中國船舶集團有限公司核心軍民品主業上市公司,整合了中國船舶集團旗下大型造修船、機電設備、海洋工程等業務,具有完整的船舶行業產業鏈。公司下屬有江南造船(集團)有限責任公司、上海外高橋造船有限公司、中船澄西船舶修造有限公司和廣船國際有限公司四家子公司。

中國船舶重工股份有限公司(簡稱中國重工)是經國務院國有資產監督管理委員會批準,由中國船舶重工集團公司(2019年與中國船舶工業集團聯合重組成立中國船舶集團)、鞍山鋼鐵集團公司、中國航天科技集團公司作為發起人,以發起設立方式成立的股份有限公司,于2008年3月18日在國家工商行政管理總局登記注冊。根據中國證券監督管理委員會的批復,公司于2009年12月采取公開發行股票方式向社會公眾發行股份19.95億股。2009年12月16日,公司在上海證券交易所掛牌上市。

2024年上半年,航運市場在紅海危機等因素影響下高位上漲,運力周期性更替、海事業綠色變革等因素持續驅動造船市場需求旺盛,船舶行業保持高景氣度。

受此影響,2024年上半年,中國船舶及中國重工業績均出現翻倍增長。期內中國船舶實現營業收入360.17億元,同比增長17.99%,其中船舶造修及海洋工程業務營業收入344.46億元,同比增長22.39%;實現歸母凈利潤14.12億元,同比增長155.31%。

與此同時,中國重工實現營業收入221.02億元,同比增長31.05%;實現歸母凈利潤5.32億元,同比增長177.13%。

業內普遍認為1+1>2

“具有里程碑式的意義”

據中國基金報,自“南北船”2019年合并后,市場認為,中國船舶、中國重工在船舶總裝領域業務等存在業務重合,存在整合的空間。

據悉,本次重組將整合中國船舶、中國重工的優勢科研生產資源和供應鏈資源,促進造修船先進技術的深度融合升級,通過市場化手段推動中國船舶、中國重工及下屬企業深化改革,改善治理結構和治理能力,實現產業經營與資本運營融合發展、相互促進,發揮協同效應,實現優勢互補。

重組完成后,存續上市公司將成為資產規模、營業收入規模、手持船舶訂單數均領跑全球的世界第一大旗艦型造船上市公司,后續將憑借強大的科研創新實力、先進的管理水平和精湛的制造工藝、豐富的產品結構和生產線,抓住行業機遇,提升全球行業影響力,持續引領全球船舶工業發展,為中國船舶集團建成世界一流船舶集團、成為全球船舶行業的領軍者奠定堅實的基礎。

據財聯社,業內人士表示,本次重組將解決中國船舶和中國重工之間的同業競爭問題,并推動中國船舶集團各成員單位的專業化和系統化發展。

市場人士普遍認為,此次中國船舶與中國重工的重組對中國船舶工業具有里程碑式的意義。這不僅將進一步鞏固中國在全球船舶制造業的領導地位,還將為國家的興裝強軍戰略提供更為堅實的保障。隨著國企改革的深入和新興生產力的加速涌現,如此重要的合并重組,也就為未來的產業整合樹立標桿。

業內人士表示,考慮到目前中國船舶與中國重工的合并方案中,異議股東現金選擇權的具體安排尚未制定,重組前股價的下跌有可能對該選擇權的最終設計產生一定影響。公司需要在制定價格時找到平衡點,即確保現金選擇權的價格既能保護異議股東的權益,又不會因為價格過高而導致公司承擔過重的財務負擔。此外,中小股東對現金選擇權的期望也可能因股價下跌而調低,公司在制定相關條款時需更加謹慎,以確保股東的廣泛支持和合并交易的順利推進。

值得注意的是,大約10年前,中國南車北車合并成中國中車時,曾經創造了一波史詩級行情。2014年12月30日晚,中國南車與中國北車正式宣布,雙方以南車換股吸收北車的方式進行合并,中國中車股份有限公司正式誕生。隨后,中國中車股價連續漲停;2015年4月,合并獲得審查通過后,股價再次暴漲。短短半年時間,因為合并重大利好,股價翻了近10倍,從4塊多漲到近38元,被譽為“中國神車”。

此次中國船舶與中國重工合并能達到什么效果?股價又會怎么走?我們拭目以待。

(本文不構成投資建議,據此操作風險自擔)

編輯|||段煉 蓋源源

校對|陳柯名

封面圖片:視覺中國(圖文無關)

每日經濟新聞綜合自上市公司公告、中國基金報、證券時報、財聯社、公開資料等

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP