每日經濟新聞 2024-09-04 21:41:23

徐登義在業績說明會上介紹,在銀行業息差收窄、盈利增速下滑的背景下,成都銀行主要通過以量補價、拓展非息收入、優化結構等系列措施穩收增收。2024年上半年,該行存款、貸款業務實現800億左右的量級新增,是過去三年年均新增規模的約70%,為“以量補價”奠定了扎實的基礎。

每經記者 張祎 每經編輯 張益銘

9月4日,成都銀行(601838.SH,股價13.49元,市值514.5億元)舉辦2024年半年度業績說明會,通過網絡文字互動的形式,就2024年上半年業績和經營情況與投資者進行交流和溝通。

財報顯示,2024年上半年,成都銀行完成營業收入115.85億元、同比增長4.28%,實現歸屬于母公司股東的凈利潤61.67億元、同比增長10.60%。

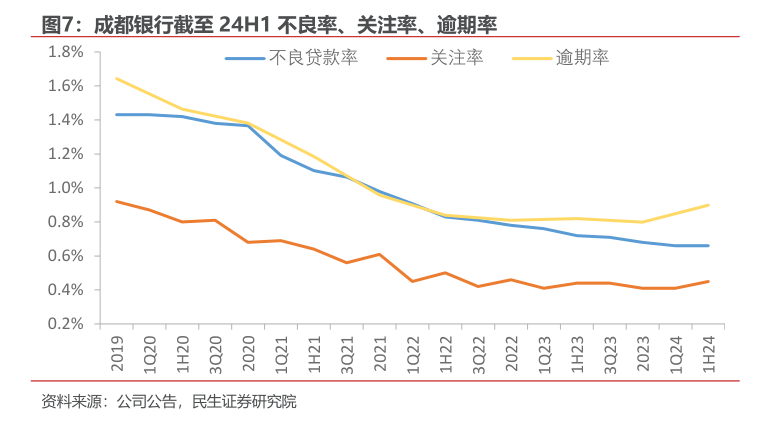

資產規模方面,經過上半年千億級增長,截至6月末,該行總資產站上1.2萬億元,達到12003.05億元,較年初增長1090.62億元,增幅9.99%;存款總額達8567億元,貸款總額達7077億元,分別較年初增長9.8%、13.1%。同時,不良貸款率進一步降至0.66%,在42家A股上市銀行中表現最優。

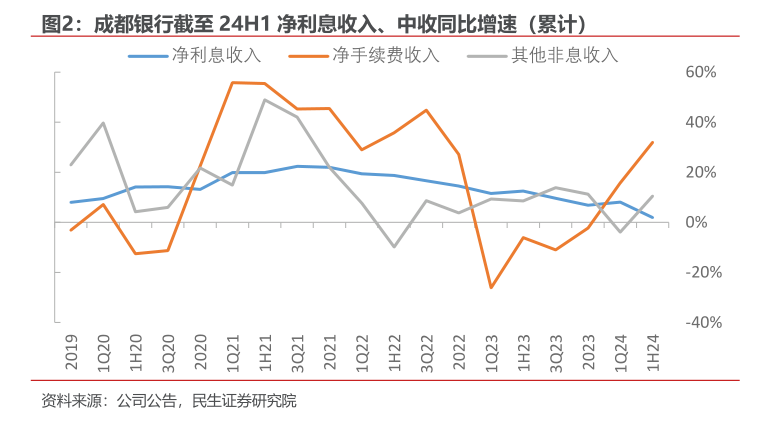

值得一提的是,2024年上半年,成都銀行利息凈收入占比78%,同比增長1.91%,是為數不多實現正增長的上市銀行。

成都銀行黨委副書記、行長(代為履職)徐登義在業績說明會上介紹,在銀行業息差收窄、盈利增速下滑的背景下,成都銀行主要通過以量補價、拓展非息收入、優化結構等系列措施穩收增收。2024年上半年,該行存款、貸款業務實現800億左右的量級新增,是過去三年年均新增規模的約70%,為“以量補價”奠定了扎實的基礎。

“在凈息差下行挑戰下,更加考驗信用風險管控水平和質量。”徐登義表示,下半年,該行將繼續推進規模的穩步增長、息差的合理控制及資產質量的持續管控,全力促進全年經營目標的順利達成。

2024年上半年,成都銀行實現營業收入116億元,同比增長4.3%,其中利息凈收入占比78%,同比增長1.91%,是為數不多實現正增長的上市銀行。

徐登義介紹,在銀行業息差收窄、盈利增速下滑的背景下,成都銀行主要通過以量補價、拓展非息收入、優化結構等系列措施穩收增收。

一是通過以量補價奠定量的基礎和價的貢獻。上半年,全行新增貸款規模820億元,其中多數源于一季度貢獻,為全年收入企穩奠定了量的基礎,同時也帶動一季度凈息差的回升。

在新增規模貢獻下,一、二季度貸款生息資產占比分別環比提升2.2個百分點、1.7個百分點,對穩息差形成結構性貢獻。

二是財務期間的交易性損益波動影響較小,債券投資沉淀了相應規模的價值儲備。據介紹,該行債券投資配置主要以收取持有期間的利息為主,攤余成本計量債券投資占比超過75%,現階段已經形成一定規模的價值增長和浮盈儲備。

徐登義強調,2024年上半年,成都銀行業務規模延續良好增勢,全行存款、貸款業務實現800億左右的量級新增,是過去三年年均新增規模的約70%,為“以量補價”奠定了扎實的基礎。

近年來,成都銀行不良貸款率連續八年下降,資產質量持續優化。截至2024年6月末,該行不良貸款率較年初再降0.02個百分點,低至0.66%,在42家A股上市銀行中表現最優。

“我行始終堅守資產質量生命線,堅持管好風險就是創造價值,尤其是在凈息差下行挑戰下,更加考驗信用風險管控水平和質量。”業績說明會上,徐登義從趨勢和結構兩方面對成都銀行資產質量情況進行了進一步闡述和說明。

首先,通過趨勢變化看特點。該行不良貸款率已經是連續八年實現下降,近兩年不良貸款率穩定在0.7%以下的低位區間,總體趨于審慎和穩健。

其次,通過關鍵結構看壓力。該行已經連續四年(含今年上半年)不良貸款核銷小于5億元,占不良貸款的比例不到10%、占全部貸款的比例不到0.1%,是不良新生成維持低位的重要保障,也是信貸成本有條件穩步下降的前置基礎。

徐登義還介紹,成都銀行不良新生成率連續四年維持千分之五以下水平。此外,撥備覆蓋率接近500%,全風險抵補能力充足。

對于全年及下半年主要經營目標的預期,徐登義保持樂觀態度。他認為,凈息差下行是行業性趨勢,資產、負債兩端的降息影響呈現非對稱性特征,于銀行個體而言,有結構性差異。

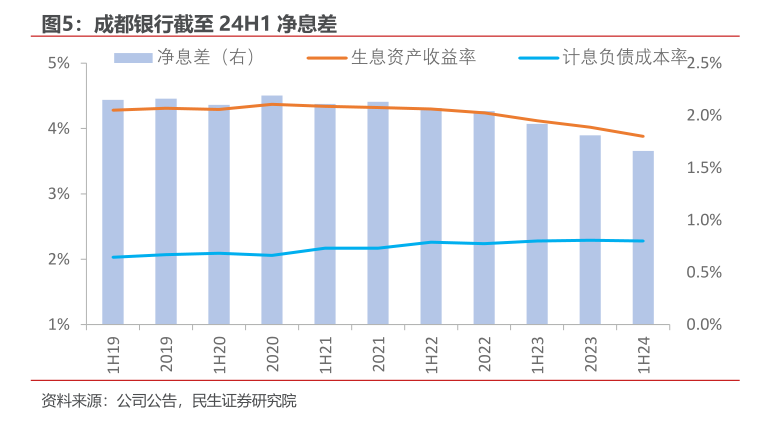

以成都銀行情況來看,上半年凈息差1.66%,其中,二季度凈息差相較一季度有所下降,主要是受5年期LPR下調25BP的貸款利率重定價拖累,本次重定價于該行而言有一定集中性,多數影響在當季釋放,導致凈息差受挫。

“然而,短期的不利也可以是未來的有利,以更長期限來看,判斷凈息差趨穩已經具備了一定條件。”徐登義指出。

一是基于非對稱釋放期的有利條件已經形成。截至6月末,2022年以來歷次LPR下調的貸款利率重定價累計影響已大部分釋放,而定期存款利率下調的重定價累計貢獻僅少量釋放,于后期利率重定價影響對沖以及凈息差修復將形成關鍵性支撐。

二是存款成本的結構性抬升影響正朝有利性方向改善。一方面,成都銀行個人存款余額占比已近50%,新增貢獻約六至七成,隨著規模擴大與占比差距的縮小,對全部存款成本的抬升效應呈邊際下降;另一方面,隨著存款利率的下調,現階段主力定期存款,以1年期和3年期儲蓄存款為例,掛牌利率期限點差已縮小至55BP,相較2023年6月收縮了50BP,定期化的結構性抬升影響也得到有效改善。

徐登義表示,下半年,成都銀行將繼續推進規模的穩步增長、息差的合理控制及資產質量的持續管控,全力促進全年經營目標的順利達成。

封面圖片來源:每日經濟新聞 資料圖

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP