每日經(jīng)濟(jì)新聞 2024-09-29 21:59:45

◎上交所官網(wǎng)項(xiàng)目詳情頁(yè)顯示,此次道生天合IPO擬融資金額為7.44億元,相較2023年6月版招股說(shuō)明書(申報(bào)稿)的8億元募集資金有所減少。

◎如果按照未來(lái)3年250%的復(fù)合增長(zhǎng)率計(jì)算,則到2026年公司該產(chǎn)品銷量將超過(guò)8萬(wàn)噸,屆時(shí)產(chǎn)能將明顯不足。因此,本次募集資金投向新能源汽車領(lǐng)域,具有較強(qiáng)合理性。

每經(jīng)記者 張明雙 每經(jīng)編輯 梁梟

隨著環(huán)保政策日趨嚴(yán)格,“高污染、高環(huán)境風(fēng)險(xiǎn)”(簡(jiǎn)稱“雙高”)產(chǎn)品未來(lái)的發(fā)展方向也引起各行業(yè)思考,正在申報(bào)上交所主板IPO的道生天合材料科技(上海)股份有限公司(以下簡(jiǎn)稱道生天合)就面臨這一情況。

道生天合系風(fēng)電葉片用材料主要提供商之一,近幾年的主營(yíng)業(yè)務(wù)收入和凈利潤(rùn)隨著風(fēng)電行業(yè)景氣度變化有所波動(dòng)。不過(guò),公司高性能風(fēng)電結(jié)構(gòu)膠等涉及“雙高”產(chǎn)品的收入金額和占比持續(xù)提高,2021年—2023年貢獻(xiàn)的主營(yíng)業(yè)務(wù)收入占比分別為5.32%、11.02%、13.24%。

另一方面,由于原募投項(xiàng)目部分產(chǎn)品涉及“雙高”產(chǎn)品,道生天合調(diào)整了項(xiàng)目產(chǎn)品內(nèi)容和產(chǎn)能,合計(jì)產(chǎn)能由原定的年產(chǎn)7.8萬(wàn)噸變更為年產(chǎn)5.6萬(wàn)噸,其中年產(chǎn)4.8萬(wàn)噸新能源膠粘劑被取消。

《每日經(jīng)濟(jì)新聞》記者注意到,道生天合申報(bào)IPO受理日期為2023年6月,而“雙高”產(chǎn)品名錄早在2021年11月就已公布,公司為何仍將涉及“雙高”產(chǎn)品列入原募投項(xiàng)目?

道生天合主要以環(huán)氧樹脂、聚氨酯等高性能熱固性樹脂材料為基礎(chǔ)原材料,生產(chǎn)銷售風(fēng)電葉片用材料、新型復(fù)合材料用樹脂和新能源汽車及工業(yè)膠粘劑三大系列產(chǎn)品。2021年—2023年,公司實(shí)現(xiàn)主營(yíng)業(yè)務(wù)收入分別為31.07億元、34.35億元和32.01億元,其中來(lái)自風(fēng)電領(lǐng)域的收入比重最大。

根據(jù)生態(tài)環(huán)境部2021年11月印發(fā)的《環(huán)境保護(hù)綜合名錄(2021年版)》,其中“以環(huán)氧樹脂為基本成分的粘合劑”被列入“高污染、高環(huán)境風(fēng)險(xiǎn)”產(chǎn)品名錄中的“高污染”產(chǎn)品名錄。單純從名稱和形式上看,道生天合的高性能風(fēng)電結(jié)構(gòu)膠、新能源汽車及工業(yè)膠粘劑中小部分為“雙高”產(chǎn)品。

審核問(wèn)詢函回復(fù)顯示,2021年—2023年,公司高性能風(fēng)電結(jié)構(gòu)膠收入分別為1.64億元、3.72億元和4.11億元,新能源汽車及工業(yè)膠粘劑中以環(huán)氧樹脂為基本成分的粘合劑收入分別為140.43萬(wàn)元、654.94萬(wàn)元和1307.27萬(wàn)元,兩類產(chǎn)品的收入金額及占比都在持續(xù)提升。

道生天合認(rèn)為,上述產(chǎn)品為本體型環(huán)氧樹脂粘合劑,使用的原材料均不含揮發(fā)性溶劑,在生產(chǎn)和使用過(guò)程中沒(méi)有揮發(fā)性,因此不會(huì)造成環(huán)境污染。公司相關(guān)產(chǎn)品雖在名稱上與“以環(huán)氧樹脂為基本成分的粘合劑”存在一定相似,但實(shí)際生產(chǎn)過(guò)程中不構(gòu)成高污染、高環(huán)境風(fēng)險(xiǎn),揮發(fā)性有機(jī)化合物含量遠(yuǎn)低于國(guó)家標(biāo)準(zhǔn)要求。

盡管如此,道生天合仍針對(duì)涉及“雙高”的系列產(chǎn)品制定明確的壓降計(jì)劃,具體為2025年—2027年,上述產(chǎn)品的每年合計(jì)中國(guó)境內(nèi)產(chǎn)量較2024年實(shí)際產(chǎn)量分別至少下降300噸、400噸、500噸;若期間相關(guān)產(chǎn)品或其生產(chǎn)工藝不屬于“雙高”產(chǎn)品時(shí),以上壓降計(jì)劃終止。

記者注意到,在壓降計(jì)劃實(shí)施之前,上述涉及“雙高”產(chǎn)品產(chǎn)量卻在逐年提升。數(shù)據(jù)顯示,2021年—2023年,公司高性能風(fēng)電結(jié)構(gòu)膠產(chǎn)量分別為6631.59噸、1.34萬(wàn)噸和1.62萬(wàn)噸,新能源汽車及工業(yè)膠粘劑中以環(huán)氧樹脂為基本成分的粘合劑產(chǎn)量分別為56.74噸、185.22噸和383.63噸。

道生天合表示,前述涉及“雙高”名錄的相關(guān)產(chǎn)品占公司主營(yíng)業(yè)務(wù)收入比例較低,公司目前的戰(zhàn)略規(guī)劃重點(diǎn)為除以環(huán)氧樹脂為基本成分的粘合劑之外的新能源汽車及工業(yè)膠粘劑板塊,預(yù)計(jì)未來(lái)該業(yè)務(wù)有較大幅度增長(zhǎng),因此壓降計(jì)劃不會(huì)對(duì)公司未來(lái)經(jīng)營(yíng)情況造成較大負(fù)面影響。

值得一提的是,道生天合2023年6月申報(bào)IPO獲得交易所受理時(shí),其募投項(xiàng)目超六成產(chǎn)能為“雙高”相似產(chǎn)品,因此公司調(diào)整了募投項(xiàng)目?jī)?nèi)容和產(chǎn)能規(guī)模。

招股說(shuō)明書(申報(bào)稿)顯示,道生天合原計(jì)劃此次IPO擬募集資金8億元,其中6.16億元用于年產(chǎn)7.8萬(wàn)噸新能源及動(dòng)力電池用等高端膠粘劑、高性能復(fù)合材料樹脂系統(tǒng)項(xiàng)目。7.8萬(wàn)噸產(chǎn)能包括新能源膠粘劑4.8萬(wàn)噸、高性能復(fù)合材料樹脂系統(tǒng)2萬(wàn)噸、動(dòng)力電池用等高端膠粘劑1萬(wàn)噸;產(chǎn)品主要運(yùn)用于風(fēng)力發(fā)電、新能源汽車等高新領(lǐng)域。

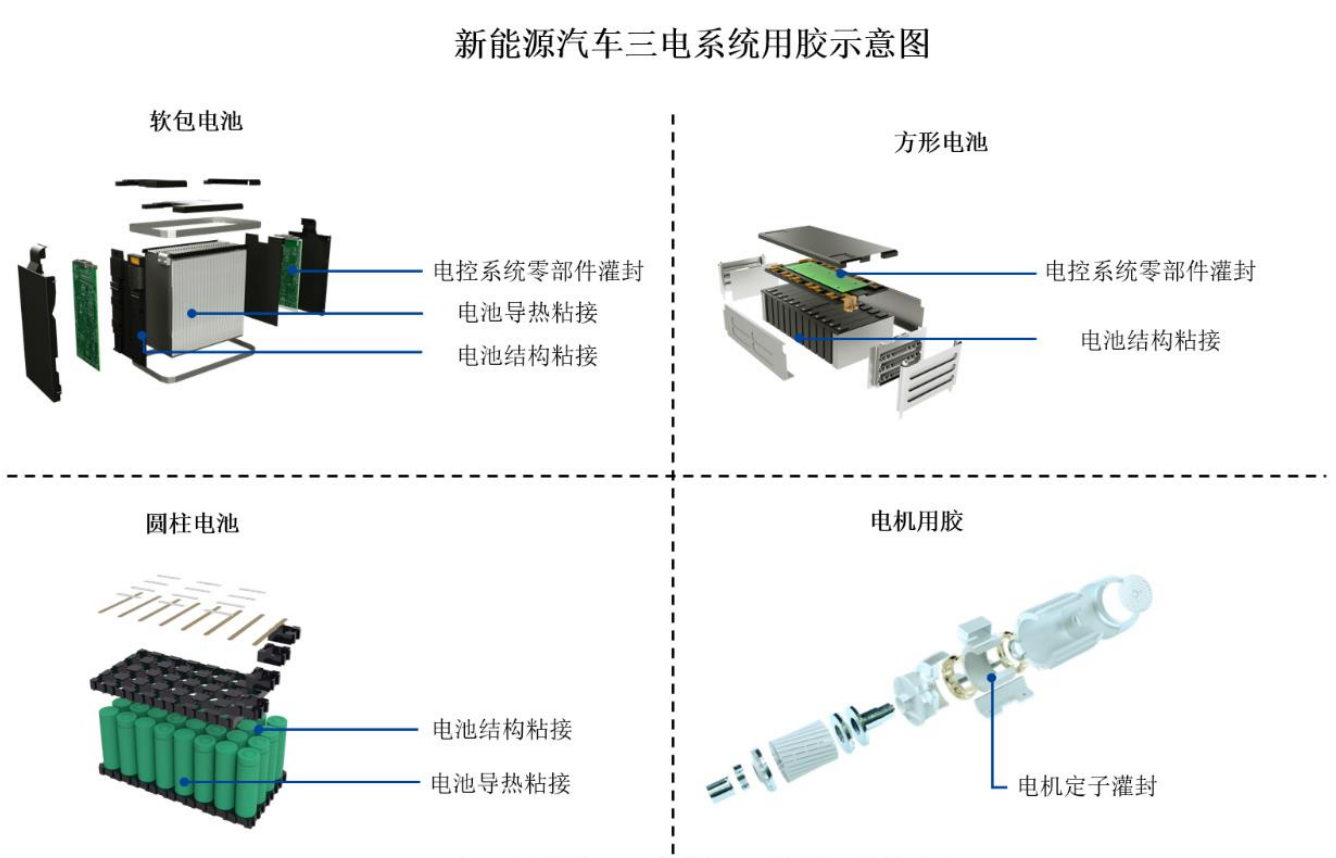

圖片來(lái)源:招股說(shuō)明書(申報(bào)稿)截圖

不過(guò)上述募投項(xiàng)目產(chǎn)品中,4.8萬(wàn)噸的新能源膠粘劑全部屬于“雙高”相似產(chǎn)品,另外兩類產(chǎn)品分別有0.1萬(wàn)噸、0.2萬(wàn)噸也屬于“雙高”相似產(chǎn)品,合計(jì)5.1萬(wàn)噸。

根據(jù)審核問(wèn)詢函回復(fù),道生天合調(diào)整了募投項(xiàng)目,合計(jì)產(chǎn)能變更為年產(chǎn)5.6萬(wàn)噸,包括高性能復(fù)合材料樹脂系統(tǒng)1.9萬(wàn)噸、動(dòng)力電池用等高端膠粘劑3.7萬(wàn)噸,取消了年產(chǎn)4.8萬(wàn)噸新能源膠粘劑。變更后募投項(xiàng)目不再涉及“雙高”產(chǎn)品。

記者從浙江政務(wù)服務(wù)網(wǎng)獲悉,上述“年產(chǎn)7.8萬(wàn)噸新能源及動(dòng)力電池用等高端膠粘劑、高性能復(fù)合材料樹脂系統(tǒng)項(xiàng)目”系“年產(chǎn)13.8萬(wàn)噸新能源及動(dòng)力電池用等高端膠粘劑、高性能復(fù)合材料樹脂系統(tǒng)項(xiàng)目”的一部分,原募投項(xiàng)目為一期建設(shè)內(nèi)容,投資金額6.16億元;二期建設(shè)內(nèi)容為2萬(wàn)噸/年高性能復(fù)合材料樹脂系統(tǒng)、4萬(wàn)噸/年動(dòng)力電池用等高端膠粘劑,投資金額4.39億元。

通過(guò)對(duì)比,道生天合變更后的募投項(xiàng)目產(chǎn)能已經(jīng)接近上述項(xiàng)目的二期建設(shè)內(nèi)容。上交所官網(wǎng)項(xiàng)目詳情頁(yè)顯示,此次道生天合IPO擬融資金額為7.44億元,相較2023年6月版招股說(shuō)明書(申報(bào)稿)的8億元募集資金有所減少。

既然“雙高”名錄已于2021年11月公布,為何道生天合申報(bào)IPO時(shí)的原募投項(xiàng)目仍包括較多“雙高”相似產(chǎn)品產(chǎn)能?

此外,記者注意到,目前道生天合的新能源汽車及工業(yè)膠粘劑收入占比較小,產(chǎn)能利用率較低。

招股說(shuō)明書(申報(bào)稿)顯示,2020年—2022年,新能源汽車及工業(yè)膠粘劑的主營(yíng)業(yè)務(wù)收入占比分別為0.08%、0.70%和1.71%,產(chǎn)能分別為350噸、2334噸和9200噸,產(chǎn)能利用率分別為18.97%、40.46%和29.65%。2023年,該產(chǎn)品產(chǎn)能仍為9200噸,產(chǎn)能利用率提升至76.35%。

對(duì)于該產(chǎn)品產(chǎn)能利用率較低的原因,道生天合解釋,主要由于上述業(yè)務(wù)產(chǎn)能起點(diǎn)較低,而下游企業(yè)對(duì)公司該類產(chǎn)品的產(chǎn)能保障也有較高的要求,需要提前準(zhǔn)備產(chǎn)能為未來(lái)的訂單做好準(zhǔn)備,具備合理性。

道生天合此次擬通過(guò)募投項(xiàng)目增加3.7萬(wàn)噸動(dòng)力電池用等高端膠粘劑產(chǎn)能,主要應(yīng)用于新能源汽車電池結(jié)構(gòu)粘接,以及繼電器、傳感器、連接器灌封與粘接。那么,該產(chǎn)能能否順利消化?道生天合表示,2021年—2023年,新能源汽車及工業(yè)膠粘劑產(chǎn)品的營(yíng)業(yè)收入、銷量的年復(fù)合增長(zhǎng)率達(dá)到252.45%、271.54%;如果按照未來(lái)3年250%的復(fù)合增長(zhǎng)率計(jì)算,則到2026年公司該產(chǎn)品銷量將超過(guò)8萬(wàn)噸,屆時(shí)產(chǎn)能將明顯不足。因此,本次募集資金投向新能源汽車領(lǐng)域,具有較強(qiáng)合理性。

記者注意到,在道生天合2020年9月開始IPO輔導(dǎo)后,公司已有上市預(yù)期的情形下,2021年、2022年,有部分股東向控股股東上海易成實(shí)業(yè)投資集團(tuán)有限公司(以下簡(jiǎn)稱易成實(shí)業(yè))轉(zhuǎn)讓了持有的道生天合股份,且轉(zhuǎn)讓價(jià)格相對(duì)較低,包括與公司主要客戶存在股權(quán)關(guān)系的股東。

2022年3月,蘇州優(yōu)順創(chuàng)業(yè)投資合伙企業(yè)(有限合伙)(以下簡(jiǎn)稱優(yōu)順創(chuàng)投)作價(jià)5579.63萬(wàn)元,將道生天合1600.72萬(wàn)股股份轉(zhuǎn)讓給易成實(shí)業(yè),轉(zhuǎn)讓價(jià)格為3.49元/股,優(yōu)順創(chuàng)投退出公司股東行列,《股份轉(zhuǎn)讓協(xié)議》簽署于2021年8月。

優(yōu)順創(chuàng)投與天順風(fēng)能(SZ002531,股價(jià)7.89元,市值141.77億元)存在股權(quán)關(guān)系,天順風(fēng)能間接持有優(yōu)順創(chuàng)投的執(zhí)行事務(wù)合伙人和私募基金管理人34.00%股權(quán),能夠施加重大影響。2020年—2022年,天順風(fēng)能先后位列公司第三、第四大客戶,銷售收入分別為3.82億元、3.07億元和2.12億元。

2022年10月,杭州時(shí)代鼎豐創(chuàng)業(yè)投資合伙企業(yè)(有限合伙)(以下簡(jiǎn)稱時(shí)代鼎豐)作價(jià)3000萬(wàn)元,將道生天合1000萬(wàn)股轉(zhuǎn)讓給易成實(shí)業(yè),轉(zhuǎn)讓價(jià)格為3元/股,時(shí)代鼎豐持股比例下降,《股份轉(zhuǎn)讓協(xié)議》簽署于2022年1月。

時(shí)代鼎豐與時(shí)代新材(SH600458,股價(jià)9.84元,市值81.13億元)存在股權(quán)關(guān)系,時(shí)代新材控股股東間接持有時(shí)代鼎豐的執(zhí)行事務(wù)合伙人和私募基金管理人49%股權(quán),能夠施加重大影響。2020年—2022年,時(shí)代新材先后位列公司第一、第二大客戶,銷售收入分別為11.57億元、9.78億元和8.29億元。

在上述股權(quán)轉(zhuǎn)讓后同一年,2022年11月,易成實(shí)業(yè)先后向嘉興致君煦辰投資合伙企業(yè)(有限合伙)等三名投資者轉(zhuǎn)讓股權(quán),轉(zhuǎn)讓價(jià)格為5.80元/股;2022年12月,易成實(shí)業(yè)向蘇州君聯(lián)相道股權(quán)投資合伙企業(yè)(有限合伙)等三名投資者轉(zhuǎn)讓道生天合股權(quán),轉(zhuǎn)讓價(jià)格為6.94元/股。上述價(jià)格均為談判協(xié)商確定。

相比易成實(shí)業(yè)上述股權(quán)轉(zhuǎn)讓價(jià)格,優(yōu)順創(chuàng)投、時(shí)代鼎豐等股東向易成實(shí)業(yè)轉(zhuǎn)讓股權(quán)的價(jià)格相對(duì)較低。記者注意到,2020年12月、2022年12月,公司進(jìn)行股份支付參照的公允價(jià)值分別為4.09元/股、6.94元/股。

對(duì)于時(shí)代鼎豐轉(zhuǎn)讓股權(quán)價(jià)格,道生天合表示,時(shí)代鼎豐轉(zhuǎn)讓股權(quán)是在2021年末、2022年初的決定,鑒于當(dāng)時(shí)風(fēng)電行業(yè)處于調(diào)整期,且公司2021年度經(jīng)營(yíng)業(yè)績(jī)同比下降,前述轉(zhuǎn)讓是時(shí)代鼎豐決策后與受讓方易成實(shí)業(yè)互相協(xié)商的結(jié)果,具有合理性。

截至招股說(shuō)明書簽署日,道生天合股權(quán)結(jié)構(gòu)

圖片來(lái)源:招股說(shuō)明書(申報(bào)稿)截圖

此外,道生天合存在現(xiàn)金分紅后募資補(bǔ)流的情形。2020年—2022年,公司分別進(jìn)行現(xiàn)金分紅8000萬(wàn)元、8000萬(wàn)元和9000萬(wàn)元,合計(jì)2.5億元;同期公司歸母凈利潤(rùn)分別為1.38億元、8548.85萬(wàn)元和1.10億元,合計(jì)3.33億元,現(xiàn)金分紅占?xì)w母凈利潤(rùn)比例達(dá)到75%。

招股說(shuō)明書(申報(bào)稿)顯示,公司擬通過(guò)IPO募集資金1.85億元用于償還銀行貸款及補(bǔ)充流動(dòng)資金。對(duì)此保薦機(jī)構(gòu)認(rèn)為,公司經(jīng)營(yíng)業(yè)績(jī)穩(wěn)定,財(cái)務(wù)狀況良好,歷次分配時(shí)點(diǎn)的股權(quán)結(jié)構(gòu)穩(wěn)定合理,發(fā)行前后股利分配政策合理,不存在股利分配大幅變化的情況。

對(duì)于IPO相關(guān)事宜,9月26日、27日,《每日經(jīng)濟(jì)新聞》記者致電道生天合并發(fā)送了采訪郵件,但截至發(fā)稿未獲回復(fù)。

封面圖片來(lái)源:每日經(jīng)濟(jì)新聞 文多 攝(資料圖)

如需轉(zhuǎn)載請(qǐng)與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請(qǐng)作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP