每日經(jīng)濟(jì)新聞 2024-09-30 20:30:27

9月30日當(dāng)天,為了成功拆出資金完成工作指標(biāo),部分銀行將隔夜資金拆借利率報價調(diào)低至1.5%以下,明顯低于當(dāng)天加權(quán)利率。這從另一個側(cè)面反映在當(dāng)前資金流動性寬裕的情況下,銀行間市場資金供需關(guān)系較以往季末存在顯著變化。

每經(jīng)記者 陳植 每經(jīng)編輯 張益銘

“感覺中小銀行季末不差錢。”一位國有大型銀行金融市場部資金交易員向記者感慨說。

9月初,他每天早上都能收到不少中小銀行資金交易員發(fā)來的隔夜或7天期資金頭寸借入需求信息,但在近日央行降準(zhǔn)與持續(xù)開展逆回購操作后,過去兩三個交易日這些信息明顯減少。在他看來,這背后,是季末市場資金面顯得相當(dāng)寬松。

這也反映在銀行間資金拆借市場的資金利率定價上。

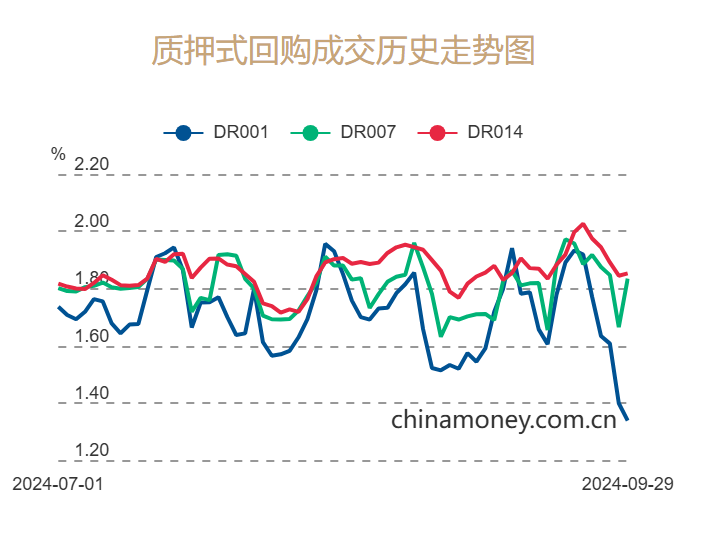

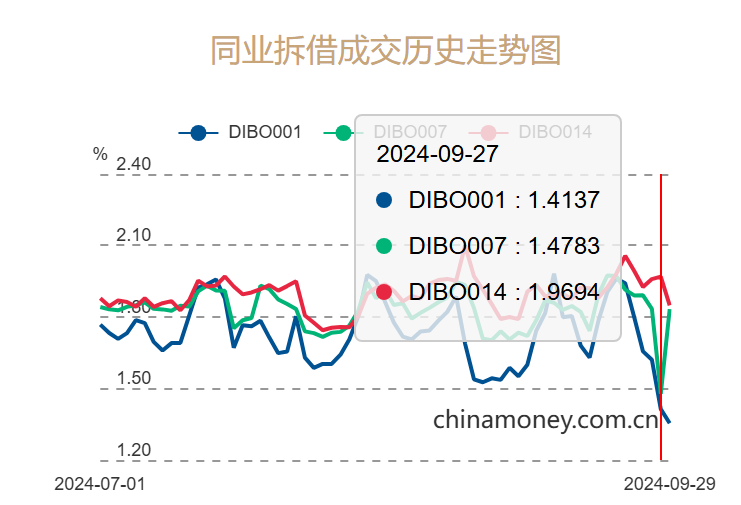

截至9月30日17時,銀行間隔夜同業(yè)拆借利率(DIBO001)與質(zhì)押式回購利率(DR001)的成交加權(quán)利率分別為1.5509%與1.5197%,較9月10日創(chuàng)下的月底高點下滑約40個基點。

華西證券分析師肖金川向媒體表示,9月27日降準(zhǔn)落地釋放1萬億元長期資金,為9月底資金面寬松提供了支持。目前,銀行體系的資金凈融出正逐步恢復(fù),從2.7萬億元回升至逾4萬億元。隨著銀行資金供給率先恢復(fù),市場對未來資金寬松的預(yù)期明顯好轉(zhuǎn)。這一方面得益于降準(zhǔn)舉措落地,另一方面也與9月末財政支出釋放資金有著一定關(guān)系。

上述國有大型銀行金融市場部資金交易員直言,憑借自己與中小銀行的長期業(yè)務(wù)關(guān)系,他基本能完成資金借出任務(wù)。但是,若大型銀行持續(xù)加大資金拆出力度,不久后銀行間市場資金拆借利率價格戰(zhàn)或?qū)⒃倨稹?/p>

“9月30日當(dāng)天,為了成功拆出資金完成工作指標(biāo),部分銀行將隔夜資金拆借利率報價調(diào)低至1.5%以下,明顯低于當(dāng)天加權(quán)利率。這從另一個側(cè)面反映在當(dāng)前資金流動性寬裕的情況下,銀行間市場資金供需關(guān)系較以往季末存在顯著變化。”他認(rèn)為。

圖片來源:中國貨幣網(wǎng)

東方金誠分析師王青指出,在7天期逆回購操作利率調(diào)降20個基點后,各類市場利率都在跟進(jìn)下調(diào)。他判斷,為了確保市場流動性在新的基準(zhǔn)利率水平處于合理充裕狀態(tài),同時平抑節(jié)前流動性收緊態(tài)勢,央行會在9月末持續(xù)實施一定規(guī)模的逆回購操作。

9月30日,央行在公開市場進(jìn)行2121億元7天期逆回購操作,中標(biāo)利率為1.50%。因當(dāng)天有1601億元7天期逆回購到期,當(dāng)日央行向市場凈投放資金額為520億元。

受此影響,當(dāng)天銀行間市場隔夜資金拆借利率繼續(xù)在低位徘徊。

記者獲悉,這主要受到近期央行加大金融市場資金投放的影響,除了上周重啟14天逆回購?fù)斗排c降準(zhǔn)舉措落地,近日央行還持續(xù)增加7天/14天/MLF的投放,即使季末政府債繳款較多與金融機(jī)構(gòu)跨季儲備資金需求較高,金融市場仍然呈現(xiàn)資金面寬裕與資金利率下滑的狀況。

“如今的狀況,與9月上旬截然不同。”上述國有大型銀行金融市場部資金交易員告訴記者。受8月新增發(fā)行債券規(guī)模達(dá)到9474億元的影響,9月上旬中小銀行普遍感到資金頭寸趨緊,即便當(dāng)時隔夜質(zhì)押式回購利率(DR001)一度走高至1.94%,不少中小銀行資金交易員每天早早發(fā)來信息詢問是否有較高的資金頭寸“借出”。但在9月27日降準(zhǔn)后,過去兩三個交易日詢問資金借出頭寸與報價的中小銀行有所減少,即便中小銀行仍在“詢價”,但資金量較9月上旬明顯縮水。

圖片來源:中國貨幣網(wǎng)

這位資金交易員透露,這種狀況也發(fā)生在每日晨會上。以往,金融市場部資金交易團(tuán)隊都會在每天晨會共同研討當(dāng)日資金與債券現(xiàn)券市場行情走勢等,并結(jié)合當(dāng)日資金情況與大額往來款報備情況,匡算合理的資金借出頭寸與擬定當(dāng)日交易策略。但隨著央行降準(zhǔn)與一系列逆回購操作令季末資金面相對寬松,多位資金交易員也反映交易對手的隔夜資金借入需求趨降,且資金拆借利率或維持在低位。

“在日間交易環(huán)節(jié),我們發(fā)現(xiàn)近日部分中小銀行也在貨比三家。以往,他們通過QTrade與iDeal等通訊工具向各類交易對手提供隔夜資金借出利率詢價,通常對方很快磋商敲定具體的資金拆出與利率報價。但過去兩三天,這些交易對手在拿到多份隔夜資金拆出利率報價后,靜待出價最低者出現(xiàn)再進(jìn)行磋商。”他告訴記者。這讓他一度感到自己的工作任務(wù)完成難度驟增。

在他看來,季末資金面寬松也給他帶來額外的“工作壓力緩解”。每個交易日下午3時~5時屬于后臺集中清算時間,資金交易員在中央國債登記結(jié)算綜合業(yè)務(wù)平臺確認(rèn)交易指令后,就要緊盯后臺的資金交割情況。以往在資金面偏緊期間,他會因交易對手在約定時間前沒有付款,擔(dān)心對方因資金頭寸不足或系統(tǒng)卡頓等原因引發(fā)交易失敗,導(dǎo)致自己“擔(dān)責(zé)受罰”,如今隨著當(dāng)前季末資金面相當(dāng)寬松,他對交易對手資金不足而交易失敗的擔(dān)憂驟然減少。

浙商證券分析師汪夢涵發(fā)布最新研報指出,盡管10月可能出現(xiàn)萬億國債加碼發(fā)行,帶動資金分層與資金面波動性增加,但鑒于當(dāng)前央行著力采取貨幣政策合理寬松舉措,未來DR資金利率或保持相對穩(wěn)定。

9月25日,中國人民銀行貨幣政策委員會2024年第三季度例會在北京舉行。會議指出,要加大貨幣政策調(diào)控力度,提高貨幣政策調(diào)控精準(zhǔn)性。保持流動性合理充裕,引導(dǎo)信貸合理增長、均衡投放,保持社會融資規(guī)模、貨幣供應(yīng)量同經(jīng)濟(jì)增長和價格水平預(yù)期目標(biāo)相匹配,促進(jìn)物價保持在合理水平。

面對當(dāng)前季末資金流動性相當(dāng)寬裕,上述國有大型銀行金融市場部資金交易員也感受到一定的競爭壓力。

“以往每逢季末,部分中小銀行資金交易員都會先詢問我們的隔夜資金拆出金額與利率報價,但過去兩三個交易日,他們的詢問積極性有所下滑。”他告訴記者。他后來了解到,這些中小銀行相關(guān)領(lǐng)導(dǎo)要求資金交易員多找找利率更低的隔夜資金拆借資金。

所幸的是,憑借以往相對較好的資金拆借業(yè)務(wù)往來與資金交割履約狀況,他要完成工作任務(wù)并非難事。究其原因,有些中小銀行等交易對手仍有一定的季末籌資需求,一方面是應(yīng)對季末理財產(chǎn)品到期的資金給付,另一方面受近日中長期國債價格回調(diào)導(dǎo)致相關(guān)固收類理財產(chǎn)品凈值回落影響,部分金融機(jī)構(gòu)也擔(dān)心投資者季末贖回壓力增加,提前多儲備資金從容應(yīng)對贖回浪潮。

值得注意的是,盡管當(dāng)前季末資金流動性寬松令隔夜資金拆借利率低位徘徊,但跨季的7天期資金拆借利率已悄然回升。

數(shù)據(jù)顯示,截至9月30日17時,銀行間7天期同業(yè)拆借利率(DIBO007)的成交加權(quán)利率分別為1.5701%,較9月27日創(chuàng)下的月內(nèi)低點1.4783%顯著回升。

圖片來源:中國貨幣網(wǎng)

“盡管市場預(yù)期10月初資金面仍將保持寬松,但多家金融機(jī)構(gòu)需在節(jié)假日期間儲備足夠資金頭寸應(yīng)對民眾取款消費等,導(dǎo)致跨季的7天期資金拆借需求相對較高,帶動相關(guān)利率率先回升。”這位資金交易員向記者解釋說。

但是,部分業(yè)內(nèi)人士認(rèn)為資金面極度寬松與資金利率持續(xù)走低的狀況不會持續(xù)很久。

申萬宏源分析師金倩婧表示,在未來一個月內(nèi),資金利率與短端債券收益率預(yù)計會處于相對低位的水平,但對于年底的資金面而言,貨幣政策不大會持續(xù)寬松,資金利率也較難長期維持在一個相對低位的水平。如果后續(xù)經(jīng)濟(jì)刺激政策落地令經(jīng)濟(jì)基本面改善,處于低位的資金利率與短端債券收益率上行概率相對偏高。

封面圖片來源:每日經(jīng)濟(jì)新聞 劉國梅 攝

如需轉(zhuǎn)載請與《每日經(jīng)濟(jì)新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP