每日經濟新聞 2024-10-18 12:55:10

每經編輯 孫志成

中國工商銀行、中國農業銀行、中國銀行、中國建設銀行、交通銀行、中國郵政儲蓄銀行等多家銀行發布公告,從今天(10月18日)起,下調人民幣存款掛牌利率。

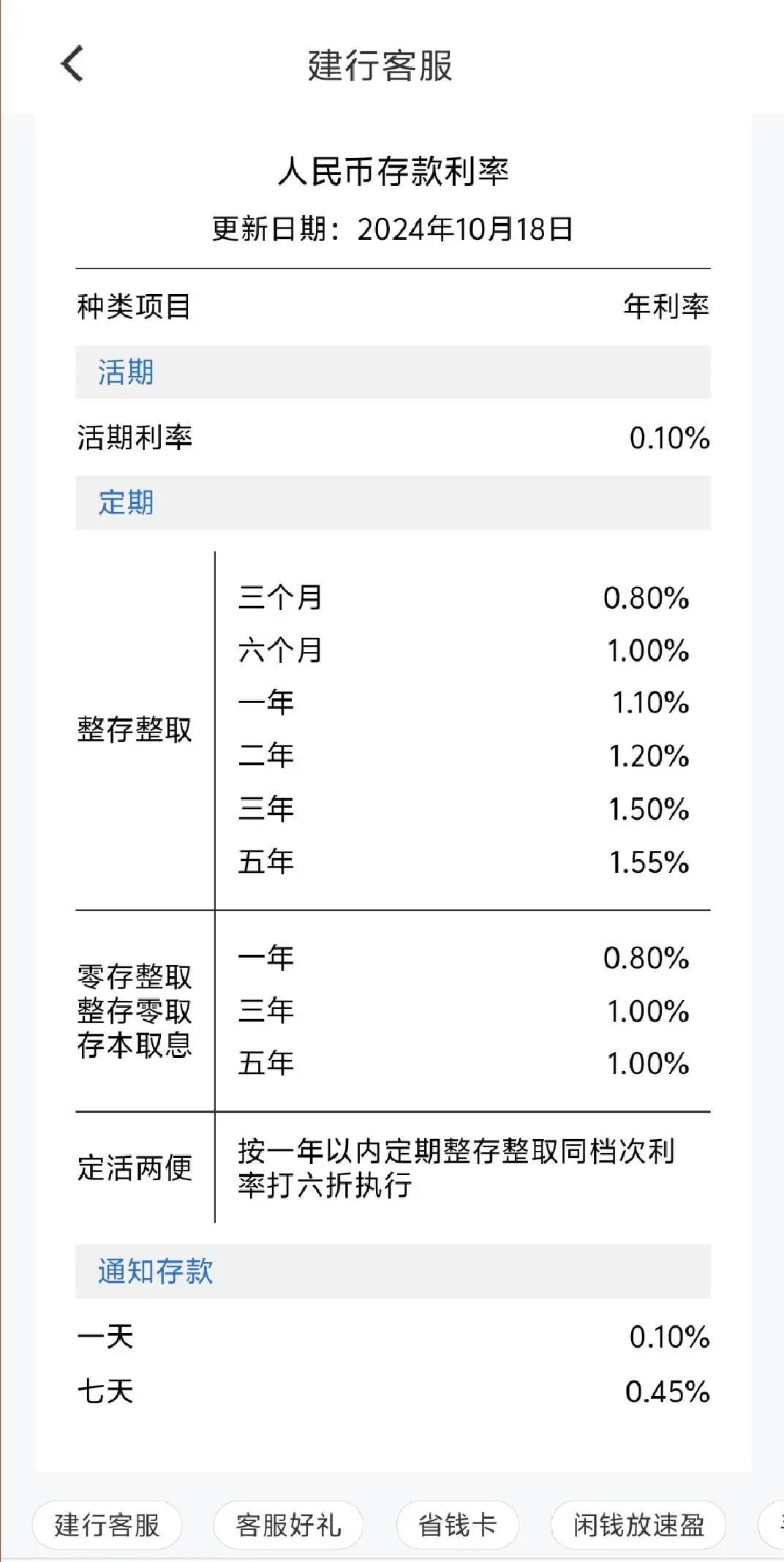

具體來看,六家銀行活期存款利率均下調至0.1%;定期利率則稍有不同。

工商銀行、農業銀行、中國銀行、建設銀行、交通銀行三個月期、半年期、一年期、三年期和五年期均下調25個基點,分別為0.80%、1.00%、1.10%、1.20%、1.50%和1.55%。

而郵儲銀行三個月期、半年期、一年期、三年期和五年期分別調整為0.80%、1.01%、1.13%、1.50%、1.50%和1.55%。

此外,7天期通知存款利率也同步下調25基點至0.45%。

由此來計算,三年期存款利率降息0.25個百分點,如果20萬元存三年,降息后三年利息少了1500元。

按照以往存款降息的路徑,國有大行率先降息后,中小銀行梯次跟進。預計股份制銀行即將啟動存款降息。

18日,招商銀行發布《關于調整人民幣存款利率的公告》執行新的利率水平,調整之后,活期存款利率為0.1%;3個月、6個月、1年期、2年期、3年期、5年期定期存款利率分別為0.8%、1%、1.1%、1.2%、1.5%和1.55%。

事實上,此次降息也是國有銀行時隔近3個月后,再次下調存款利率。今年7月25日,工、農、中、建、交、郵儲六大行集體下調存款掛牌利率,股份制銀行、地方銀行緊隨其后紛紛跟進,開啟了一輪新的降息。與7月上一輪降息相比,此次定期存款掛牌利率下調幅度更大,上一輪定期存款掛牌利率根據期限不同下調幅度為10bp、20bp。

此前,大型銀行已五次主動下調存款利率,分別在2022年9月、2023年6月、2023年9月、2023年12月和2024年7月。

中國銀行研究院研報稱,存款利率下調必然會對居民儲蓄投資行為產生長期連鎖反應,一方面,部分存款可能向中小金融機構搬家,但考慮到便捷性、穩定性等因素,這部分存款轉移規模并不會太大。另一方面,部分存款也可能向理財市場分流,資管行業發展面臨新變局,隨著更多銀行加入存款利率下調大軍,預計2024年下半年理財規模有望繼續較快增長。

據北京商報,光大銀行金融市場部宏觀研究員周茂華指出,六家國有大行以及招商銀行存款掛牌利率今日下調,預示新一輪銀行存款調降拉開序幕,后續中小銀行有望梯次跟進。本次下調幅度明顯加大,主要是人民銀行此前降息幅度超預期,市場利率維持低位,為本次銀行調降存款利率創造了有利條件。

周茂華強調,下調存款利率是因為目前存款市場存在結構失衡,銀行普遍面臨凈息差壓力和市場利率中樞下移。近年來由于宏觀經濟波動,投資者風險偏好降低,金融市場波動,儲蓄定期化明顯,目前定期存款占比明顯高于趨勢水平。商業銀行根據市場情況為存款產品合理重定價。近年來,商業銀行持續讓利實體經濟,存款定期化推升成本;國內房貸利率接連大幅調整,存量房貸利率重定價;加上金融市場波動等,目前銀行凈息差已經跌破1.8%監管合意水平。銀行充分利用存款利率市場化調節機制,以穩定負債成本,為銀行進一步合理讓利實體經濟拓展空間。

據新京報,東方金誠首席宏觀分析師王青認為,當前銀行開啟新一輪存款利率下調,對穩息差,進而保障商業銀行穩健經營,持續加大對實體經濟融資支持力度具有重要意義。本輪銀行存款利率下調,基本可以抵消各類貸款利率下調對凈息差的影響。

招聯首席研究員董希淼預計,下一階段,在推動社會綜合融資成本穩中有降的情況下,商業銀行息差收窄壓力仍然較大,還將繼續下調存款利率,以進一步壓降資金成本,減緩息差縮窄的壓力。除了下調存款利率之外,商業銀行還應減少對存款的利息補貼以及利息之外的費用,進一步壓降存款的隱性成本。

董希淼指出,在各類資管產品收益率以及存款利率持續下降的情況下,投資者應盡快調整好投資心態,降低對投資收益的預期。

編輯|孫志成 杜波

校對|盧祥勇

封面圖自每日經濟新聞 劉國梅 攝

每日經濟新聞綜合北京商報、證券時報、新京報

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP