每日經濟新聞 2024-10-22 15:45:17

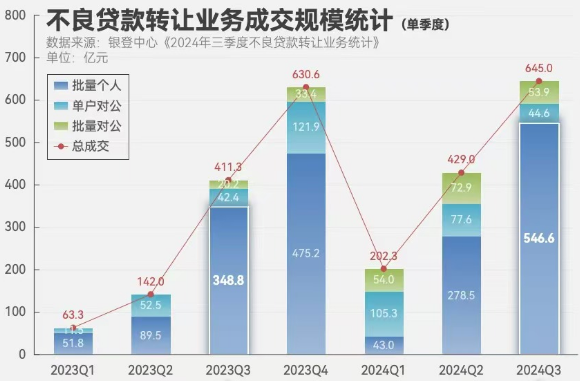

今年第三季度不良貸款轉讓總額645.0億元,相較于2023年同期的411.3億元增長了233.7億元。據悉,信用卡透支是批量個人業務增量最大的板塊。火栗網特聘高級研究顧問彭城表示,盡管單一機構的轉讓規模增長可能并不顯著,但隨著參與試點機構數量的不斷增加,轉讓總規模實現了顯著擴張。

每經記者 宋欽章 每經編輯 馬子卿

自2021年1月啟動單戶對公不良貸款和批量個人不良貸款轉讓(下稱“批量個人業務”或“個貸批轉”)試點工作以來,個貸批轉規模呈現“井噴”態勢。

銀登中心發布的《2024年三季度不良貸款轉讓業務統計》顯示,今年第三季度不良貸款轉讓總額645.0億元,相較于2023年同期的411.3億元增長了233.7億元。增長主要由批量個人業務成交規模的同比激增所驅動,其中信用卡透支是批量個人業務增量最大的板塊。

不過,多家銀行信用卡中心工作人員告訴記者,他們并未顯著察覺到這股“熱潮”的升溫,甚至部分銀行由于年內剛剛試水個貸批轉業務,首期掛牌的業務量并不大。

對此,受訪的業內人士分析,從單一機構的角度來看,轉讓規模的增長可能并不那么顯著,但由于年內新入局的試點機構數量增加,帶動了個貸批轉的總規模實現了顯著的擴張。

近日,銀登中心發布《2024年三季度不良貸款轉讓業務統計》(下稱“統計報告”)。數據顯示,今年第三季度不良貸款轉讓業務公告掛牌項目數為288單,較去年同期上漲54.01%;掛牌項目業務規模(未償本息)為826.2億元,較去年同期上漲60.83%。

根據統計報告,不良貸款轉讓業務包括個人不良貸款批量轉讓業務、單戶對公不良貸款轉讓業務和對公不良資產批量轉讓業務。

不良貸款轉讓業務參與主體以商業銀行為主,其次是消費金融公司、金融租賃公司等。其中,涉及批量個人業務的主要是商業銀行與消費金融公司。兩者不同之處在于,商業銀行除了參與批量個人業務,還涉及單戶對公不良貸款轉讓業務和對公不良資產批量轉讓業務;消費金融公司則主要參與以個人消費貸款為主的批量個人業務。

從成交項目數的統計數據來看,2024年第三季度,不良貸款轉讓的完成量達213單,相較于2023年同期的136單,出現了顯著的增長,增量為77單。其增量的主要推動力來源于批量個人業務成交項目數的急劇增加。具體而言,相較于去年第三季度的89單,今年第三季度批量個人業務的成交項目數近乎翻番,達170單、增長81單。

成交規模的對比上,也呈現出類似增長趨勢。2024年第三季度不良貸款轉讓總額645.0億元,相較于2023年同期的411.3億元,同比差異達到233.7億元。其增長主要由批量個人業務成交規模的同比激增所驅動,具體表現為同比增長了197.8億元,增長率達56.7%,推動了整體轉讓規模的擴大。

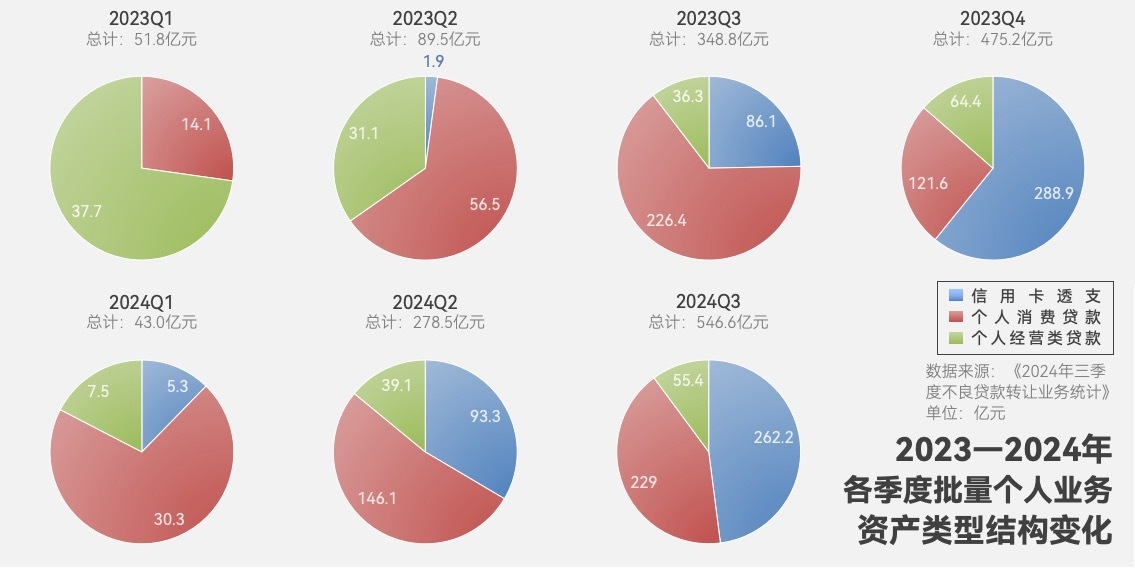

從批量個人業務的成交結構變化來看,可以看出成交規模增量的源頭。在批量個人業務的三大資產類型——信用卡透支、個人消費貸款及個人經營類貸款中,盡管個人消費貸款的轉讓規模在絕對值上并未出現顯著波動,但其占比卻由64.9%下降至42%,降幅達22.9個百分點。據悉,信用卡透支的轉讓規模出現大幅度增長,較去年同期增加了176.1億元,增長率更是高達204.53%。此外,信用卡透支在批量個人業務中的占比也顯著提升,從24.7%增長至48%,增長了23.3個百分點。

從2023年第三季度至2024年第三季度,批量個人業務成交規模的顯著增加,特別是信用卡透支轉讓規模的劇增——貢獻了176.1億元的增量,是導致不良貸款轉讓規模擴大的主要原因。

回顧去年的不良貸款轉讓市場,個貸批轉的成交規模持續呈現季度性增長態勢。從去年的資產構成比例來看,個人消費貸款與信用卡透支類貸款可能成為增長較為顯著的兩大板塊,其中信用卡透支類貸款的增長勢頭更為強勁。

不過面對信用卡透支類貸款轉讓量的大幅增長,多家銀行信用卡中心工作人員向記者透露,他們并未顯著察覺到這股“熱潮”的升溫。一家自2022年起即著手試點信用卡透支類貸款掛牌轉讓的股份制銀行表示,與過去相較,近期轉讓量并未見顯著波動;另一家在今年初正式啟動首期信用卡透支類貸款轉讓項目的股份制銀行也稱,他們還屬于“新玩家”,業務量尚處于起步階段,規模尚小。

火栗網特聘高級研究顧問彭城向記者分析,目前,涉足個貸的金融機構正面臨巨大的經營壓力,這是個貸批轉規模增加的重要原因之一;另一個原因是自個貸批轉試點以來,金融機構從消化試點政策,到實際推進轉讓業務的落地,中間需要跨越一個較長的調整期。

他認為,盡管單一機構的轉讓規模增長可能并不顯著,但隨著參與試點機構數量的不斷增加,轉讓總規模實現了顯著擴張。此外,信用卡類貸款基于其本身的業務特點,成為批量轉讓的理想資產類型,而銀行及其信用卡中心同樣面臨著經營壓力,也促使轉讓規模進一步擴大。

一名農商行人士認同上述觀點,他表示:“因為很多銀行2022年年底才獲得不良個貸批量轉讓的批復,2023年這些銀行還需要進行大量準備工作,包括走內部審批流程、完善內部相關制度、選擇不良個貸打包等,到2024年才開始集中落地轉讓業務。”

據悉,2022年12月30日,第二批不良貸款轉讓試點名單公布,試點機構在首批的6家國有控股大型銀行和12家全國性股份制銀行的基礎上,新增了金融資產管理公司和符合條件的地方資產管理公司、金融資產投資公司。試點范圍內的銀行和收購機構按照自主自愿原則參與試點業務。

此前,記者也從業內了解到,盡管擴容的機構較多,但試點機構初期一般只會拿小部分資產來進行試水摸索流程、試探市場反應,等到熟悉市場后,才會進一步擴量。

個貸批轉市場前十大活躍受讓方機構之一的天津濱海正信資產管理有限公司(下稱“濱海正信”)相關負責人在接受記者采訪時表示:“我們的感受是,今年個貸批轉總量的顯著增長,更多是因為新加入的試點機構數量增多。舉例來說,不少機構在去年或今年上半年完成了準備和試驗工作,而今年才正式提升掛牌出包量。”

上述統計報告還披露,各季度全部成交的各類業務的平均折扣率及平均本金回收率。從走勢來看,兩者整體上是正相關的關系,即資產質量對轉讓價格的正向影響。值得注意的是,今年以來,在不良個貸轉讓規模供給增加的背景下,各季度的平均折扣率及平均本金回收率卻整體走高,這表明不良個貸批轉的價格并沒有隨著供給的增加而降低。

在彭城看來,銀登中心統計的平均折扣率所映射的價格信息,尚不足以全面體現市場“真實面貌”。這主要歸因于前期正式涉足該領域的機構數量相對有限,且眾多機構仍處在適應階段,導致當前個貸批轉市場尚未形成充分的競爭格局。

因此,他認為,當前平均折扣率并非一個充分體現買賣雙方深入博弈后的價格指標,它較易受到個別業務量顯著較大的機構所左右。“以去年二季度為例,某出包量顯著的銀行便拉升了當季度的平均折扣率。然而,步入今年,特別是第三季度以來,大批機構正式入局,更多元化的資產特征正逐步融入市場。”

針對今年第三季度個貸批轉的平均折扣率攀升的現象,上述濱海正信相關負責人表示,與去年同期相比,今年第三季度成交的資產質量有所提升,進而導致折扣率相應提高。他表示,“去年部分銀行紛紛拋售‘陳年舊賬’,成交價格相對較低。而同等質量級別的資產,今年價格與去年相比,并未出現顯著波動。”

彭城認為,不良個貸的處置業務依然具備勞動密集型特征,盡管AI、大數據等前沿技術能夠顯著提升工作效率,但在目前,其尚不能完全替代人力,特別是在人際溝通方面。隨著越來越多機構涉足個貸批轉領域,市場總體規模也在逐步擴張,部分AMC(資產管理公司)可能會傾向于通過引入更多外部資源來分擔人力和經營壓力,并愿意向這些外部服務機構讓渡一部分利潤。

火栗網文章認為,個貸批轉試點放開之后,律師事務所、數據機構和催收公司等相關服務商可能從中受益。

封面圖片來源:視覺中國-VCG41N1307121233

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP