每日經濟新聞 2024-11-06 20:34:53

◎專家認為,考慮到“二永債”集中到期較多、市場利率持續走低,未來一段時間,商業銀行“二永債”發行仍有望保持擴張。

每經記者 李玉雯 每經編輯 張益銘

資本新規之下,商業銀行面臨更高的資本達標要求,正積極通過各類資本補充工具密集“補血”。10月底以來,民生銀行、平安銀行、招商銀行、蘇州銀行等發行了新一期永續債,合計規模630億元,以補充各行的其他一級資本。而拉長時間來看,年初至今,商業銀行永續債發行規模達6042億元,已超過去年全年的發行規模。

除了永續債,二級資本債也是商業銀行常見的資本補充工具,目前年內已發行8578.5億元,同樣超過去年全年發行規模。

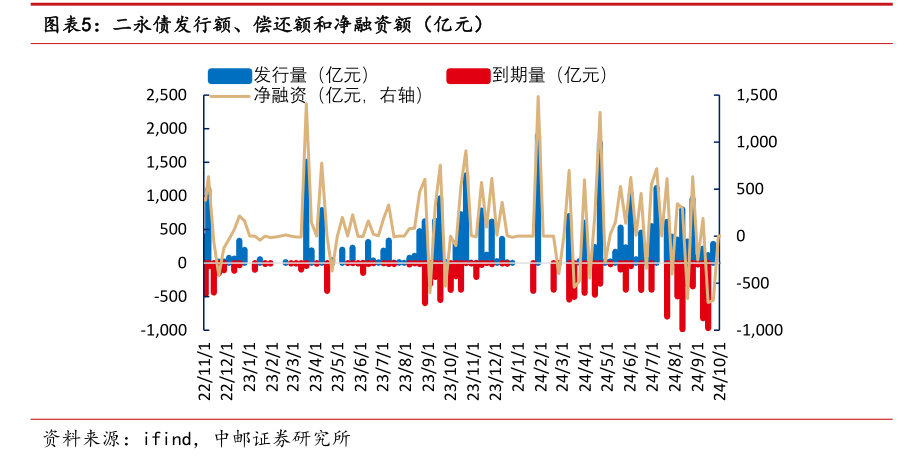

永續債與二級資本債被業內合稱為“二永債”,記者在采訪中了解到,今年“二永債”發行提速的背后,是到期贖回、資本要求、資金成本等多種因素的共同推動。

我國商業銀行資本補充分為內源性與外源性兩大渠道。內源性渠道主要是每年的留存收益以及部分的超額撥備;外源性渠道主要有上市融資,增資擴股,發行可轉債、優先股、永續債、二級資本債等。近年來,隨著行業整體盈利放緩、不良資產處置壓力加大,銀行通過留存利潤補充資本的能力有限,不少銀行選擇永續債、二級資本債等外源性渠道擴充資本。

近日,多家銀行密集發行新一期永續債。iFind顯示,民生銀行在10月30日發行了100億元永續債,當期票面利率2.73%;招商銀行在11月1日發行了300億元永續債,當期票面利率2.42%;平安銀行在11月5日發行了200億元永續債,當期票面利率2.45%;蘇州銀行也在11月6日發行了30億元永續債。

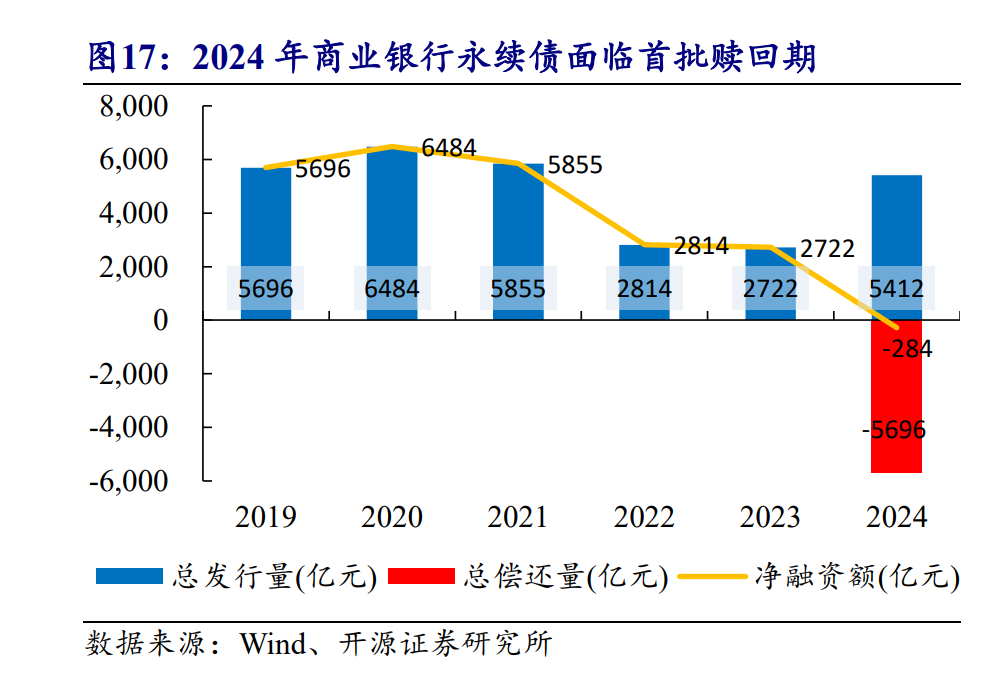

拉長時間來看,銀行永續債發行在今年迎來“井噴”。記者注意到,年初至今,商業銀行永續債發行規模達6042億元,遠超去年全年2722億元的發行規模。

從發行主體來看,截至11月6日,國有大行共發行6只,發行總量為2500億元;股份行共計發行10只,發行規模為2510億元;城商行和農商行分別發行17只、4只,規模分別為787億元、245億元。

除了永續債,今年以來,商業銀行在二級資本債的發行上也在加碼。年初至今,商業銀行二級資本債發行了79只,規模達到8678.5億元,同樣也已經超過了去年全年8435.9億元的發行規模。

可以看到的是,今年以來,商業銀行“二永債”發行明顯提速。截至11月6日,商業銀行年內發行“二永債”116只,合計規模超1.47萬億元,發行規模已超去年全年“二永債”發行規模,且增幅達到32%。

銀行“二永債”今年發行規模緣何大幅提升?

中國銀行研究院中國金融團隊主管李佩珈對記者分析稱,一是永續債將在2024年迎來首度贖回。據統計,2024年全年約有1.087萬億的二永債到期規模(其中,永續債到期規模約為5466億元,二級資本債到期規模約為5405.5億元),這要求商業銀行提前采取措施,加大資本補充。二是資本新規提出了更為嚴格的資本要求。《商業銀行資本管理辦法》于2024年1月1日正式實施,其提高了逆周期資本監管要求,設置了更為嚴格的風險分類及計提要求等,特別是大型銀行還將面臨更高的資本達標要求。

此外,資金成本下降也是重要的推動因素之一。李佩珈表示,2024年前10個月,二級資本債和永續債發行平均利率約為2.73%和2.56%,相比2023年4.25%和4.08%的發行利率水平有所降低,這有利于降低銀行資金成本、激發資本補充需求。

對于商業銀行“二永債”的后續發行節奏,李佩珈認為,考慮到“二永債”集中到期較多、市場利率持續走低,未來一段時間,商業銀行“二永債”發行仍有望保持擴張。

可以看到的是,政策層面亦在不斷發力解銀行資本之渴,例如財政部將發行特別國債,支持國有大型商業銀行補充核心一級資本,提升銀行抵御風險和信貸投放能力,更好地服務實體經濟發展。

封面圖片來源:每日經濟新聞 劉國梅 攝

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP