每日經濟新聞 2025-01-17 21:20:11

截至2024年年末,銀行板塊指數漲幅達43.53%,創下近十年最大漲幅。自2025年初以來,機構頻繁調研11家A股上市銀行。調研重點包括信貸投放、存款付息率改善措施、資產質量展望及分紅安排等問題。多家銀行表示,“開門紅”信貸投放開局良好。例如, 杭州銀行和蘇州銀行貸款投放高于去年同期。

每經記者 李玉雯 每經編輯 馬子卿

截至2024年12月31日收盤,銀行板塊指數去年漲幅達43.53%,并創下近十年來最大漲幅,成為2024年A股市場最耀眼的明星。據悉,銀行板塊的亮眼表現,一方面是去年銀行業的業績韌性十足,另一方面則是市場對高股息資產的偏愛。

開年以來,機構調研上市銀行動作頻頻。據同花順iFinD數據顯示,今年1月以來11家A股銀行獲機構調研,其中以城商行和農商行居多,區域則集中在長三角及山東半島。從調研內容來看,上市銀行2025年開門紅信貸投放情況、存款付息率改善措施、全年資產質量展望、分紅安排及規劃等是機構投資者關注的焦點。

“開門紅”是銀行一年一度的重頭戲,銀行紛紛提早謀劃,力爭實現早投放早收益。從開門紅的信貸投放來看,多家銀行表示貸款投放情況或項目儲備規模高于上年同期水平。

杭州銀行(SH600926,股價14.65元,市值886.2億元)表示,該行開門紅活動自去年底開始,得益于較為充足的信貸儲備,目前貸款投放情況好于去年同期,且自去年四季度以來按揭貸款增長有較好表現。

蘇州銀行(SZ002966,股價8.10元,市值310.4億元)同樣較早啟動旺季開門紅相關準備工作,該行和齊魯銀行(SH601665,股價5.60元,市值270.7億元)均表示,項目儲備規模高于上年同期水平,當前信貸投放情況良好,實現良好開局。

除了年初的信貸投放情況,多家銀行也透露了全年的信貸投放目標及規劃,預計全年信貸投放保持平穩增長。從投放領域來看,各家銀行在立足自身資源稟賦的基礎上,發力點各有側重。

例如,上海銀行(SH601229,股價9.10元,市值1292億元)將結合重點區域和重點領域,積極拓展信貸業務。上海地區,做深做透國企國資客戶,結合“五個新城”、南北轉型發展、臨港新片區等戰略部署,深度參與區域重大項目建設及產業布局;江浙地區,聚焦先進制造業、綠色企業,增強服務民營中小企業發展能級;京津地區,聚焦央國企司庫建設與職能改革,以“上行e鏈+”泛核心供應鏈為切入加強合作;深圳地區,聚焦新一代信息技術及半導體、動力電池、醫療器械等制造業產業集群和跨境貿易客群開展經營。該行表示,目前“開門紅”資產項目儲備充實,正在有序投放。

青島銀行(SZ002948,股價4.02元,市值233.9億元)表示,今年將加大信貸投放力度,預計全年信貸規模保持平穩增長。投放方向方面,圍繞“科技金融、綠色金融、普惠金融、養老金融、數字金融五篇大文章”,加大綠色經濟、普惠小微、涉農、科技金融等重點領域投放。投放節奏方面,該行將綜合考慮市場環境、整體信貸需求等因素進行動態調整。

蘇農銀行(SH603323,股價5.20元,市值95.42億元)表示,今年將堅守“做小做散”的戰略定位,把更多金融資源投向鄉村振興、先進制造、綠色發展和科技創新等重點領域,實現投放規模、質量、效益的均衡發展。

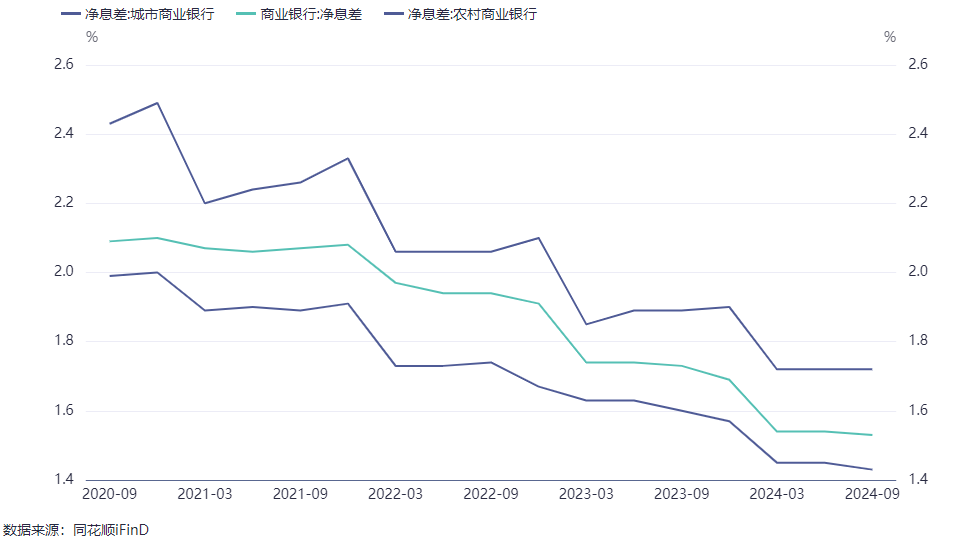

截至2024年三季度,商業銀行凈息差為1.53%,處于歷史低位。對此,紫金銀行(SH601860,股價2.77元,市值101.4億元)在回答關于后續凈息差走勢展望時表示:“受存量房貸利率調整以及降息降準預期等因素影響,凈息差預計仍存在下行壓力。”

面對息差收窄壓力,銀行著力通過資負結構調整、降本增效以及非息收入提增以提升盈利水平。紫金銀行表示,資產端堅持做小做散,強化差異化定價管理,通過擴大規模以及綜合營銷方式,提高綜合收益;負債端加強結構調整,注重新增存款期限結構的變化,緊跟市場行情,適時調整優惠利率。同時,持續推動降本增效工作,拓展中間業務和輕資產業務規模。

機構投資者在調研中重點關注存款付息成本的改善措施,多家銀行提及將進一步優化存款期限結構。

在回應存款定期化現象時,青農商行(SZ002958,股價2.95元,市值163.8億元)表示,截至2024年末,該行定期存款占比較上季提高0.4個百分點,較年初提高1.37個百分點。“2024年以來,我行以‘次高成本存款代替高成本存款’為目標,推出拳頭產品,配套行之有效的營銷策略和營銷指引,通過優化存款定價策略,引導中長期定期存款向一年期存款轉移,逐步壓降中長期存款占比,持續優化存款期限結構。”

上海銀行表示,將加強存款定價和期限管理,積極拓展低成本存款,推動長期限存款向中短期轉化,同時持續增強對市場利率的前瞻性研判,合理安排主動負債吸納產品、節奏和期限安排。預計2025年整體負債端成本改善幅度有所擴大。

蘇州銀行表示,今年該行將繼續密切跟蹤存款市場,一是通過定價授權、FTP等穩步調優存款結構,兼顧規模增長與成本改善;二是持續發力代發工資、快捷支付、社保卡金融等業務,完善結算體系建設,提升結算類資金留存占比;三是聚焦綠色存款場景建設,建立存款質量定量監測及定性分析體系,持續優化全行存款質量。

上市銀行資產質量也是機構調研重點關注的話題之一,部分銀行在回應風控舉措時凸顯了科技在其中的應用。關于2025年資產質量趨勢的展望,多家銀行預計將保持平穩向好趨勢。

齊魯銀行表示,該行主要資產質量指標連續多年逐季改善。下一步,將進一步完善預警管理機制,加強重點領域和潛在風險管理,推動金融科技建設,不斷提升智能風控水平,預計全年資產質量延續向好趨勢。

青島銀行表示,截至2024年三季度末,該行不良貸款率1.17%,比2023年末下降0.01個百分點;撥備覆蓋率245.71%,比2023年末提高19.75個百分點。下階段,該行將推動信用風險管理數字化轉型,加強授信后管理及風險監測體系建設,預計資產質量將保持穩健趨勢。

青農商行表示,近年來,該行加快信貸結構調整,加大向高端制造業、科創性企業、個人貸款客戶的信貸投放力度,同時實施信貸業務流程優化,資產質量基礎進一步夯實。

蘇農銀行同樣預計2025年整體資產質量將繼續保持平穩,該行表示,近年來從多方面發力提高信貸管理質效,包括建立完善信用風險管理相關模型及系統,將風險預警前置,從源頭防范信用風險;提升信貸人員從業素質,完善信貸管理精細化布局;豐富風險化解手段,有針對性地制定風險化解方案并督促執行,同時按照場景化、智能化、可視化的方向,全面推進不良資產清收處置工作轉型。

在新“國九條”等政策指導下,上市公司更加注重投資者回報,多家A股銀行開展了中期分紅。在近期機構調研中,就分紅政策以及后續分紅水平預期等問題,多家銀行也予以回應。

上海銀行表示,2016年末上市以來,已累計派發和宣布派發現金紅利450多億元,是IPO融資規模的4倍多。2024年以來,該行進一步提高現金分紅比例和頻次,2023年度現金分紅金額占合并報表歸屬于母公司普通股股東凈利潤的比例從上一年度的26.75%提高到30.06%;2024年度首次實施中期分紅,分紅金額占半年度合并報表歸屬于母公司普通股股東凈利潤的30.67%。未來該行將保持分紅政策的連續性和穩定性,增強投資者獲得感。

滬農商行(SH601825,股價8.17元,市值787.9億元)表示,2024年中期,公司向普通股股東每10股分配現金股利2.39元(含稅),現金分紅率33.07%,較2023年度分紅率提升近3個百分點,是上市銀行中第一家實施中期分紅的銀行。未來,公司將積極保持分紅政策的可持續性,一方面確保留存收益足夠滿足未來業務發展的需要,另一方面根據同業現金分紅整體水平和投資者對于投資回報的基本訴求制定分紅政策,公司有意愿、有能力、更有底氣給資本市場投資者帶來穩定可靠的投資回報。

蘇州銀行表示,近年來該行現金分紅水平穩中有升,現金分紅比例維持在30%以上。為進一步明確投資者預期,增強投資者獲得感,該行已實施2024年半年度權益分派。2024年全年利潤分配總額及現金分紅比例將根據最新經營情況確定,力爭為股東提供持續、穩定、合理的投資回報。

封面圖片來源:視覺中國-VCG211286819325

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP